高管密集调整,东莞证券一波三折的IPO之路再生变数?

5月20日,东莞证券公告,因工作调整,郭小筠不再担任合规总监、首席法务官,郜泽民不再担任副总裁,以及不再代为履行财务总监、董事会秘书职责。同时,任命罗贻芬为财务总监、董事会秘书,任命张亦超为总裁助理。

而在半月前,东莞证券也公告,总裁潘海标因工作调动原因离任,由董事长陈照星代为履行总裁职务。

人事几番变动,对IPO进程可能会带来哪些影响?5月24日,南都湾财社通过电话、邮件等方式联系东莞证券采访上述问题,截至发稿尚未收到回应。

不过,湾财社记者采访中,有资本市场观察人士认为在目前证券业追求质量而非数量的背景下,人事密集变动为券商IPO进程进一步增加了不确定性。

高管密集调整

5月20日,东莞证券宣布,任命罗贻芬为财务总监、董事会秘书,任命张亦超为总裁助理;此外,因工作调整,郭小筠不再担任合规总监、首席法务官;郜泽民不再担任副总裁,以及不再代为履行财务总监、董事会秘书职责。

从两位离职高管来看,或与到龄退休有关。其中,郭小筠,女,今年55岁;郜泽民,男,今年60岁。

招股书显示,郭小筠,1969年6月出生,硕士研究生学历。曾任职于沈阳市第二十一中学、东北微电子研究所、深圳法制报社总编室、深圳市鹏基集团有限公司,曾任深圳市鹏润实业有限公司副总经理,健康元药业集团股份有限公司法律负责人、监事,东莞勤上光电股份有限公司高级总监,历任东莞证券总裁助理,合规与风险管理部总经理,合规法务部总经理,首席风控官,首席法务官,法律事务部负责人、总经理,东证宏德董事长。

郜泽民,1964年8月出生,硕士研究生学历。曾任职于内蒙古工商行政管理学校、内蒙古经济体制改革委员会、内蒙古证券监督管理委员会;历任国信证券有限责任公司投资银行总部总经理助理、 副总经理、总经理,总裁助理。

据上述公告,郭小筠与郜泽民均转任为东莞证券高级顾问。

从新任命的两位高管来看,罗贻芬2004年加入东莞证券,中间虽曾短暂地离开过,但很快又回到东莞证券,审计和投行经验较为丰富。

具体来看,罗贻芬曾任东莞证券股份有限公司受托资管部员工、中投证券(现中金财富)稽核监察部员工、东莞证券股份有限公司内审合规部副总经理、东莞证券股份有限公司稽核审计部副总经理、东莞证券股份有限公司场外市场业务部(原资本市场创新业务部)总经理、东莞证券股份有限公司投资银行部副总经理兼投行业务九部总经理。现任东莞证券财务总监兼董事会秘书。

而新任总裁助理张亦超评级分析师出身,在固收及债务融资方面经验较为丰富。具体来看,其曾任上海联合资信评估有限公司员工、上海新世纪资信评估投资服务有限公司评级分析师、兴业证券股份有限公司固定收益事业总部副总经理、东莞证券股份有限公司债务融资总部总经理。现任东莞证券总裁助理兼债务融资总部总经理。

此番人事大调整,距离东莞证券原总裁离任不到半个月。5月8日,东莞证券公告,总裁潘海标因工作调动原因离任,由董事长陈照星代为履行总裁职务,该代行自董事会审议通过起生效,至董事会聘任新的总裁之日止。

IPO两次中止

人事频繁变动之下,外界广为关注的一点是,东莞证券IPO进程是否受影响?

事实上,东莞证券的IPO之路虽早,但过程颇为曲折,先后经历两次中止,至今仍在冲刺之路上。

具体而言,东莞证券的IPO之路始于八九年前。 2015年6月,东莞证券向证监会提交了申请首发上市材料并获得受理。2017年1月,东莞证券递交更新后的招股书。

就在上市进程看似有条不紊地推进之时,意外陡生。2017年5月,东莞证券宣告中止IPO。

变故因一则单位行贿案而起。2017年5月4日,东莞证券第一大股东锦龙股份公告称,公司于2017年5月3日收到广东诚展律师事务所发来的《告知函》,《告知函》称,广东诚展律师事务所委派的律师作为杨志茂涉嫌单位行贿一案的辩护人于2017年5月3日签收了《广西壮族自治区人民检察院南宁铁路运输分院起诉书》(下称“《起诉书》”)。《起诉书》称,本公司原法定代表人、原董事长杨志茂为使本公司在收购东莞证券股份有限公司股权事项中得到关照和帮助,向国家工作人员行贿人民币6411万元。广西壮族自治区人民检察院南宁铁路运输分院根据相关法律的规定将杨志茂涉嫌单位行贿一案向南宁铁路运输中级法院提起公诉。

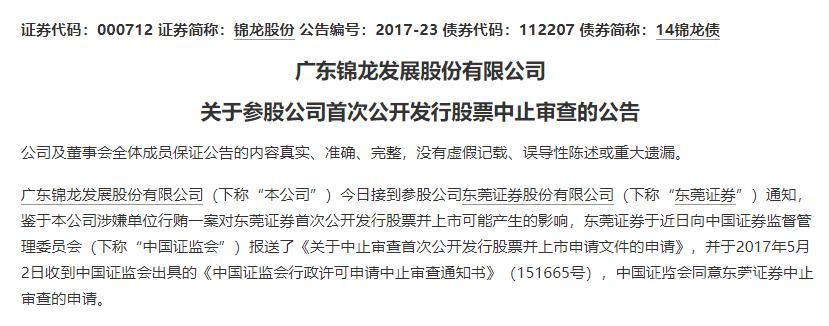

彼时,锦龙股份也公告称,公司接到参股公司东莞证券通知,鉴于本公司涉嫌单位行贿一案对东莞证券首次公开发行股票并上市可能产生的影响,东莞证券于近日向证监会报送了《关于中止审查首次公开发行股票并上市申请文件的申请》,并于2017年5月2日收到中国证监会出具的《中国证监会行政许可申请中止审查通知书》,中国证监会同意东莞证券中止审查的申请。

再次苦等近4年后,东莞证券冲刺IPO之路终于迎来利好。2021年2月,证监会恢复对东莞证券的审核,这意味着该司中止多年的IPO曙光重现。

2022年,东莞证券更是春风得意,一开年就收获了“大礼包”:2022年2月24日,东莞证券首发过会,距离上市仅一步之遥,7年长跑终于如愿拿到A股上市“入场券”。

但2024年4月1日,锦龙股份发布关于参股公司首次公开发行股票中止审核的公告。公告称,收到参股公司东莞证券来函,因其暂缓提交IPO申请文件中记录的财务资料,2024年3月31日起东莞证券IPO审核进入中止状态。

这意味着,东莞证券IPO再度中止。而旁观它的同行们,比它过会晚数月甚至半年的两家券商均已成功登上资本市场的舞台。

其中,首创证券于2022年9月1日过会,但已在2022年12月22日登陆沪市主板;信达证券2022年6月30日过会后,也已于2023年2月1日在上交所上市。

在互动平台上,此前陆续有投资者提出质疑,东莞证券过会却迟迟未能拿到批文是否跟大股东有关?

锦龙股份的回复较为官方和一致,基本上是“东莞证券IPO已获中国证监会发审会审核通过,目前尚未取得证监会的批复,关于后续进展请关注证监会官方网站。”

湾财社记者也注意到,早在东莞证券过会时,证监会对东莞证券提出的诸多问题中,就涉及杨志茂犯罪对东莞证券股权稳定性等方面的影响,而这亦是东莞证券2017年上市失利的重要原因。

今年4月初,在东莞证券IPO审核再次进入中止状态时,湾财社记者曾针对IPO进程何时恢复这一问题采访东莞证券。

彼时,对方表示,由于财务数据更新问题,根据相关规则IPO审核进入中止状态,公司将在三个月之内补充提交相关资料后恢复审核,后续情况以相关公告为准。

4月25日,锦龙股份在年报中提及参股公司东莞证券的核心竞争力时也充满信心,“未来东莞证券将借助资本市场实现新的发展”。

IPO冲击之路增加不确定性

如今,三个月已过半,目前进展如何?此外,今年人事几番变动,对IPO进程可能会带来哪些影响?

5月24日,湾财社通过电话、邮件等方式联系东莞证券采访上述问题,截至发稿尚无回应。

中国政法大学商学院金融系教授胡继晔在接受湾财社记者采访时表示,东莞证券IP0的一波三折,主要是因为证监会和交易所在IPO进程中很看重企业的持续经营能力,而持续经营能力意味着公司各方面的波动不能过大。此前东莞证券的业绩和人事均出现了比较大的波动,这可能是它一个大的硬伤。

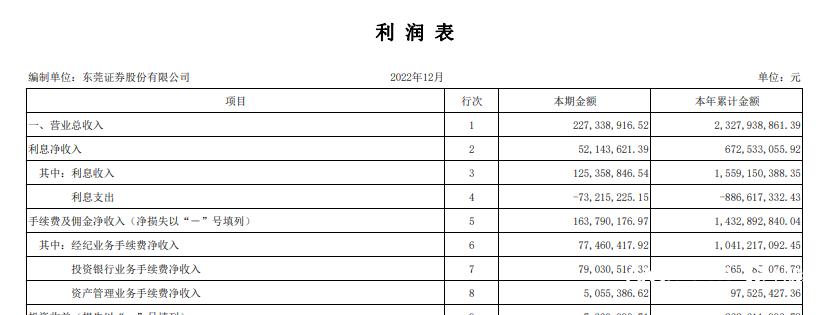

从业绩上来说,根据东莞证券年报,2023年,公司实现营业收入21.55亿元,同比下降6.26%;归母净利润6.35亿元,同比下降19.70%。而据此前陆续公布的年报,2023年A股上市券商中七成以上归母净利润实现了同比增长。

胡继晔补充道:“一个企业如果主要管理层出现频繁调整,外界可能会认为其经营管理不够稳定,进而对其IPO不利。比较成功的IPO,人事都相对比较稳定。另外,我们在现实中也可以看到,有些已经成功上市后的企业,由于内部控制权的争夺,以及其他各种人事问题,最后导致企业业绩的下滑。”

财经评论员刘晓博也认为,人事密集变动对券商IPO进程不太有利。“今年以来,IPO的发行节奏明显收紧,很多公司的IPO申请都处在终止状态。东莞证券现在即便重新补充材料,能不能过会、能不能真正地通过IPO,不确定性也较大。加上现在证券业的背景已经不是追求数量,而是追求质量,这也将给它的IPO带来不确定性。”

此前,证监会有关部门负责人答记者问时表示,证监会加强一二级市场的逆周期调节,在充分考虑二级市场承受能力的基础上,科学合理保持新股发行常态化,更好促进一二级市场协调平衡发展。

采写:南都湾财社 记者王玉凤 实习生王佳佳