上周在股指期货交流群里,看到不少人在讨论2026年的交易计划,其中一半以上的人都在担心马年交割日的问题——有人怕记不住日期误操作,有人担心生肖年份叠加交割日会放大市场波动,还有人说去年因为没提前准备,交割日当天手忙脚乱亏了钱,焦虑感都快溢出来了。其实这事儿真没那么复杂,只要把2026年股指期货交割日表格吃透,再摸清背后的逻辑和应对方法,就能从容应对,不用被没必要的焦虑牵着鼻子走。

首先得先跟大家把基础概念讲明白,不然新手可能听得云里雾里——股指期货交割日到底是什么?简单说,就是股指期货合约到期的日子,这天持有合约的投资者,要么平仓了结交易,要么按约定完成交割。咱们A股市场的股指期货,交割日有个固定规则,这么多年都没改:每个月的第三个周五,要是遇到法定节假日,就顺延到下一个交易日。2026年也遵循这个规则,大家记准这个核心,就算忘了具体日期,也能大致推算出来。

接下来直接上干货,把2026年全年股指期货交割日整理清楚,方便大家存起来备用。具体时间如下:1月16日、2月20日、3月13日、4月17日、5月15日、6月19日、7月17日、8月21日、9月18日、10月16日、11月20日、12月18日。这里要特别提醒一句,2026年春节在1月29日,1月交割日1月16日不在假期内,所以不用调整;但如果后续有临时节假日安排,或者某个月的第三个周五刚好赶上国庆、中秋这类长假,大家一定要以交易所发布的最新公告为准,可别凭老经验硬记,免得踩坑。

很多人可能会问,不就是个交割日吗?为啥能让这么多人焦虑?其实焦虑主要来自两个方面,还叠加了马年的特殊心理因素。一方面,交割日前后,市场资金会有短期波动——部分投资者为了规避风险,会提前平仓,可能导致股指期货价格和现货价格出现短期偏离,新手看到这种波动,很容易慌神,要么匆忙平仓少赚利润,要么因为操作失误亏了钱;另一方面,不少人平时不记交割日,临近到期才发现合约要交割,仓促之间没时间分析市场,被动局面自然让人焦虑。

而2026年作为马年,额外的焦虑点在于部分人的“生肖情结”,总觉得某些生肖年份市场会有特殊走势,再加上交割日的不确定性,就担心风险会放大。但其实这完全是心理作用,A股市场的走势,取决于经济基本面、政策导向、资金流向这些实际因素,跟生肖半毛钱关系都没有。过去这么多年,不管是鼠年、牛年还是虎年,股指期货交割日的市场表现,都没有因为生肖出现过特殊波动,2026年马年也不会例外,大家真没必要被这种无根据的猜测影响。

那为啥记牢交割日表格,就能避开焦虑呢?核心原因有两个。第一,提前知道交割时间,能让你有充足的准备时间,不用临时抱佛脚。比如你持有3月份的合约,知道3月13日是交割日,就能在3月初就开始规划,根据市场走势决定是提前平仓,还是持有到交割日,从容的规划能大幅减少焦虑感;第二,明确交割日能帮你更好地安排资金,避免出现资金占用过多,导致无法及时平仓的情况——很多人亏就亏在这,临近交割日才发现资金不够,只能被迫低价平仓,要是提前记准日期,就能提前调配资金,避免这种损失。

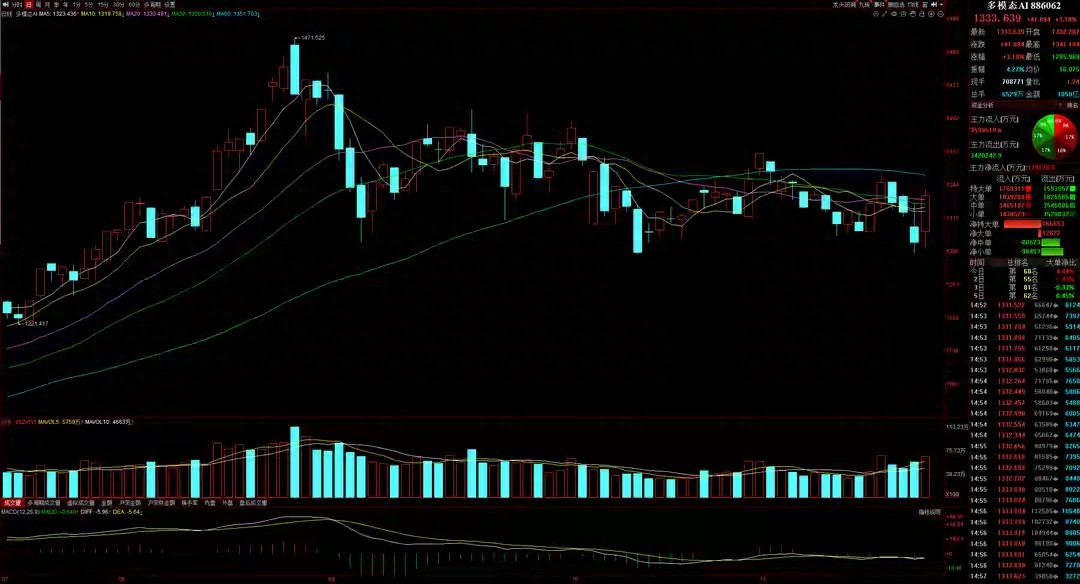

还有个容易被忽视的点,记牢交割日能让你避开“交割日效应”的误导。很多人传言说“交割日当天市场一定会大跌”,这种说法其实是片面的。从历史数据来看,交割日当天市场有涨有跌,并没有必然的下跌规律,所谓的“交割日效应”,更多是市场情绪放大的结果。要是你记牢了交割日,提前做好准备,就不会被这种传言影响,也不会因为担心大跌而盲目平仓,错过本该有的收益。

可能有朋友会说,我平时工作忙,记不住这么多日期怎么办?教大家三个简单又管用的方法,南方朋友也能轻松上手。第一个方法,把交割日表格存到手机相册里,或者打印出来贴在书桌前、电脑旁,每天看一眼,时间久了自然就记住了;第二个方法,设置手机提醒——每个月提前一周,在日历里设置交割日提醒,到时候手机会自动弹窗,就算忙忘了也能被提醒;第三个方法,记住“每月第三个周五”这个核心规则,就算记不清具体日期,也能大致推算出来,比如知道1月16日是第三个周五,2月就能算出是20日,这样也能避免错过关键时间。

除了记牢交割日,还有几个小技巧,能帮大家进一步减少焦虑。对新手来说,最稳妥的就是提前平仓——不用等到交割日当天再操作,建议在交割日前1-2个交易日就完成平仓,避开交割日当天的短期波动,虽然可能少赚一点,但能换个安心;其次,要控制仓位,别在临近交割日时,持有过多的股指期货合约,仓位越重,风险越高,焦虑感也会越强,合理控制仓位,才能让心态更平稳;最后,一定要关注交易所公告,尤其是交割日前一周,看看有没有规则调整,或者市场风险提示,提前了解这些信息,能让你更有底气。

这里必须严肃提醒大家,股指期货属于高风险投资品种,不是所有投资者都适合参与。根据监管要求,参与股指期货交易,需要满足50万元以上的资金门槛,还要通过相关的知识测试和交易经验审核,新手千万别抱着“试一试”的心态,没满足条件就想办法进场,免得亏得血本无归。而且就算你符合条件,也别把所有资金都投到股指期货里,要做好资产配置,分散风险,这才是长期交易的关键,也能从根本上减少焦虑。

还有人担心,2026年宏观经济会有变化,比如政策调整、外部环境波动,会不会影响交割日的市场表现?其实不管哪一年,宏观经济都会有正常波动,这是市场的常态。大家要做的,不是担心这些不可控的因素,而是提前做好应对准备——比如密切关注经济数据、政策动向,结合交割日的时间安排,制定合理的交易计划。只要计划到位,就算市场有波动,也能从容应对,不会被焦虑左右。

之前就听过一个朋友的教训,他2024年持有6月份的股指期货合约,因为没记清交割日,直到6月20日晚上才发现,第二天就是交割日。仓促之间,他没来得及分析市场,只能匆忙平仓,结果平仓后价格就涨了,白白少赚了好几万。要是他当时记准了交割日,提前1-2天操作,就能避免这种遗憾。所以说,记牢交割日表格,看似是小事,实则能帮大家避开不少不必要的损失,还能告别焦虑,何乐而不为呢?

另外,大家还要注意区分不同类型的股指期货——沪深300股指期货、中证500股指期货、上证50股指期货,虽然交割日规则一样,但交割标的不同,交易逻辑也有差异。别因为记准了交割日,就忽略了品种差异,比如你交易的是中证500股指期货,却按照沪深300的走势来操作,就算没错过交割日,也可能亏了钱。所以记交割日的同时,也要明确自己交易的品种,做到“日期+品种”双确认。

其实说到底,股指期货交易的核心,就是“提前规划、理性应对”,而记牢交割日表格,就是提前规划的第一步。2026年马年,不管市场怎么波动,只要你把交割日记准,做好资金和交易计划,就能避开焦虑,从容应对。不用被市场传言误导,也不用被生肖情结影响,专注于市场本身的规律,才能在交易中走得稳、走得远。

不知道大家平时交易股指期货,有没有因为记不清交割日踩过坑?你还有哪些避开交割日焦虑的小技巧?欢迎在评论区留言交流,分享你的经验,也能帮更多人少走弯路。

我是寒星,关注我每天会分享有用的知识,感谢大家的喜欢,咱们明天见!