2023年底中国外汇储备为32380亿美元

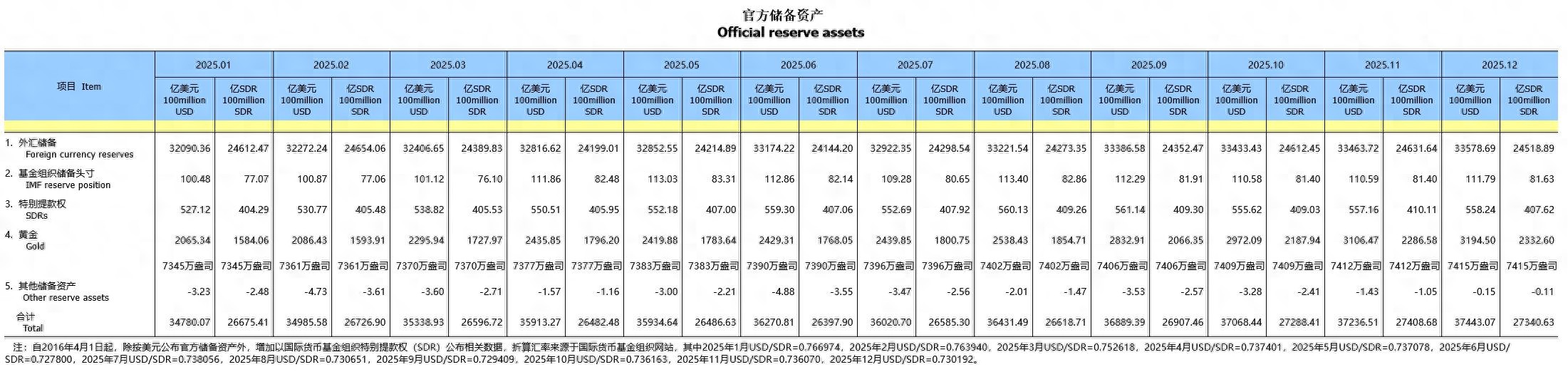

中新社北京1月7日电(记者 夏宾)中国国家外汇管理局7日公布数据显示,截至2023年12月末,中国外汇储备规模为32380亿美元,较11月末上升662亿美元,升幅为2.1%。此外,中国黄金储备为7187万盎司;按特别提款权(SDR)计,中国外汇储备为24133.94亿SDR。

国家外汇管理局表示,2023年12月,受主要经济体货币政策及预期等因素影响,美元指数下跌,全球金融资产价格总体上升。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。

中国民生银行首席经济学家温彬称,具体看,货币方面,12月美元汇率指数(DXY)下跌2.1%至101.3,非美元货币计价资产折算成美元后总体升值。资产方面,以美元标价的已对冲全球债券指数(Barclays Global Aggregate Total Return Index USD Hedged)上涨3.2%;标普500股票指数上涨4.4%。汇率折算和资产价格变化等因素综合作用,推升了外汇储备规模。

温彬认为,随着中国经济稳固向好,外贸市场多元化发展,出口结构持续优化,对外贸易韧性不断增强,美联储降息预期升温也使中美利差趋于收窄,资本项下外资流入开始增多,这些都有利于国际收支状况总体稳定,为中国外汇储备规模回升奠定坚实基础。(完)