央行连续增持黄金,10月我国外汇储备规模稳中有升

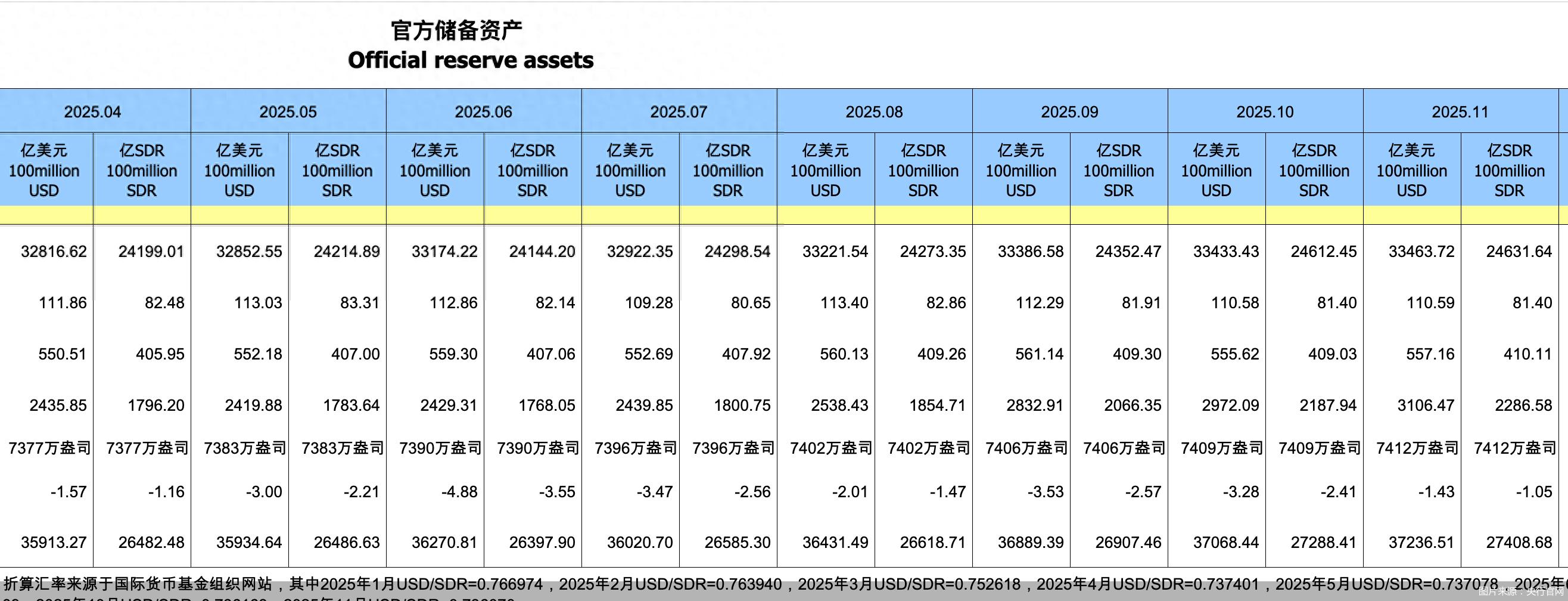

中国商报(记者 王彤旭)11月7日,国家外汇管理局发布的最新统计数据显示,截至2025年10月末,我国外汇储备规模为33433亿美元,较9月末上升47亿美元,升幅为0.14%。

2025年10月,受主要经济体货币政策及预期、宏观经济数据等因素影响,美元指数上涨,全球金融资产价格总体上涨。受汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济基础稳、优势多、韧性强、潜能大,长期向好的支撑条件和基本趋势没有变,有利于外汇储备规模保持基本稳定。

中银证券全球首席经济学家管涛分析,外汇储备余额延续了此前两个月的升势,缘于主要经济体货币政策及预期、宏观经济数据等因素影响,在美元指数走强和非美元货币总体下跌的情况下,全球金融资产价格总体上涨,并带来正估值效应。

11月7日,央行公布的数据显示,10月末我国黄金储备报7409万盎司,环比增加3万盎司,为连续第12个月增持黄金。

浙商银行贵金属交易部在报告中称,虽然黄金储备单月增量较前期略有放缓,但是在国际金价维持高位的情况下仍保持净买入,体现出官方在外汇储备多元化与长期风险对冲方面的持续战略意图。

中国社会科学院研究生院特聘导师柏文喜对记者表示,“低量多次”补仓,显示央行在“稳汇率”与“增储备”之间做动态平衡:既避免因大举购金推高境内金价、加大人民币计价黄金与实际利率的背离,又能通过边际加仓向市场传递“人民币信用锚”逐步增重的信号。预计后续仍是“小步快跑”的情况。

“我国外汇储备规模稳中有升且黄金储备持续增加,反映了我国稳健的经济基础和有效的宏观政策。”苏商银行特约研究员武泽伟表示,适度充裕的外汇储备规模是抵御外部冲击的“压舱石”,为人民币汇率稳定提供了重要支撑。在外部环境波动加大的背景下,这有助于保持人民币汇率在合理均衡水平上的基本稳定。同时,央行连续增持黄金,释放了优化国际储备资产结构的清晰信号。当前我国黄金储备占比仍明显低于全球平均水平,从优化国际储备结构、稳慎推进人民币国际化以及应对国际环境变化等战略角度出发,未来央行增持黄金仍是大方向。

值得关注的是,全球央行购金热情同步高涨。世界黄金协会发布的2025年三季度《全球黄金需求趋势报告》显示,今年国际金价已50次突破新高。尽管金价处于创纪录高位,三季度全球央行依然加快了购金步伐,净购金量总计220吨,较二季度增长28%,同比增长10%。从整体上看,前三季度全球央行净购金总量达634吨,虽低于过去三年的异常高位数值,但仍显著高于2022年之前的平均水平。

世界黄金协会资深市场分析师Louise Street评论,地缘政治紧张局势加剧、通胀压力居高不下以及全球贸易政策的不确定性,均推升了投资者在寻求增强投资组合抗风险能力的过程中对避险资产的需求。黄金市场前景依然乐观,因为美元的持续走弱、普遍的降息预期以及滞胀风险的存在,均可能进一步支撑黄金投资需求。今年以来,金价不断刷新纪录,而当前的市场环境显示黄金仍有进一步上行的空间。市场尚未饱和,配置黄金的战略价值依然稳固。

(注:本文不构成任何投资理财建议)