利好来了!10月外汇储备企稳反弹 对人民币汇率构成新的支撑

【利好来了!10月外汇储备企稳反弹 对人民币汇率构成新的支撑】经历连续两个月的小幅下滑,中国外汇储备迎来迅速企稳回升。10月外汇储备企稳反弹,势必对人民币汇率构成新的支撑。

经历连续两个月的小幅下滑,中国外汇储备迎来迅速企稳回升。

11月7日,国家外汇管理局发布最新数据显示,截至今年10月末,中国外汇储备规模为3.0524万亿美元,较9月末上升235亿美元,升幅为0.77%。

国家外汇管理局表示,今年10月,受主要国家货币政策预期、宏观经济数据等因素影响,美元指数小幅下跌,全球金融资产价格涨跌互现。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。

一位华尔街对冲基金经理向记者表示,这再度印证一个不成文的规则,只要当月美元指数回落,中国外汇储备将大概率出现回升。

对于中国外汇储备未来走势,中银国际证券全球首席经济学家管涛表示,尽管未来全球金融市场走向依然存在很多不确定与不稳定因素,但中国外汇储备通过积极经营管理,有能力有效抵消市场因素在估值方面的负面影响。

管涛认为,中国庞大的外汇储备规模将继续发挥抵御各类外部冲击的压舱石作用。无论是从进口支付能力、短债偿付能力,还是从国际货币基金组织外汇储备规模适度等方面考量,中国外汇储备都是比较充裕的。

值得注意的是,受10月外汇储备回升影响,11月7日人民币汇率跌幅明显收窄。

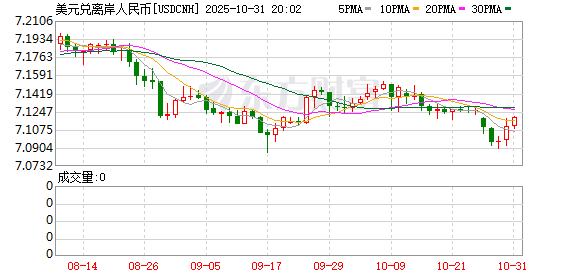

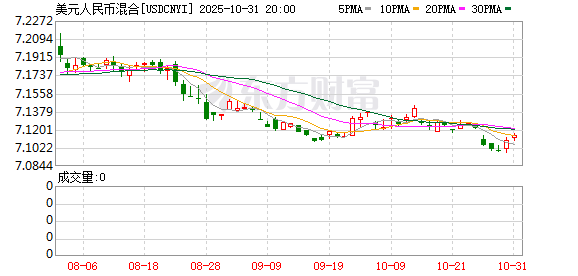

截至11月7日19时,境内在岸人民币兑美元汇率(CNY)与境外离岸人民币兑美元汇率(CNH)分别徘徊在7.2265与7.2282附近,分别较日内低点7.2500与7.2592明显回升。

更重要的是,境内外人民币汇差明显收窄至不到50个基点,表明海外投机资本沽空人民币浪潮正迅速褪去。

银科控股首席经济学家夏春向记者表示,尽管美联储持续释放鹰派大幅加息信号与抗击通胀强硬立场,或令美元指数可能冲破120整数关口,并可能导致人民币汇率被动下跌至7.4-7.5区间,但随着中国外汇储备规模平稳波动与中国经济持续稳健发展,人民币仍大概率延续在合理均衡区间宽幅双向波动趋势。

“事实上,当越来越多海外资本意识到稳汇率在中国货币政策的权重有所上升时,就会持续撤离沽空人民币头寸。因为他们也知道面对中国庞大的外汇储备与充足稳汇率举措,他们的沽空胜算相当低。”夏春强调说。

10月外汇储备为何回升?

对于10月外汇储备规模企稳回升,金融市场似乎已有预期。

在业内人士看来,10月中国外汇储备企稳回升,主要得益于汇率折算与资产价格变化等因素的综合影响。具体而言,一是10月美元指数回落0.5%,令欧元与英镑分别上涨约0.8%与2.7%,带动中国外汇储备里的非美货币资产折算成美元后的金额增加;二是10月标普500股票指数、欧洲斯托克50指数、日经225指数分别上涨8%、9%与6.4%,令外汇储备里的权益类资产估值明显增长。

记者多方了解到,不少对冲基金经理认为这些利好因素,甚至抵消了10月美国国债收益率走高(债券价格下跌)对中国外汇储备的估值拖累。

通联数据Datayes显示,整个10月,10年期美国国债收益率从3.829%回升至4.05%,令美国国债价格相应回落。

“但是,这对中国外汇储备估值缩水的影响已相当有限。”上述华尔街对冲基金经理分析说,鉴于美联储持续大幅加息所带来的美债价格回落压力,越来越多国家外汇储备管理部门持续加大美债持仓的套期保值与风险对冲力度,仅留下极低的风险敞口。在这种情况下,10月美债价格继续下跌,对这些国家外汇储备规模波动的影响力相当有限。

记者多方了解到,10月中国外汇储备企稳回升的另一个重要推手,则是美元下跌令非美资产折算美元后的估值明显回升。尤其是在10月美元指数回落0.5%的情况下,欧元、英镑兑美元汇率纷纷大涨0.8%与2.7%,推动众多国家外汇储备非美资产折算成美元后的金额有所回升。

“目前,金融市场正密切关注欧洲、英国央行是否会跟随美联储大幅加息,令欧元英镑汇率获得更强的支撑,令各国外汇储备规模继续回升。”前述华尔街对冲基金经理指出。

在他看来,由于市场预期美联储或在12月持续大幅加息,引发全球金融市场价格更剧烈的波动,越来越多国家外汇储备管理部门或将持续减持欧美国家股票债券等资产,转而投向跨周期的股权投资、基建类REITS等另类资产,以及信用评级较高的机构企业债。可以预见的是,即便美联储在12月持续大幅加息令全球金融市场资产价格波动进一步加大,未必会对各国外汇储备规模平稳波动构成明显冲击。

民生银行首席经济学家温彬表示,当前外部环境不稳定不确定因素增多,国际金融市场波动加大。但中国经济韧性强、潜力足、回旋余地广、长期向好的基本面不会改变,10月中国货物贸易实现851亿美元顺差,持续保持高位,经常账户和直接投资等国际收支基础性顺差继续在跨境资金流动中发挥稳定性作用,有利于支持外汇储备规模保持总体稳定。

人民币汇率韧性进一步增强

值得注意的是,受10月外汇储备企稳回升影响,人民币汇率也呈现更强的韧性。

一位香港银行外汇交易员向记者指出,目前外汇市场更关注境内外人民币汇差收窄至不到50个基点,这意味着海外投机资本对人民币的看跌情绪正迅速减弱。

“相比日韩等亚洲国家不断干预汇市令外汇储备持续缩水,中国依然维持庞大的外汇储备,对海外投机资本势必产生更强的威慑力。”他向记者直言。

夏春认为,尽管美联储持续大幅加息或令美元指数最终冲破120整数关口,但人民币单边快速下跌的几率正在迅速走低。

“上周起,我们注意到越来越多海外资本正在重返港股与境内A股市场,因为他们意识到中国资产处于价值洼地,存在较高的长期布局投资机会。”夏春指出,此外,越来越多海外投资机构还意识到,相比众多亚太国家央行不得不持续消耗外汇储备干预汇市以稳定本国货币,中国除了拥有庞大的外汇储备,还有丰富的稳汇率政策工具尚未使用(包括抽走离岸市场部分人民币流动性,重启逆周期因子,继续调降外汇存款准备金率等),这不但令中国无需动用外汇储备就能将人民币汇率估值“稳定”在一个合理区间,还令中国可以充分发挥庞大外汇储备的威慑力,令海外投机资本不敢贸然沽空人民币套利。

在上述香港银行外汇交易员看来,10月外汇储备企稳反弹,势必对人民币汇率构成新的支撑。因为此前部分海外对冲基金预期中国央行或动用外汇储备干预汇市稳定人民币汇率,令他们打算押注10月外汇储备回落而借机沽空人民币套利。如今中国外汇储备持续平稳波动且企稳回升,令他们不得不铩羽而归,不敢再轻举妄动。