我国外汇储备基础稳固

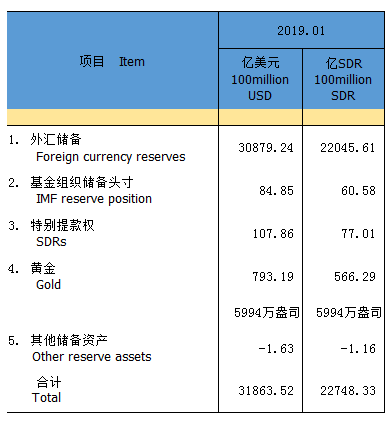

国家外汇管理局2023年1月7日公布数据显示,截至2022年12月末,我国外汇储备规模为31277亿美元,较2022年11月末上升102亿美元,升幅为0.33%。这是我国外汇储备规模连续3个月回升。

2022年12月份,受主要经济体货币政策及预期、全球宏观经济数据等因素影响,美元指数下跌,全球金融资产价格总体下跌。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济韧性强、潜力大、活力足,长期向好的基本面没有改变,有利于外汇储备规模保持总体稳定。

“2022年12月份,全球通胀虽高位回落但仍远高于各国政策目标,发达国家继续收紧货币政策,全球债券和股票价格总体下跌,我国外汇储备受到资产价格变化的负面影响。”中国民生银行首席经济学家温彬认为,美国通胀先于欧洲回落,美国加息已充分定价,美元指数高位回落,全月下跌2.3%,利于我国外汇储备中的非美元部分因汇率折算而升值。在汇兑和资产估值因素相互对冲的情况下,2022年12月份我国外汇储备环比增加102亿美元,表明国际收支的改善起到了较大作用。特别是2022年12月份我国沪深股市“北向通”净流入资金超过350亿美元,表明海外资金继续看好中国经济发展和资本市场的前景。

英大证券研究所所长郑后成认为,2022年12月份我国外汇储备面临“多空交织”的局面。具体看,12月份美元指数开于106.02,收于103.49,跌幅为2.37%,推升非美资产的美元价格,利多外汇储备。此外,预计贸易顺差大概率位于相对高位。但与此同时,美国10年期国债收益率、欧元区10年期公债到期收益率、日本10年期国债收益率以及英国10年期国债收益率均较前值上行,压低外汇储备中债券资产价格,利空我国外汇储备。综上,利多因素占上风,使得12月末外汇储备较11月末上行。

事实上,受汇率和资产价格变化等因素影响,全球多国外汇储备规模呈现下降趋势。国际货币基金组织(IMF)发布的最新数据显示,2022年前三季度全球外汇储备规模下降1.3万亿美元至11.6万亿美元,降幅为10.22%。温彬表示,我国外汇储备规模全年基本稳定,始终保持在3万亿美元以上,去年四季度连续三个月上升,有利于外界增强对我国经济的信心,充分发挥了国家经济金融的“稳定器”和“压舱石”作用。

在部署今年外汇管理重点工作时,外汇局表示要完善外汇储备经营管理,推进专业化投资能力建设、科技化运营能力建设、市场化机构治理能力建设,保障外汇储备资产安全、流动和保值增值。

展望2023年,温彬认为,受高通胀和主要经济体货币政策收紧等因素影响,全球经济增速和外需可能放缓,但我国对外出口潜力大、韧性强,经常项目将继续保持顺差格局;同时,随着我国经济稳固回升,人民币资产仍具备较大吸引力,资本和金融账户趋于改善,国际收支状况总体平稳,有助于外汇储备规模保持稳定。

“2023年我国外汇储备大概率逐季上行。”郑后成认为,在美国宏观经济衰退,叠加美联储降息预期上升的背景下,预计美元指数与10年期美债到期收益率大概率承压,逐季利多我国外汇储备。

光大银行金融市场部宏观研究员周茂华表示,由于全球市场不确定性因素较多,在海外市场波动较大情况下,我国外汇储备规模仍存在一定波动;但在有利因素方面,我国外汇储备结构逐步优化,美联储加息进入尾声,而我国经济处于复苏轨道,外贸展现韧性,外资继续看好中国经济中长期发展前景,外资趋势流入,预计外汇储备整体保持平稳。