前几天翻世界黄金协会的报告时,一个数据让我反复确认了好几遍——全球央行手里的黄金储备价值,居然第一次超过了持有的美国国债,距离上一次出现这情况,已经过去了快三十年。更颠覆认知的是,美联储上个月刚宣布降息,按以前的惯例,全球资金早该疯涌进美元资产,可这次美元指数反而跌到了近三年新低,美债拍卖还差点“爆冷”流拍。

这事儿细想全是门道。过去几十年,美债是各国央行的“标配资产”,黄金更像压箱底的“老古董”,怎么突然就攻守之势异也了?美国降息这张“吸金王牌”为啥失灵了?咱们普通人手里的钱,该跟着央行买黄金,还是继续留着现金?今天不聊虚的,就从这个历史性转折切入,把背后的逻辑、影响和咱们的应对方法说透,这事儿真的关系到每个人的资产安全。

一、三十年首超!黄金凭啥“打败”美债?

不少人觉得黄金超过美债是“金价涨出来的巧合”,但扒完数据才发现,这根本是全球央行蓄谋已久的“集体行动”,每一步都藏着对未来的算计。

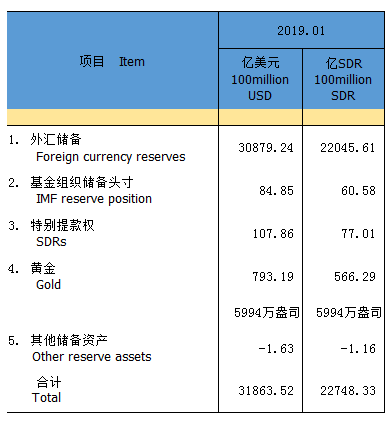

首先得明确一个关键事实:这不是“黄金突然变强”,而是“美债主动变弱”。黄金能上位,一半靠自身保值属性,一半靠美债掉链子。从2022年开始,全球央行连续三年每年买金超1000吨,2024年更是买了1045吨,占全年黄金总需求的五分之一。反观美债,仅中国持有的规模就跌到了16年新低,全球央行减持的节奏就没停过。一增一减之间,黄金超越美债只是时间问题。

其次,黄金的“信用优势”正在凸显。美债的核心吸引力是“美国信用背书”,但现在这张背书越来越不值钱了——美国财政赤字突破33万亿美元,债务上限之争一年闹好几回,政治僵局让偿债能力成了未知数。而黄金从来不用看谁的脸色,战乱、通胀、货币贬值都动摇不了它的价值。就像《黑天鹅》作者塔勒布说的,“黄金成了新的储备货币”,这话虽有点绝对,但戳中了核心:大家对纸币体系的信任在崩塌。

更关键的是“去美元化”的推力。IMF数据显示,美元在全球外汇储备中的占比跌到了58.42%,是1995年以来最低。以前各国赚了美元就买美债,现在美国搞“对等关税”,其他国家收不到那么多美元了,持有美债的理由自然就弱了。黄金作为不依赖任何国家的硬通货,成了替代美元资产的最佳选项。波兰央行甚至明确说要把黄金储备提到总储备的20%,这哪是资产配置,分明是战略防御。

二、降息不好使了?美国的“吸金魔咒”破了

美联储降息那天,我特意盯着美元指数看,本以为会像2020年那样直线拉升,结果反而跌了0.8%,当天还有200多亿美元从美国股市出逃。这放在十年前根本不敢想——以前美联储一降息,全球资金都像闻到血腥味的鲨鱼,挤破头往美国冲,现在咋就没人买账了?

第一个原因是“降息没诚意”,反而暴露了美国经济的软肋。这次降息不是“主动刺激”,而是“被动救火”。美国通胀刚压下去一点,就业数据就开始变脸,制造业PMI连续三个月低于荣枯线,说白了,降息是因为经济撑不住了。全球资金又不傻,谁会去接一个“带病经济体”的资产?更别说美国还在搞贸易保护,资金进去了能不能顺畅出来都是问题。

第二个原因是“美债成了烫手山芋”。以前买美债图的是“稳”,现在却要担“跌价风险”。美联储前几年加息,让存量美债的价格跌了不少,持有美债的国家已经亏了一波。现在虽然降息,但美国还在疯狂发新债,今年光国债发行规模就超2万亿美元,供给一多,价格必然承压。谁愿意当这个“接盘侠”?上次美债拍卖,中标利率比预期高了0.1个百分点,差点没人要,这就是最真实的信号。

第三个原因是“资金有了更好的选择”。以前全球资产就美国一家独大,现在中国国债纳入国际指数,新兴市场股市估值更低,连黄金都能当“准货币”用。2025年前两个月,全球央行买了42吨黄金,同期却减持了300亿美元美债。资金是最现实的,哪里安全、哪里有收益就往哪去,美国再想靠降息“空手套白狼”,根本行不通了。这不是美国吸引力下降了,而是全球资产市场的“菜”变多了。

三、央行都在囤金,咱们普通人能跟风吗?

后台有读者问我:“央行都在买黄金,我是不是该把存款取出来买金条?”这话问出了很多人的心声——看到机构大笔扫货,总怕错过风口,但盲目跟风很容易掉坑里。黄金虽好,可不是谁买都能赚,这里面的门道得拎清楚。

先给结论:普通人可以配黄金,但绝不能“all in”,最多占家庭资产的10%-15%。央行买黄金是为了战略安全,不在乎短期涨跌,他们持有成本低、能长期扛,普通人不一样,要是在高位接盘,跌下来哭都没地方哭。2025年4月金价一天就跌了200美元,从3500美元跌到3300美元以下,要是追高进去,直接套牢。

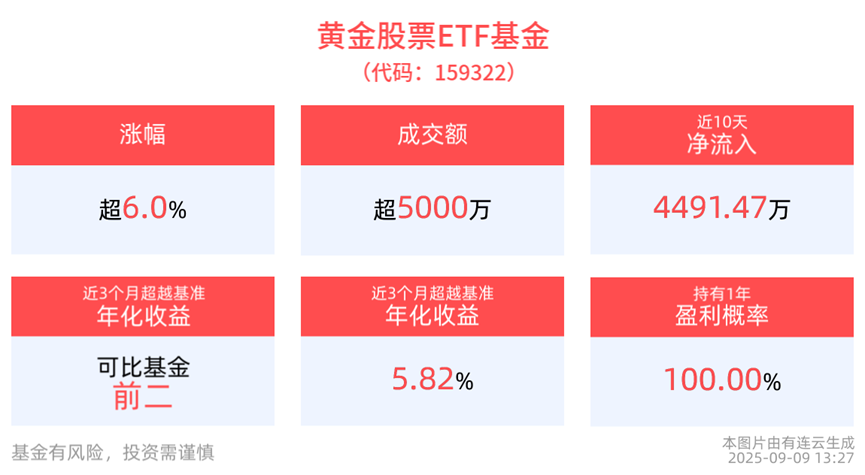

买黄金得选对“姿势”,这三种方式最适合普通人。第一种是“纸黄金”,在银行APP上就能买,不用考虑存储和变现问题,适合短期投机。第二种是黄金ETF,像股票一样在股市交易,能跟踪金价走势,手续费比买实物黄金低得多,适合中长期配置。第三种是少量实物黄金,比如10克、20克的小金条,应急的时候能变现,但千万别买首饰——加工费太高,保值率差得远。

一定要避开两个“坑”。第一个是“高价回收陷阱”,很多金店回收黄金时故意压低纯度,比如把足金当K金算,一克能坑你几十块。回收前一定要去正规机构验金,保留好购买凭证。第二个是“杠杆炒黄金”,比如黄金期货、现货延期交易,自带10倍甚至20倍杠杆,赚的时候快,亏的时候能让你一夜清零,普通人千万别碰。

四、这场“黄金逆袭”,对咱们有啥实实在在的影响?

可能有人觉得,央行买黄金、美国吸不动金,都是“高大上”的事儿,跟咱们普通人没关系。但你去超市看看物价,打开股票账户看看收益,再想想手里的钱值不值钱,就会发现这事儿早就渗透到生活的方方面面了。

第一个影响是“物价更稳了”,但进口商品可能更贵。央行增持黄金,本质是为了对冲美元波动的风险。以前美元一涨,咱们进口的石油、粮食就涨价,最后传到超市货架上。现在黄金储备多了,就能更好地稳定汇率,物价自然不容易大起大落。但美国搞贸易保护,咱们从美国进口的商品可能会涨价,比如大豆、汽车配件,这部分成本最后还是消费者买单。

第二个影响是“投资市场更复杂了”,但机会也更多。美元吸引力下降,外资会更愿意来中国市场。2025年上半年,外资买了800多亿元中国国债,A股里的消费、科技股也被加仓。对普通人来说,不用再一门心思盯着美股了,咱们自己的市场就有机会。但要注意,资金流动变快了,股市、基金的波动会更大,追涨杀跌更容易亏,得学会看长期逻辑。

第三个影响是“人民币更有底气了”。中国央行已经连续10个月增持黄金,现在持有2292吨,排名全球第六。黄金储备多了,人民币在国际上的信用就更强,以后出国旅游、海淘,用人民币结算会更方便,汇率也不容易大贬。这看似跟钱没关系,实则关系到咱们手里每一分钱的国际购买力。

五、资产保卫战打响!普通人该抓牢这三个“安全锚”

全球央行都在调整资产配置,相当于给咱们敲了警钟:以前“躺着赚钱”的时代过去了,现在得主动打“资产保卫战”。不管你有10万还是100万,这三个“安全锚”都得抓牢,能帮你在乱局里少踩坑。

第一个安全锚是“核心资产要重仓”,别碰高风险的“野路子”。核心资产就是“能穿越周期”的东西:要么是一线城市的核心地段房产,要么是业绩稳定的消费龙头股,要么是刚才说的黄金ETF。这些资产可能不会暴涨,但能抗住通胀和风险。像那些连主营业务都说不清的题材股、收益率超过8%的P2P,千万别碰,大概率是陷阱。

第二个安全锚是“外汇资产别单一”,做好“分散配置”。别把所有钱都换成人民币,也别盲目换美元。可以拿10%左右的钱买美元或欧元,再拿一点买黄金ETF,这样不管哪种货币贬值,都有对冲。要是经常出国或者有海外消费需求,还可以买一点外币理财,但要选短期的,避免汇率波动的风险。

第三个安全锚是“提升自己的‘抗风险能力’”,这比啥资产都靠谱。不管全球经济怎么变,有真本事的人永远不愁赚钱。要是在传统行业,就多学新技术,比如制造业工人学工业机器人操作;要是做金融投资,就深耕一个领域,别啥热点都追。我认识一个外贸从业者,去年开始学跨境电商运营,今年订单涨了30%,这就是最实在的“抗风险资产”。

结尾:黄金时代来了?你的钱该往哪放?

全球央行黄金储备超过美债,美联储降息吸不动金,这两件事凑在一起,其实是全球金融格局的“历史性拐点”——美元独大的时代在慢慢过去,资产配置的逻辑彻底变了。以前是“跟着美国走,吃喝啥都有”,现在得“自己找方向,安全第一位”。

对咱们普通人来说,不用太焦虑,也别太贪心。黄金可以配,但别指望靠它发大财;美元可以留,但别把它当“救命稻草”。更重要的是想清楚:自己的钱能放多久?能承受多大的波动?想明白这些,就不会被市场情绪带着走。

最后想问问大家:你现在手里有黄金资产吗?要是有10万块闲钱,你会买黄金、存银行,还是买股票基金?你觉得美元以后还能保住“老大”位置吗?欢迎在评论区聊聊你的看法,点赞关注走一波,后面有新的资产配置机会,我第一时间跟大家拆解!