高考,是人生中重要的一场考试。我们的人生还经历着无数场大大小小的考试,职场打拼的面试、转正、晋升是考试,期货交易的资金分配、策略使用、风险控制等也是考试……

不管是高考,还是职场打拼,抑或期货交易,并非每个人都能取得自己理想的成绩,但大家都怀揣着梦想和信念去拼搏。

祝所有高考学子都能金榜题名!祝所有期货交易者都能投资长虹!

期货“学霸笔记”请收好

时间来到6月,又到一年高考月。很多人把高考当作人生重要转折点,而对期货交易者而言,每次开盘都是对自身基础知识、风险管理能力和交易心态的考验,真金白银的实时波动牵动着交易者的心弦,转折点众多。为了助力交易者取得一张优异的成绩单,期货日报记者采访了投资成绩突出的交易者,整理了这份“学霸笔记”,请您注意查收!

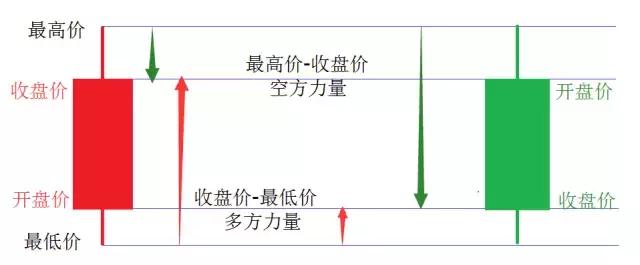

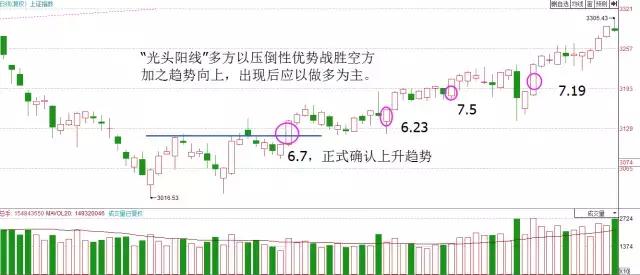

“学霸笔记”第一章,自然要专注基础知识。所有高超的交易策略都需要牢固的期货基础知识支撑。作为实盘赛金牌导师,赵邵文毕业于武汉大学2001级经济学基地班。他是当年武汉大学湖南文科考生最高分,货真价实的“学霸”。他认为,在学习交易方法之前,要先选定主攻方向。期货市场很大,涉及面极广,不夸张地说,要上知天文地理、中晓全球政治、下通行业百态,甚至连人心都要懂。市场上交易方法很多,适合自己的才是最好的。这个时候,基础知识的学习就非常重要,基础扎实才能起高楼。

“学习上要做加法。交易涉及的所有知识都需要了解,但只是作为储备,重点在广,简单接触即可。之后,选择与自身性格相匹配的方法、选择与方法相辅相成的知识,这时候就要花费大量时间和精力去做深度钻研,精益求精。”赵邵文称。

“学习也要会做减法。不能简单把交易做不好归结于心态不好,根源其实是对交易没有充分认知,往往抓住一个点就以为抓住了全部而胡乱操作。”赵邵文认为,解决这个问题的关键,在于为交易构建系统、为系统确立规则。具体而言,就是从选品种、确定方向、分配资金、进场、做止损保护、持仓、加减仓,到最终离场,全部要有针对性地提出具体的规则。交易盈利靠的是完善的系统和严格的执行,而执行靠的是明确的交易规则。规则越简单越明确越容易执行,越复杂越多变越难执行,如果在执行的时候依赖心态,那么跟“老夫掐指一算”没有多大差别。

易安经纬资产管理(天津)有限公司基金经理刘妙玄认为,期货从业者是终身学习者。“我们并不局限于技术面分析、基本面研究,也会看一些历史、哲学方面的书籍,还会培养一些兴趣爱好,比如体育运动,以此调整和转换身体状态。”他说。

优秀的风控能力可以帮助交易者躲开航行中的“暗礁”,最大程度保护资金安全。“学霸笔记”第二章,重点讲解风控。

刘妙玄告诉期货日报记者,风控是交易的前提。很多时候,期货交易的是机会、是行情,但考验的是风控能力,因为没有人能保证每一次的判断都是正确的。风控最重要的是意识调整。对于不同风险承受能力的资金,具体的实施策略不一样,但有一些共用原则。比如,在交易计划制订过程中,一定会伴随风控计划的制订。交易的过程中需要灵活调整计划,风控也要及时跟进,这时候就考验交易者的执行力了。有很多人定了风控计划,但也打破了计划,归根结底还是对风控不够重视。

赵邵文认为,风控的本质是对人内心欲望的管控。无欲则刚,有欲则容易为“敌”所趁。第一,永远不要借钱来做交易。这个市场从来就不缺赚钱的机会,只缺赚钱的能力。有能力的话,小资金很快就能做大。所以,先要控制自己赚大钱和赚快钱的欲望,学会延时满足,把本事学好。而且,借钱交易代表着你在做超出能力范围的交易,当带着压力做交易,心理就容易扭曲,操作也容易变形。第二,从小账户开启交易之路。用小资金练手,学习交易方法,复盘过往的每一笔交易,分析失败和成功的原因,待交易系统和规则完善后,再逐步放开操作。第三,不要孤注一掷。市场有幸存者偏差,光鲜亮丽的交易者背后,其实还有很多沮丧消沉的失败者。

将前期的理论知识、风控工作做好后,交易员就要面临最大的难题:心态。“学霸笔记”的最终篇,为各位交易者奉上心态小技巧。

“做中长线趋势交易,不要过于急躁。趋势启动之前可能会面临多次风控,好的时机有时需要长时间的等待。等待的过程需要静下来、稳得住,行情真正到来的时候又需要坚决果断。”刘妙玄说。

赵邵文表示,交易心态来自对交易的认知。每个人都只能赚自己认知范围内的钱!认知在哪个层面,就赚哪个层面的钱。有人说“越是伟大的交易,越要靠信仰”,其实是认知到了这个层面,格局到了相应层次,而具体的执行还是依靠该级别的规则。这就要学好学会一套方法、模式,做好做精一个品种、板块。让自己的账户有一个稳定的盈利增长点,成功就是迟早的事了。(张梦)

期货人的两道卡

回想自己的高考岁月,那真是一段既紧张又充实的日子。每天清晨,当第一缕阳光洒进教室,我们就已经开始了新一天的学习。课桌上堆满厚厚的书本和笔记,每个人的脸上都写满了坚毅和执着。大家为了共同的目标而努力——进入心仪的大学、开启新的篇章。

高考是一场知识与毅力的较量。要求我们不仅要掌握扎实的基础知识,还要具备良好的心理素质和应对压力的能力。在这个过程中,我们学会了坚持和拼搏,也学会了面对挫折和失败。这些经历不仅让我们在学业上取得进步,而且让我们在人生道路上更加成熟和坚定。

期货交易,是一个和高考不同的世界。这里没有固定的规则和模式,一切都充满未知和变数。交易者需要凭借自己的智慧和经验,去判断市场走势和节奏,从而构建投资策略。这个过程中,既需要冷静的分析和判断,又需要果断的决策和行动。

在期货市场中,我曾经有过一次难忘的经历。那还是刚刚踏入这个领域,由于理论知识与实际交易脱节,我很快就感受到了恐慌和无助。可是,我并没有因此放弃。相反,我更加努力学习和研究市场规律。初入市场的感受让我明白,我们无法预测未来会发生什么,但可以通过不断学习来提高自己的应对能力。如高考一样,期货交易也是一种考验智慧和勇气的方式。只有那些敢于面对挑战、不断学习的人,才有可能做好交易,在期货市场立足,并取得成功。

当然,无论是高考还是期货交易,都不是人生道路的终点。评判一个人是否成功的关键,不在于考了多少分数或赚了多少钱,而在于是否能够在面对挑战时保持坚定的信念和积极的态度。它们让我们学会了如何面对压力和困难、如何提高能力和素质。更重要的是,让我们明白了人生的意义和价值——不断追求进步、挑战自我、超越自我。

回首过去,我庆幸自己经历了高考和期货交易这两道关卡。它们让我更加成熟、更加坚强、更加自信。我相信,在未来的日子里,无论遇到什么困难和挑战,我都能勇敢地面对。(田常润)

教育也是种投资

中国自古以来非常重视教育。2000多年前,万事师表的孔子就在杏坛上向弟子传道授业解惑。汉朝,太子老师的官职为太子太傅,是朝中高官。隋唐开创科举制,打开了寒门子弟的晋升通道,唐太宗曾感慨“天下英雄尽入吾彀中矣”。宋真宗劝学天下学子道“书中自有颜如玉,书中自有黄金屋”。自那之后,所有的读书人都抱着“朝为田舍郎,暮登天子堂”的愿望苦读。

如今,随着人民生活水平的提高,大家对教育越来越重视。看过一个报道,中国家庭教育支出占总收入的比重全球领先,很多家庭宁愿省吃俭用,也要给孩子报各种补习班。在他们看来,教育也是一种投资,而检验这一投资收益的标准就是高考。其实,子女教育和投资有着很多相似的地方。

首先,教育和投资都应该因材施教。每个人的天资、禀赋都不一样。例如,孩子个子不高,家长非要培养他打篮球,那这个孩子最终能成为篮球明星的概率就很低。所以,发现孩子的天赋很重要。此外,兴趣是最好的老师,很难想象一个人干一件自己不感兴趣的事,能有多大的成就。所以,父母还需要挖掘孩子的兴趣。做投资也是,先要了解自己,自己的性格怎样,是厌恶风险还是比较激进,是希望追求高回报还是想要稳妥盈利。如果厌恶风险,那么就去投资一些银行理财、评级高的债券或者债券型基金;如果追求高收益,那么就去投资股票、期货。

其次,教育和投资都要不断做减法。人的精力是有限的,不可能什么事都擅长。我身边就有朋友给孩子报了各种各样的班儿,每个周末的时间都排满了。本来小孩子注意力就难以集中,还让上那么多课,最终的结果就是大人和孩子都疲于应付。有时候,着重培养孩子一两个他感兴趣的爱好,效果反而会更好。投资也是同样道理。我们投资的领域应该缩小,不可能股票、房地产、期货、债券、收藏品、外汇全部涉足。即使同一个投资领域,也应该尽量缩小投资标的范围。例如,即使资金充足,投资股票的数量也最好控制在5只左右。投资期货,做几个擅长的品种就行。毕竟每个品种的基本面不一样,要学会取舍。

最后,教育和投资都是自己不能决定最终结果。对于孩子的教育,我们可以尽力提供好的教育资源,积极引导他们朝好的方向发展,但孩子能否取得好的成绩、能否成才,还要看他个人。做投资也是,很多时候做了很全面的研究、制订了不错的策略,但由于各种原因,不仅没有获得收益,甚至可能出现亏损。这一点,必须学着接受。(洪宁)

拥有一份好心态

正是夏收时节,家人都忙着去田里收麦子了。院子里只有我一个人,看似闲闲地躺在屋子里,却心急如焚。一摞复习资料在床边堆叠着,却静不下心打开。

还有几天就要高考了,而我还在感冒发烧。半个月来,一直低烧,头晕晕的,有气无力。便请了假,回家休息。我知道爸妈心里比我还着急,可是他们故意显得很轻松,想着方法给我做好吃的,不去提考试的事。弟弟妹妹搜肠刮肚给我讲笑话,逗我开心。可我就是愁眉不展,叹自己偏偏这个重要关口感冒。

心里越急,越感到有一股沉重的力量往下压着自己。想到自己这么多年读书的辛苦,想到爸妈的期望;想到考不上大学还能做啥……简直不敢往下想。

遇到事情,常常就是这样,越想越急,越急越躁。我大概就是这般吧,心不能安定。

焦躁抑郁得躺不下去。霍地坐起来,穿上鞋,风一样跑到院里。我呆住了。一是因为屋里与院子的光线差别,屋里很暗,院子很明亮,眼睛一时需要适应。二是因为我被扑面而来的阳光紧紧抱住了,心口豁然一松,我不由自主地伸开胳膊。

这是多美好的时刻!静谧的小院,月季花迎着阳光缓缓地静静地舒展着浅粉红的花瓣。柿子树叶茂密盈翠,阳光里闪闪烁烁,青玉一般的小柿子悠悠地倚在枝叶间。一阵又一阵清闲的风往来穿梭,和着不紧不慢的鸟鸣声,弹奏着夏日乐曲。

“你好,阳光!你好,月季!你好,柿子树!你好,夏风!你好,布谷先生!”我粲然一笑,愉快地和这些人间美好一一打着招呼。

然后,锁上门,奔往田里。

夏风和我一起奔跑,并在我耳边说笑。我忘了自己是个发着低烧的人,忘了自己过几天就要参加人生中最重要的一场考试,却记起一句话,“天大的事也不要搁在心上,人生没有过不去的坎儿”。此时,我觉得自己脚步轻盈,头脑清晰。

田里,打麦机轰隆隆响着,家人都在忙碌着打麦。看到我,都愣住了。妈妈早跑过来拉我的手,摸我的额头,一脸担忧。我冲她一笑,说“我好了”,就从妹妹手里拿过接麦子的盆,跑到打麦机的出口接麦。一盆满了,就迅速端起,跑过去,倒在一边晾晒麦子的雨布上。又一盆满了,来来回回,累并快乐着,踏实着。

有邻人看到,不解地问我,“你不是今年参加高考吗?怎么还在这干活,赶快回家复习去。”打麦机的声音里是我自信大声地回答,“都准备好了。”

第二天一大早,我就去了学校。爸妈不放心,一定要送我,最终拗不过,但也只同意他们把我送到去县城的车上。到了学校,在操场上看到了班主任,他问我感冒好了没?我风轻云淡地回应:“好了。”

也许是调节好了心情,高考那两天,我觉得自己从没有那样平静过,静静地答题,就像院里的那朵月季花静静地在阳光下绽放。

那年九月,我去了省城读大学。

后来,渐渐知道了,高考只是人生路上一次考试而已。漫漫人生路,还会遇到各种各样的考试,题目不同,形式不同罢了。拥有一份阳光好心态,才是取得成功的关键。(耿艳菊)