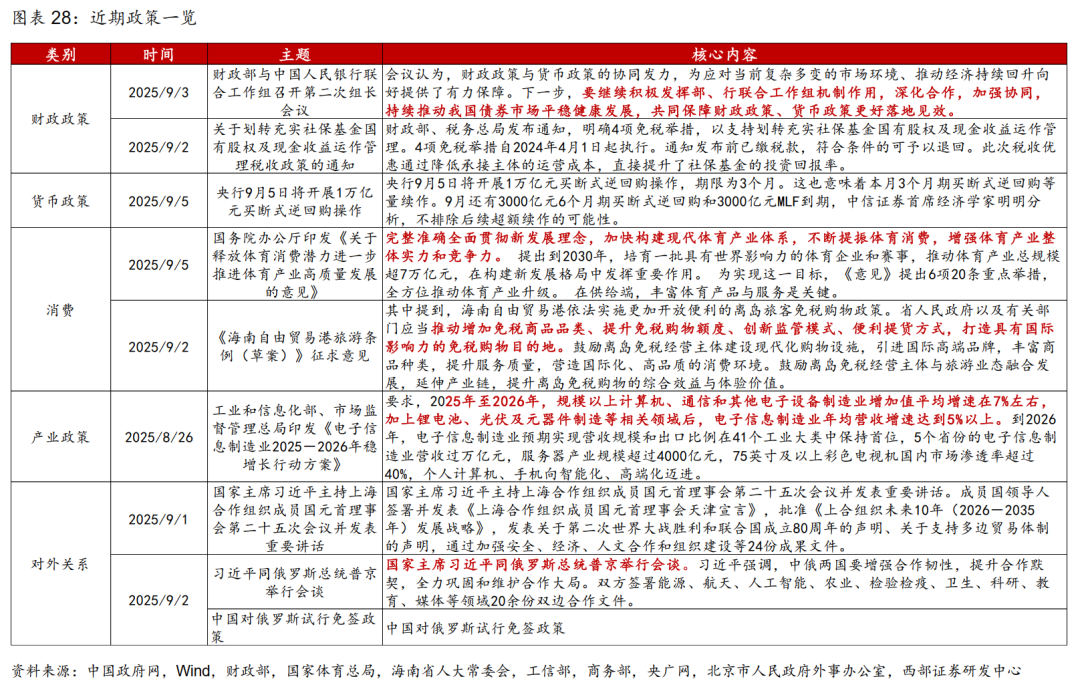

摘要

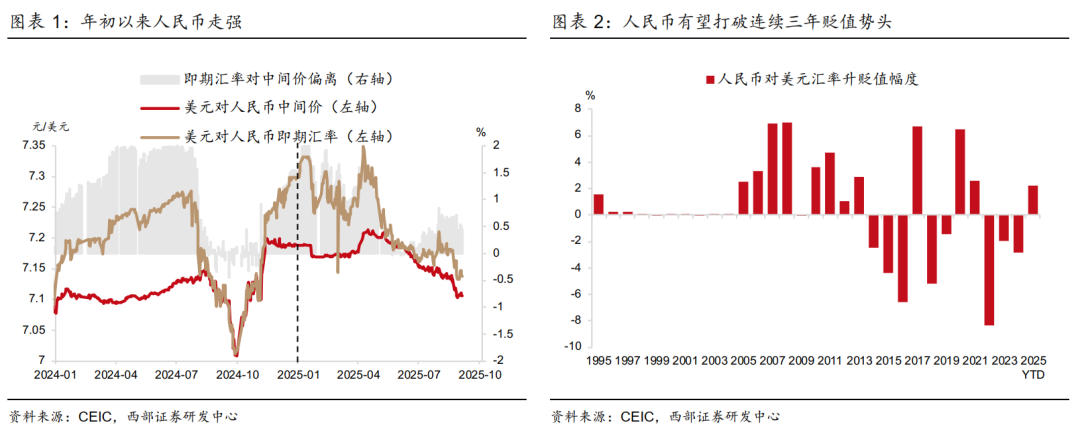

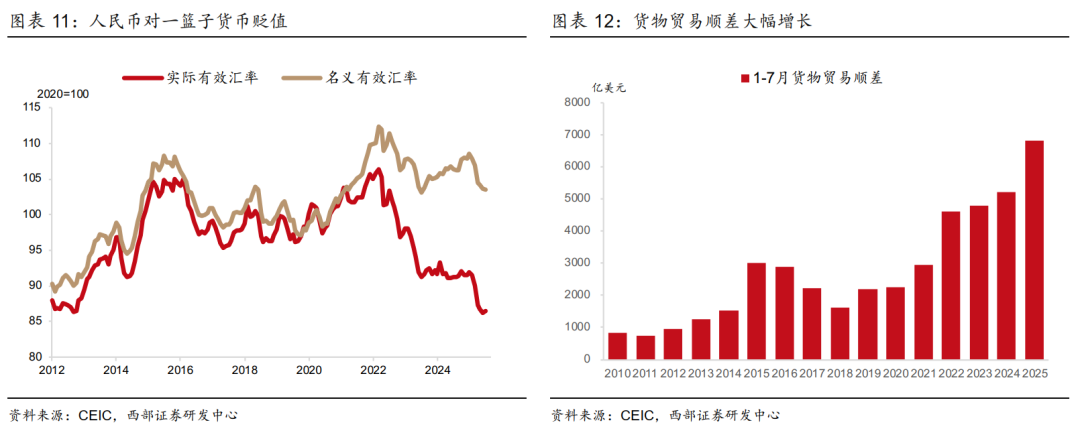

10月中旬以来,美元小幅贬值背景下、人民币大幅升值;这一非对称的涨势引发了市场对“年终结汇”的热议。本轮升值是不是结汇推动、后续人民币汇率的可能演绎?本文分析,供参考。

一、热点思考:人民币升值,“结汇潮”的助推?

(一)近期人民币升值是“结汇”推动的吗?结汇率未现走高,美元走弱仍有助力

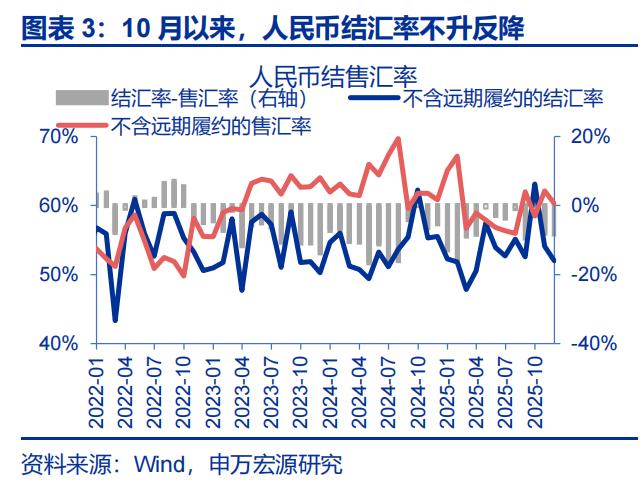

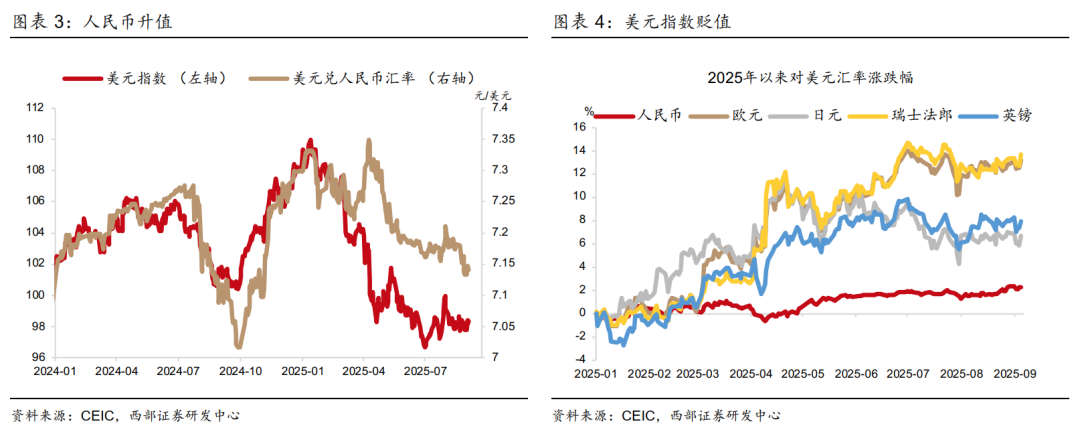

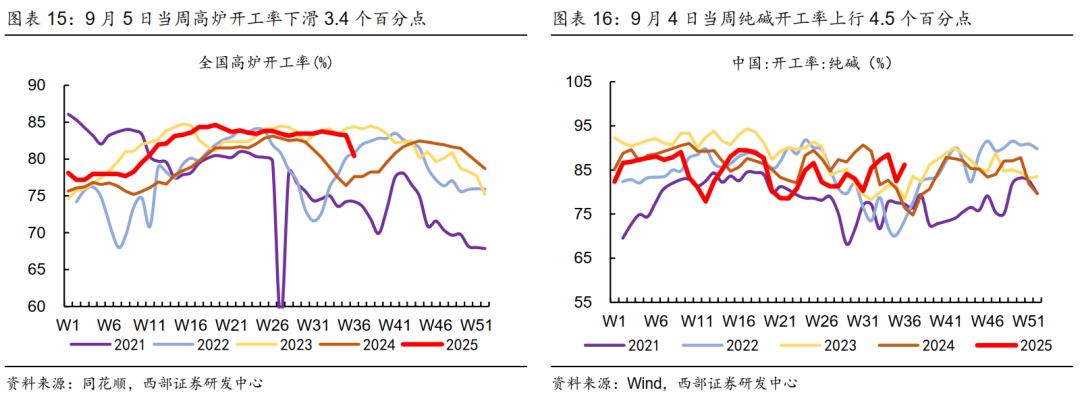

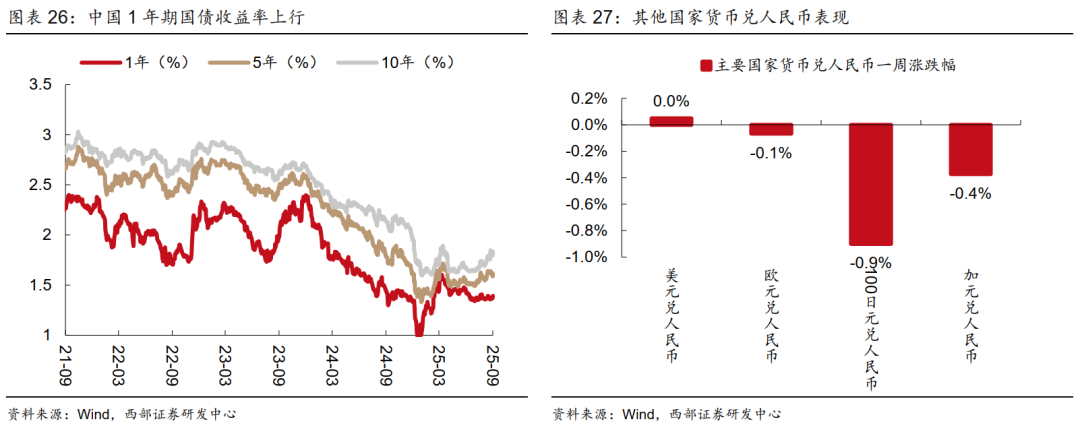

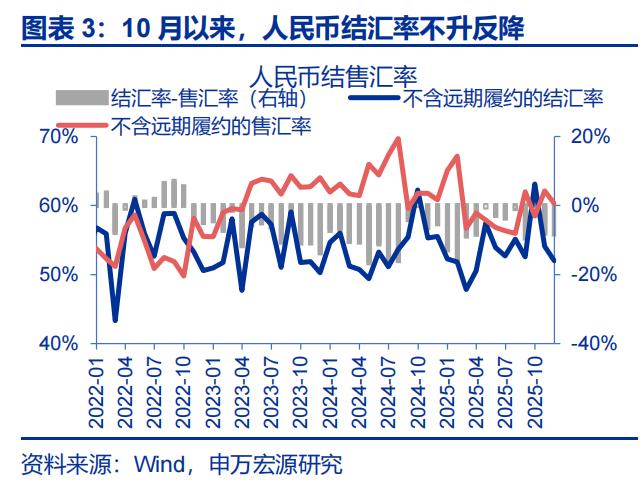

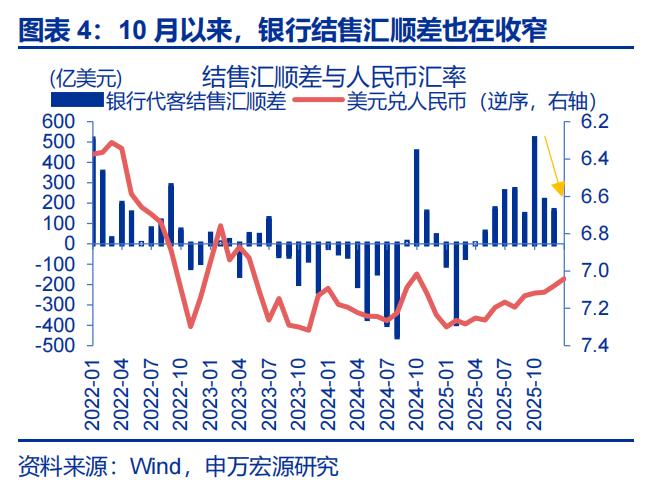

10月中旬以来,人民币经历了一波快速的升值,但结汇率并未走高。期间,美元指数仅小幅走弱0.34%、而人民币兑美元大幅升值1.42%;这引发了市场对“年终结汇潮”的热议。但9月不含远期履约结汇率走高至63.1%后,10月、11月结汇率连续走低,分别录得54.1%、52.0%。

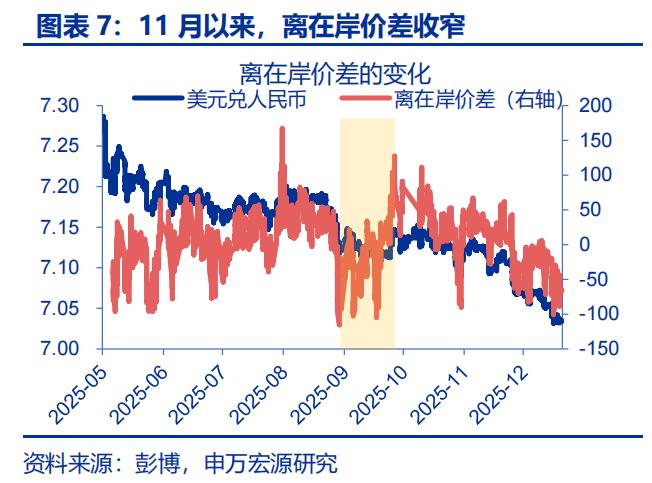

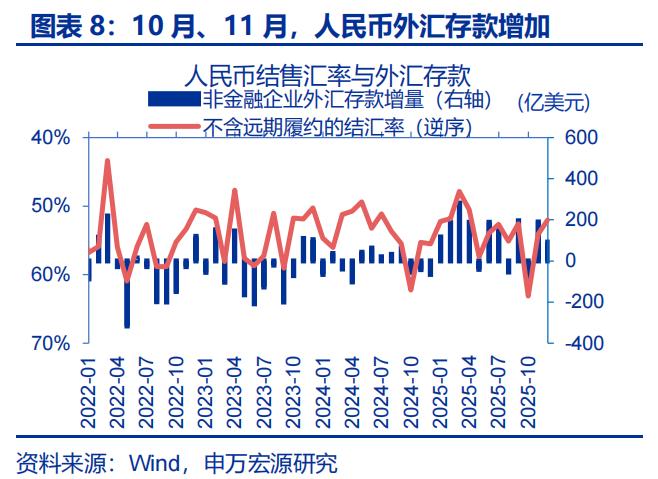

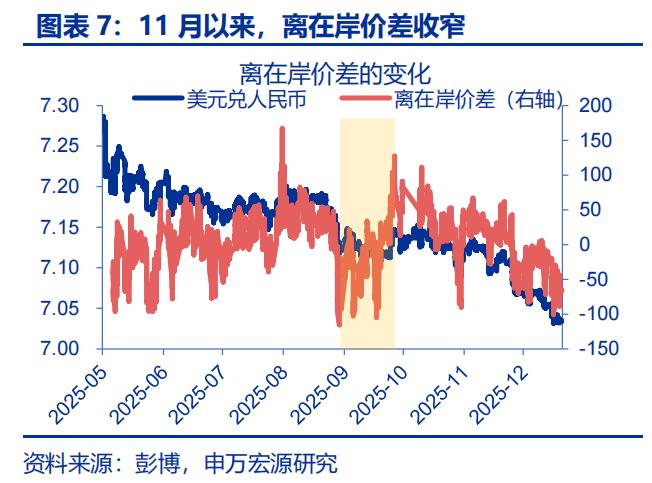

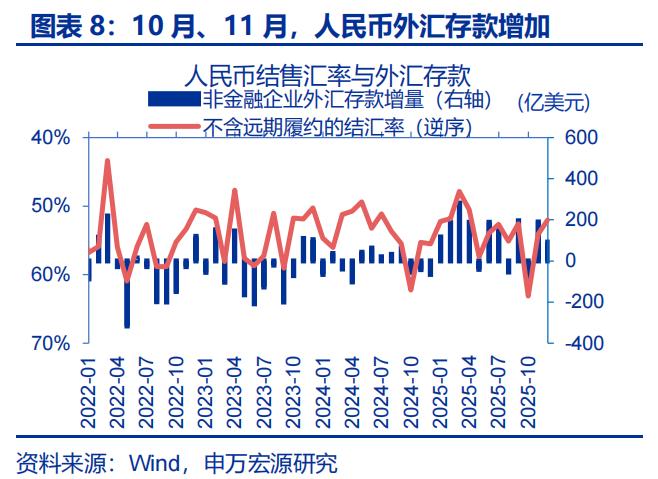

从多个维度的辅助观测来看,11月以来的结汇潮似乎也暂未出现明显加速迹象。结汇加速时,往往会出现:掉期点走高、人民币询价成交放量、离在岸价差走高、外汇存款减少。但11月以来:掉期点差由97pips走低至36pips、询价成交缩量、离在岸价差走低、外汇存款仍在增长。

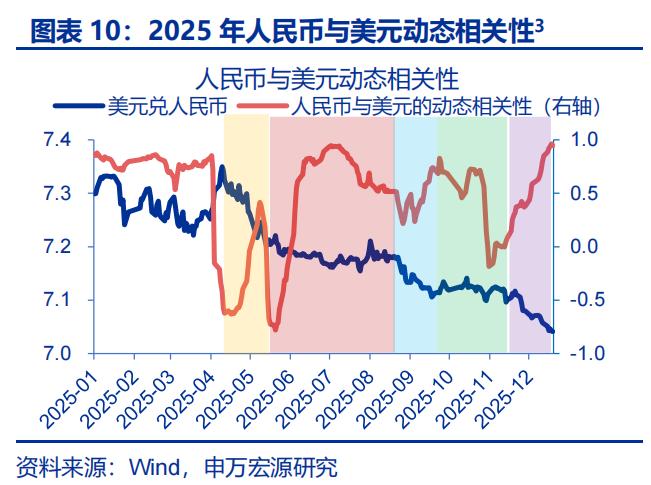

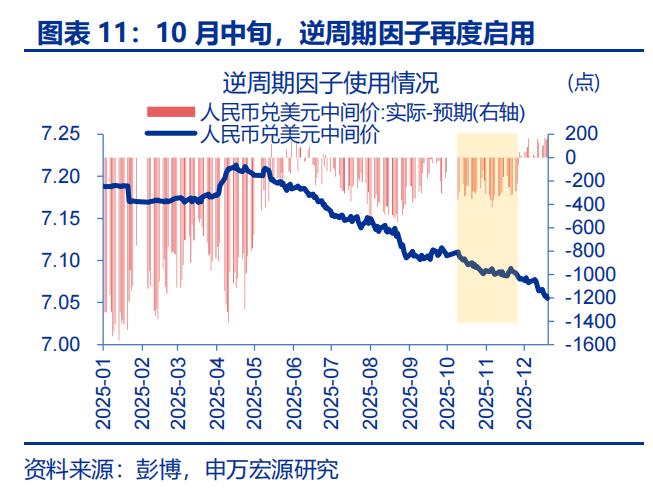

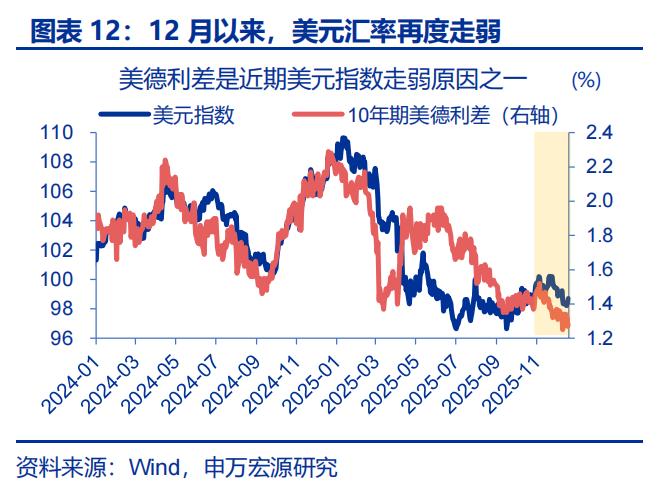

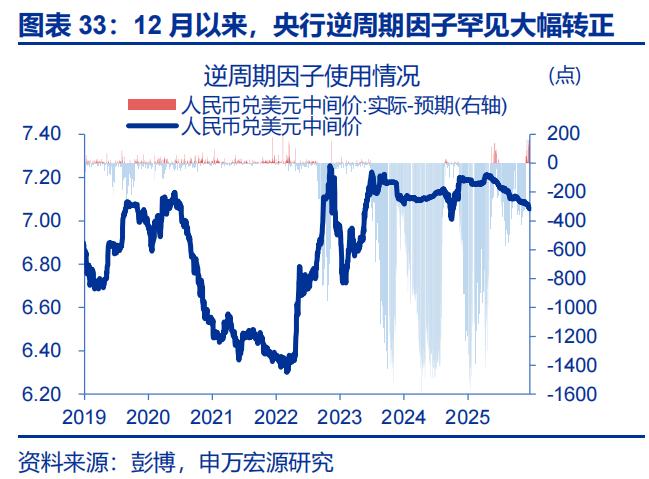

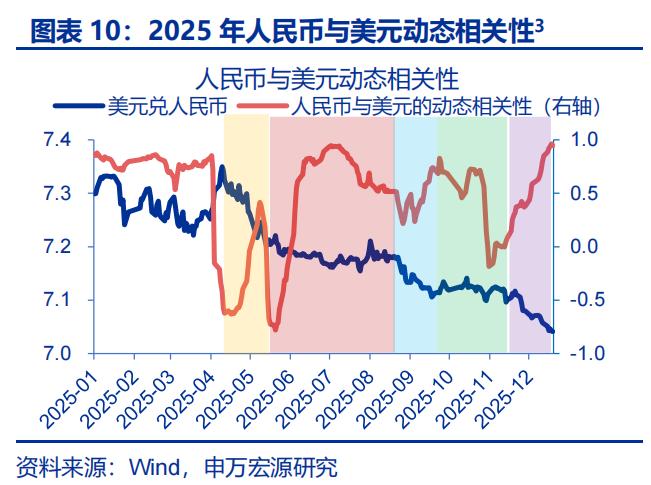

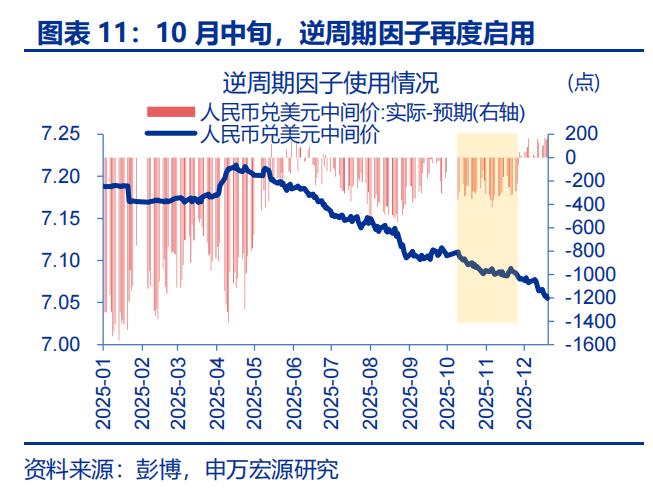

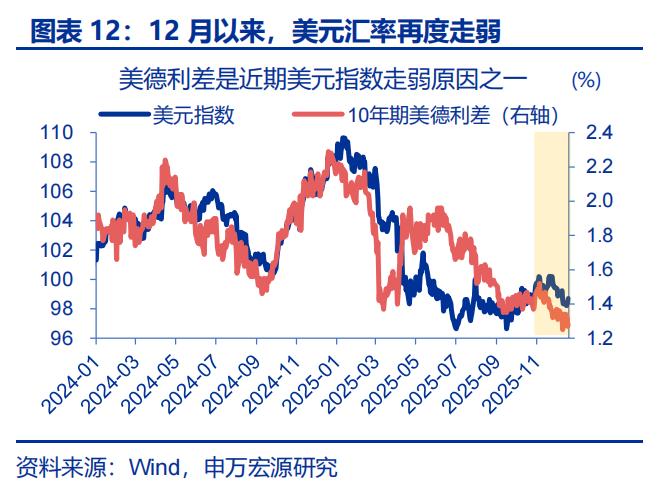

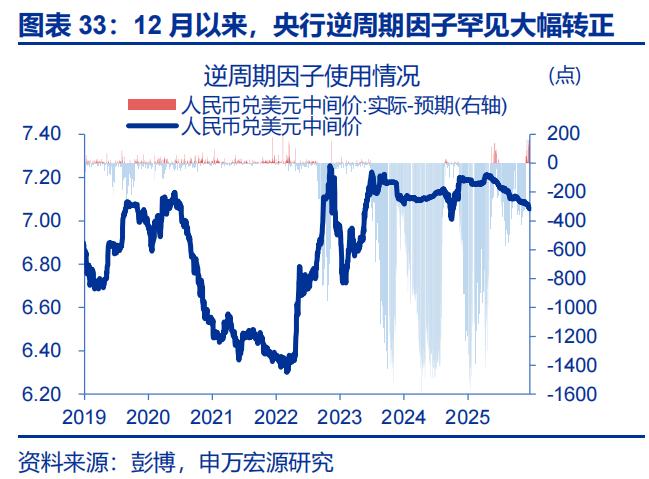

实际上,10月下旬的汇率升值或与央行逆周期调节有关,12月或是美元走弱的助力。1)10月至11月,在“三价合一”的背景下,央行重启逆周期因子、不断调升的中间价对升值有一定引导;2)12月以来,美元再度走弱,人民币与美元的1个月动态相关性快速回升至0.95。

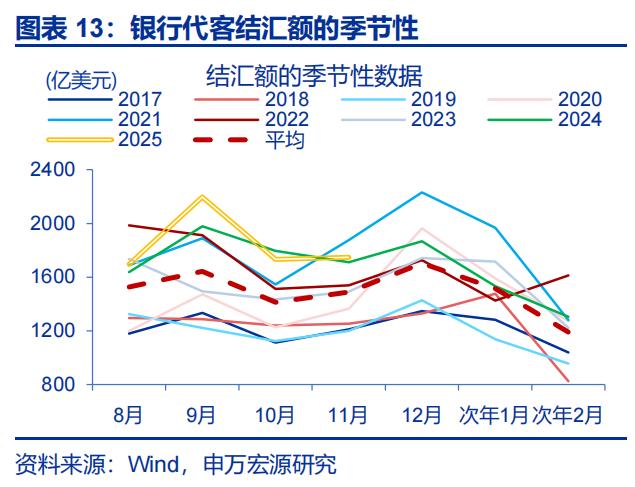

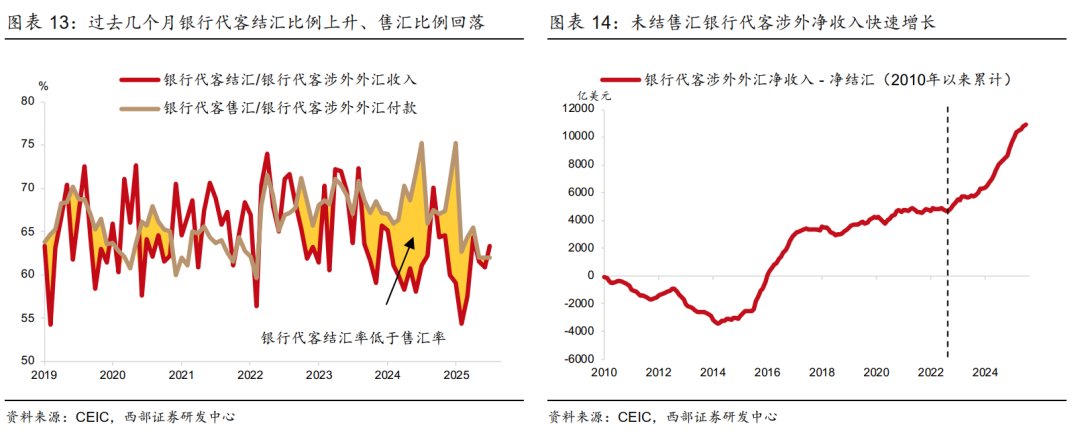

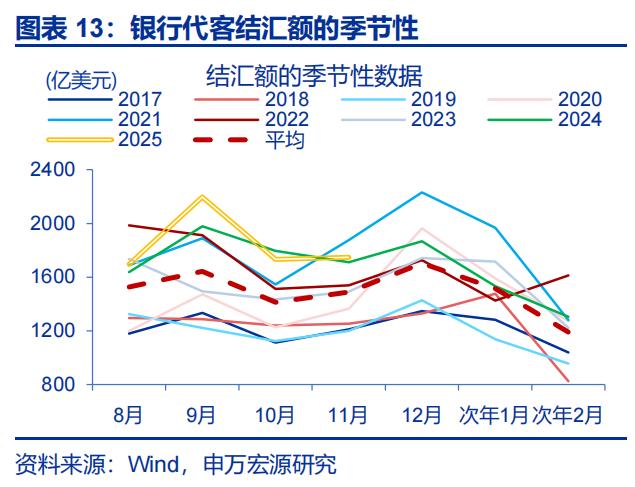

(二)“年终结汇”的规律成立吗?贸易结汇额会走高,但结汇率等变化并不明显

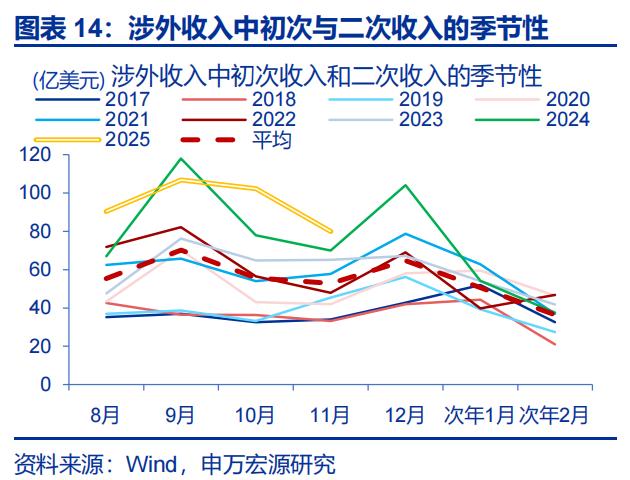

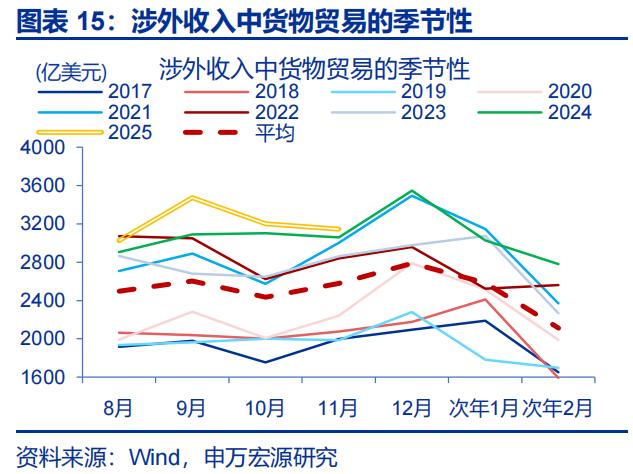

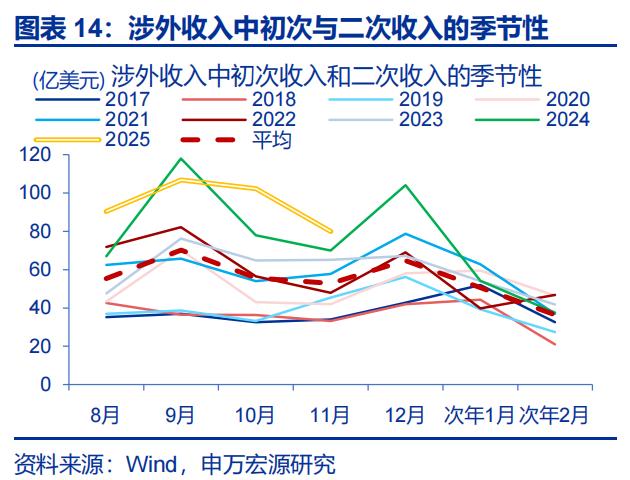

历史回溯来看,“年终结汇”在12月多有演绎,主因经常账户收入增加,结汇率改善不明显。结汇额的增长有三方面贡献:1)出口收汇多在四季度集中到账,12月货物贸易的涉外收入为全年最高。2)12月的初次收入和二次收入也有显著增长。3)12月结汇率也会有小幅走高。

年终结汇率的变化受前期人民币汇率表现与“春节”时点的影响。1)历史回溯来看,人民币一旦走强,售汇率往往应声回落;但结汇率的改善却通常滞后1-2个季度。2)在2月过春节年份,结汇率的大幅改善会后移至次年1月;而1月春节的年份,结汇高峰则在12月。

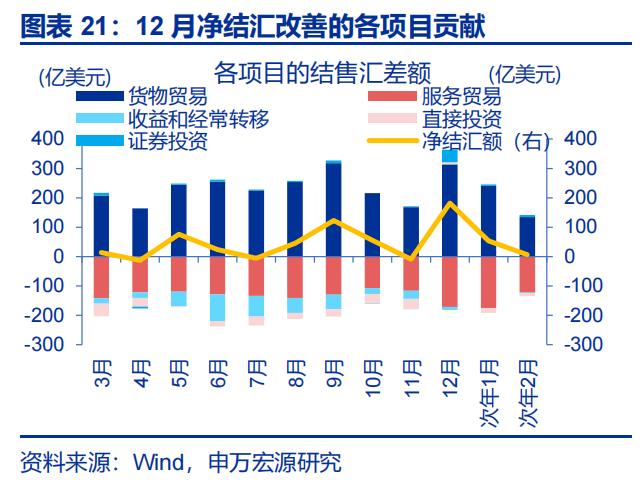

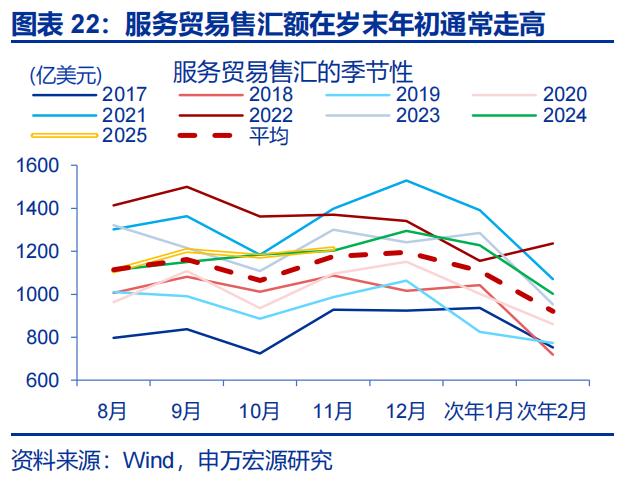

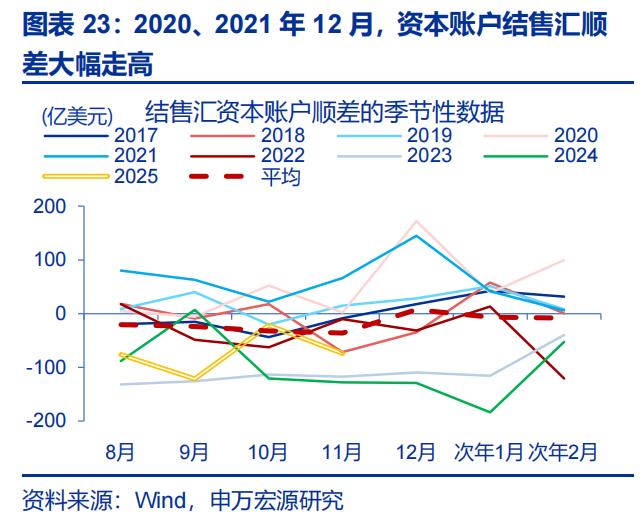

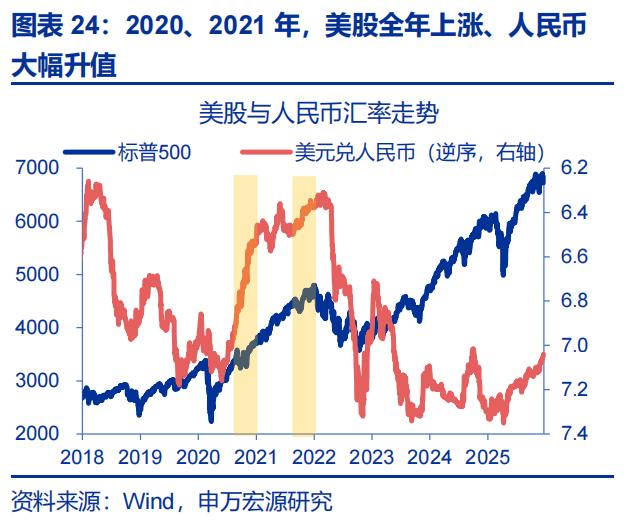

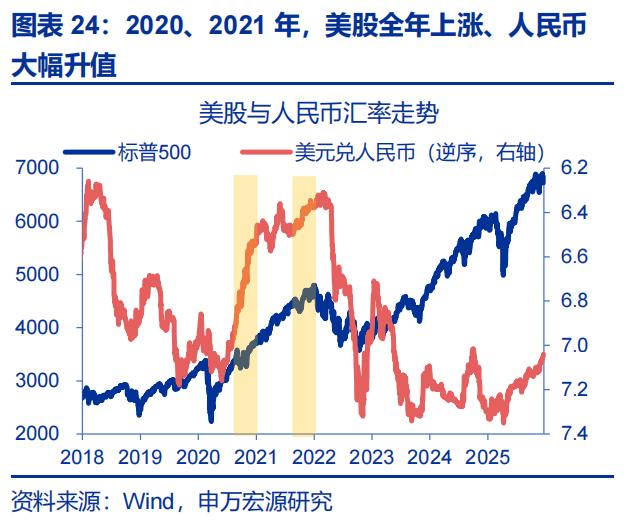

此外,“净结汇额”的年终效应,还需关注服务贸易、资本账户等结售汇情况。1)服务贸易售汇是主要拖累项,这或与岁末年初的个人换汇额度更新有关。2)资本账户虽在均值维度有年终效应,但主要是2020、2021年的贡献;这或与彼时美股全年大涨、人民币显著升值有关。

(三)“结汇潮”会否助力汇率快速破“7”?或有助力,但也需关注美元反弹风险等

“迟到”的结汇潮对短期人民币汇率走强或仍有一定助力。1)历史经验显示,人民币持续2个季度升值后、结汇率往往会得到改善;同时,“迟到”的2月春节也意味着,结汇率的改善在1月或有一定延续性。经验显示,结汇潮支撑下,1月人民币汇率有望较美元指数变动超升约0.8%。

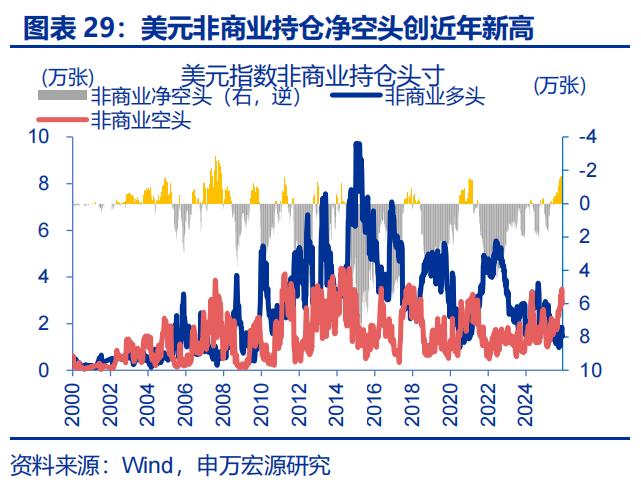

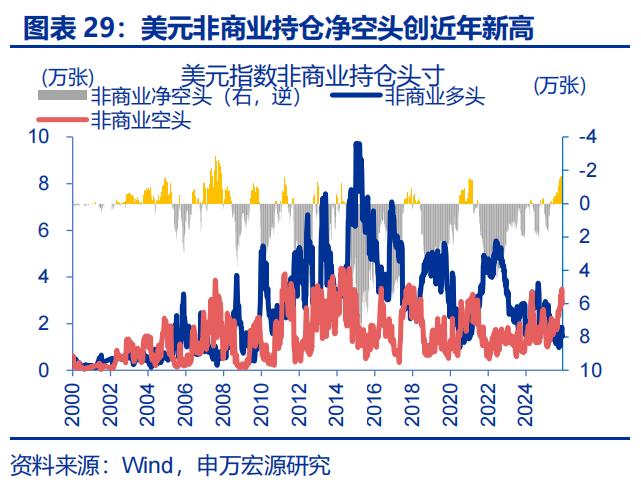

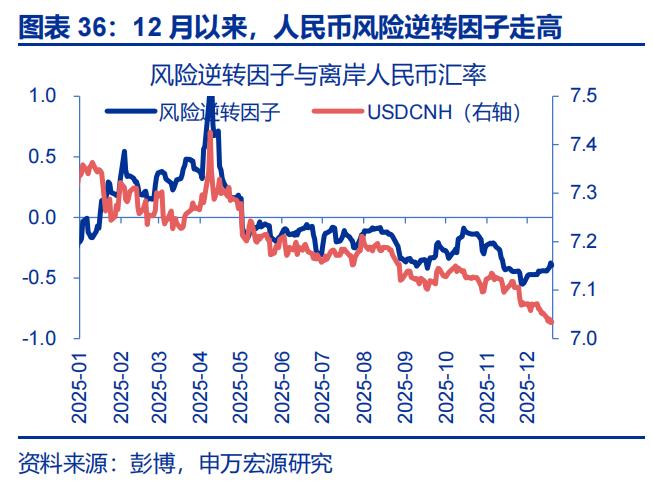

但美元的反弹风险、央行波动“熨平”等,或对人民币破“7”节奏也有影响。1)当前美元非商业空头净持仓已创2008年以来新高、或有反转的风险;而前期质量较差的经济数据对1月降息影响有限。2)12月以来,人民币逆周期因子大幅转正,央行或在“熨平”汇率波动。

风险提示

地缘政治冲突升级;美国经济放缓超预期;美联储超预期转“鹰”

报告正文

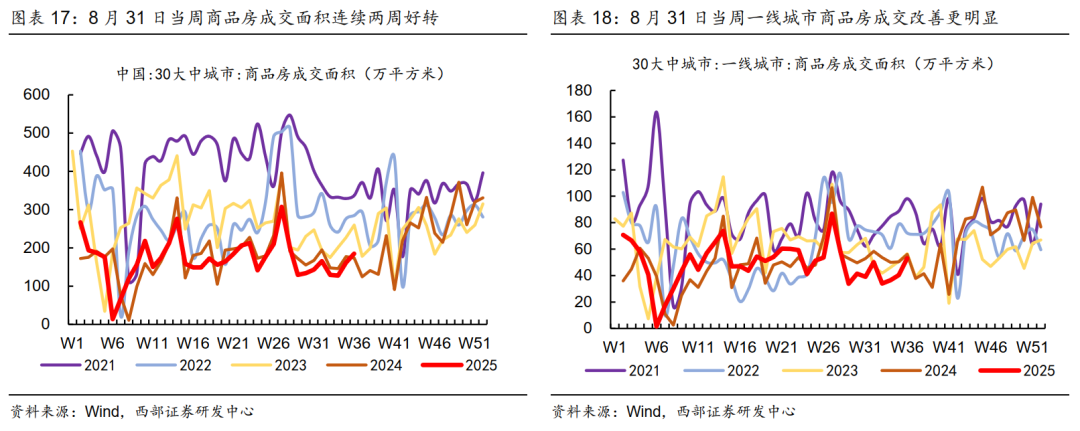

10月中旬以来,美元小幅贬值背景下、人民币大幅升值;这一非对称的涨势引发了市场对“年终结汇”的热议。本轮升值是不是结汇推动、后续的可能演绎?供参考。

一、 热点思考:人民币升值,“结汇潮”的助推?

(一)近期人民币升值是“年终结汇”推动的吗?结汇率未现明显走高,美元走弱或仍有助力

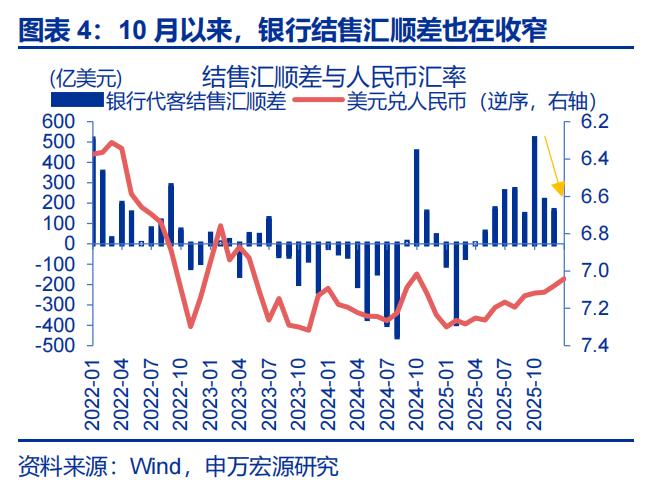

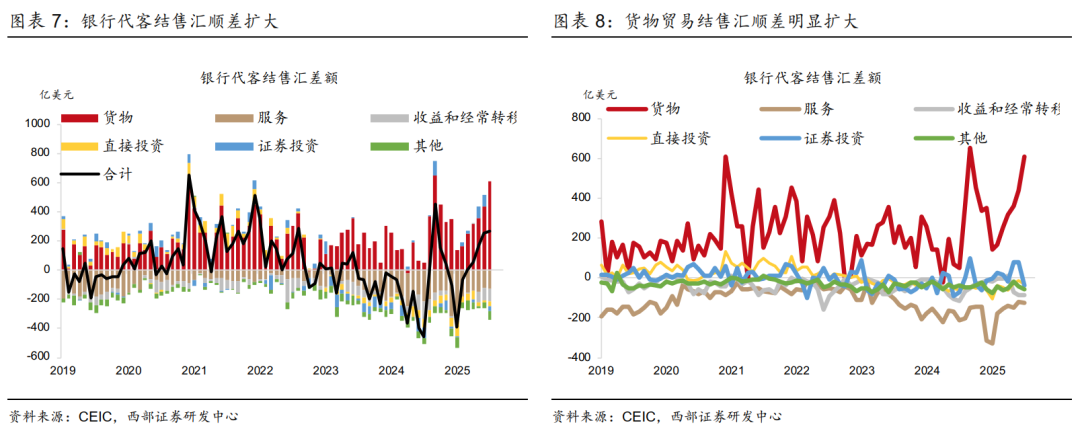

10月中旬以来,人民币经历了一波快速的升值,但结汇率并没有显著走高。10月14日以来,人民币汇率由7.14快速升至7.04、并一度在12月1日实现中间价、离岸价、在岸价的“三价合一”。期间,美元指数仅小幅走弱0.34%、而人民币兑美元大幅升值1.42%;这一非对称的涨势引发了市场对“年终结汇潮”的热议。但从外管局的结售汇数据来看,1)9月不含远期履约结汇率走高至63.1%后,10月、11月结汇率连续走低,分别录得54.1%、52.0%,净结汇率由9月的4.6%走低至11月的-8.3%;2)银行代客结售汇顺差也由9月的518亿美元走低至11月的164亿美元。

从多个维度的辅助观测来看,11月以来的结汇潮似乎也暂未出现明显加速迹象。1)当出口商大量结汇时,通常会将掉期点推高 ;如结汇率大幅走高的9月,9月5日至9月25日,实际掉期点与理论掉期点的价差由-175pips走高至98pips。但11月以来,掉期点差由97pips走低至36pips。2)结汇率改善过程中,多伴随着成交的放量。但11月以来,美元兑人民币即期询价成交量由453亿美元走低至253亿美元。3)结汇加速中,在岸汇率更强、离在岸价差或明显走高 。但11月以来,离在岸价差持续走低。4)结汇易致外汇存款增量转负,但11月外汇存款仍增92亿美元。

1当出口商大量结汇时,银行手里会多出大量美元头寸。为了对冲风险,银行需要在掉期市场进行操作:卖出即期美元(Spot),买入远期美元(Forward)(即 Sell/Buy Swap)。银行大量“买入远期美元”的行为,会将掉期点(Swap Points)推高(或者让原本深贴水的掉期点变浅)。

2在岸人民币汇率受出口商结汇影响更大,而离岸汇率更多国际投机资金等影响。因而,当贸易商加速结汇时,在岸汇率通常表现更强。

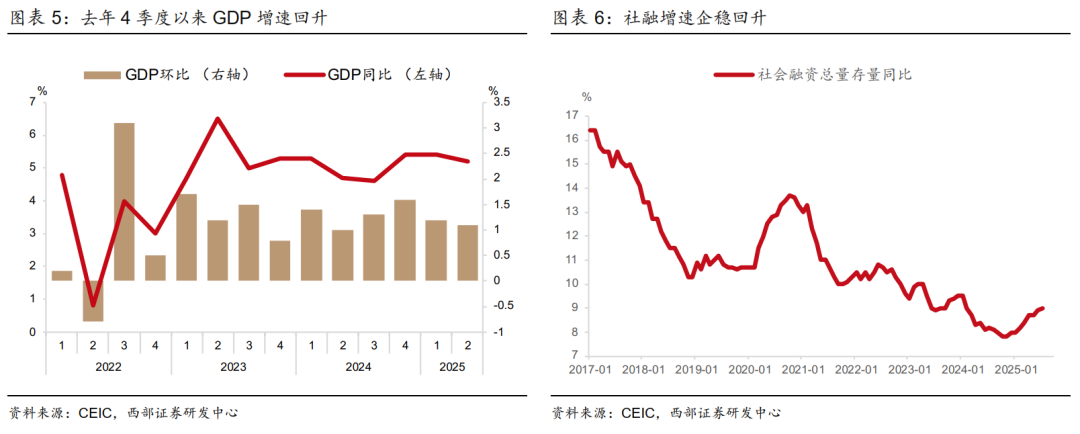

实际上,10月下旬的汇率升值或与央行逆周期调节有关,12月或是美元走弱的助力。2025年4月4日以来的人民币升值,其实各阶段都有不同的逻辑演绎:1)4月下旬至“日内瓦协议”期间,人民币升值是在贸易战预期缓和背景下的修复;2)5月中旬至8月下旬,人民币跟随美元汇率震荡;3)9月的汇率升值,主因结汇加速与美元走弱;4)10月中旬至11月下旬,在9月底一度实现“三价合一”的背景下,央行或重启逆周期因子、不断调升的中间价对升值有一定引导;5)12月以来,美元再度走弱,人民币与美元的1个月动态相关性也快速回升至0.95。

31个月动态相关性。

(二)“年终结汇”的经验规律成立吗?贸易结汇会明显走高,但结汇率改善、资本账户结汇并不明显

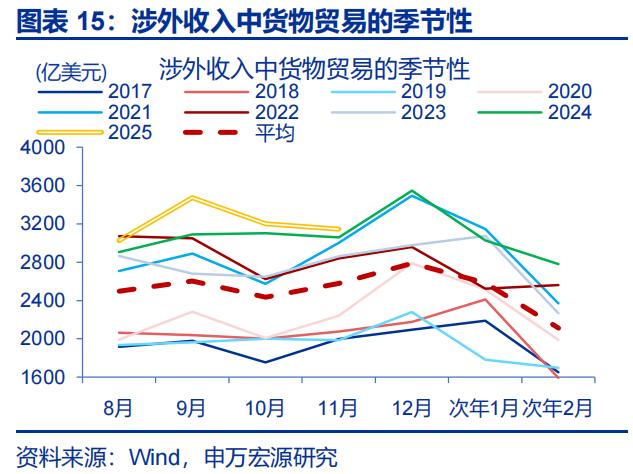

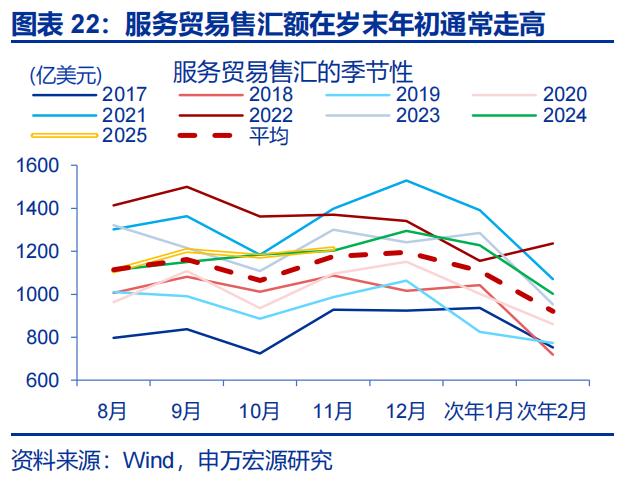

历史回溯来看,“年终结汇”在多数年份的12月均有演绎,主因经常账户收入增加,结汇率改善不甚明显。2017年以来,银行代客结汇额在四季度悉数呈现增长态势,其中10月、11月、12月平均结汇额分别为1414、1489、1704亿美元,主要的结汇加速均发生在12月。结汇额的增长有三方面贡献:1)出口收汇往往在四季度集中到账,12月货物贸易的涉外收入平均为2790亿美元,为全年最高、显著高于其他月份2432亿美元的均值。2)出于财务结算、分红需求等,12月的初次收入和二次收入也有显著增长。3)12月结汇率往往也会小幅走高,但这一特征不甚明显。

4结汇率的改善,或因税务与分红安排、汇率管理考核等影响。但12月结汇率平均为55%、较10月的54%、11月的53%改善幅度不大。

年终结汇率的变化受前期人民币汇率表现与“春节”时点的影响。1)历史回溯来看,2019年以来,人民币出现过5波或长或短的升值周期;这期间,人民币一旦走强,售汇率往往应声回落;但结汇率的改善却通常滞后1-2个季度。这主要是因为,前者的参与主体以投机者为主,而后者则以贸易商为主;贸易商可以通过套保合约等对冲汇率风险,往往在人民币持续1-2个季度升值后才会加速结汇。2)部分结汇需求源自企业发放奖金、分红或春节前降低外币敞口影响。因而,在2月过春节年份,结汇率的大幅改善会后移至次年1月,而1月春节的年份,结汇高峰则在12月。

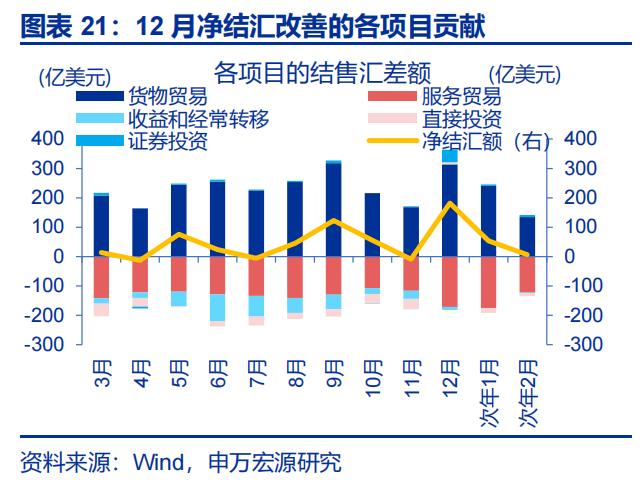

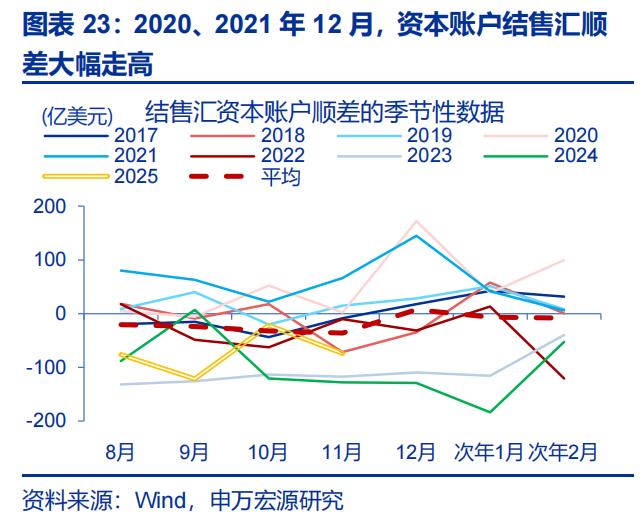

“净结汇额”的年终效应,还需要关注服务贸易、资本账户等结售汇情况。从2017年以来的结售汇差额拆解来看,12月净结汇的改善,主要体现在货物贸易结售汇额的改善上,收益与经常转移、证券投资也有贡献。1)服务贸易售汇是主要拖累项,这或与岁末年初的个人换汇额度更新有关。2)资本账户虽然在均值维度有明显的年终效应,但实际主要是2020、2021年12月大量证券投资结汇的贡献。2020年、2021年的12月证券账户结汇,或与彼时美股全年大涨、人民币显著升值有关。

(三)“结汇潮”会否助力人民币快速破“7”?结汇对人民币或有助力,但也需关注美元反弹风险等

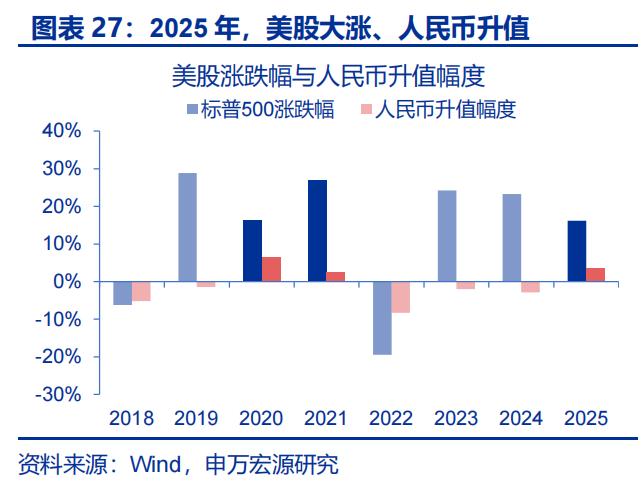

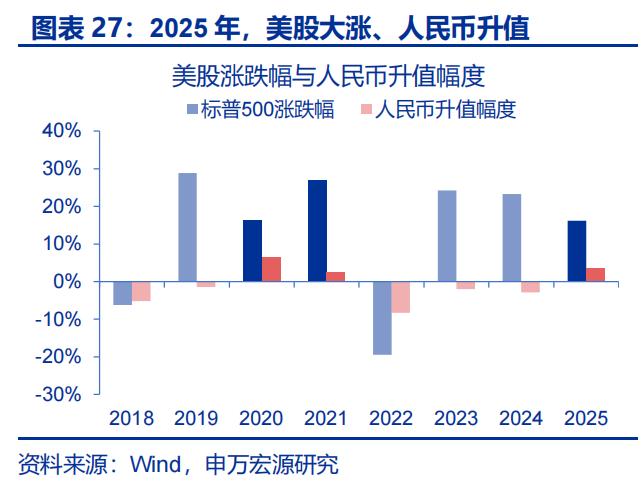

“迟到”的结汇潮对短期人民币汇率走强或仍有一定助力。1)历史经验显示,人民币持续2个季度升值后、结汇率往往会得到改善;同时,“迟到”的2月春节也意味着,结汇率的改善在1月或有一定延续性。2025年至今,用贸易顺差减结售汇顺差估算的“待结汇需求”仅次于2024年同期;非金融企业的外汇存款余额也已超过2022年2月、创历史最高的5618亿美元。贸易商的结汇在未来1个月仍有望延续。2)与2020年、2021年类似,2025年美股大涨16.2%、人民币升值3.7%,证券账户结汇或也有望改善。结汇潮支撑下,人民币汇率有望较美元指数变动强约0.8%。

5贸易顺差减去银行代客结售汇顺差。这一计算易高估实际待结汇资金,但同一口径下仍有一定参照意义。

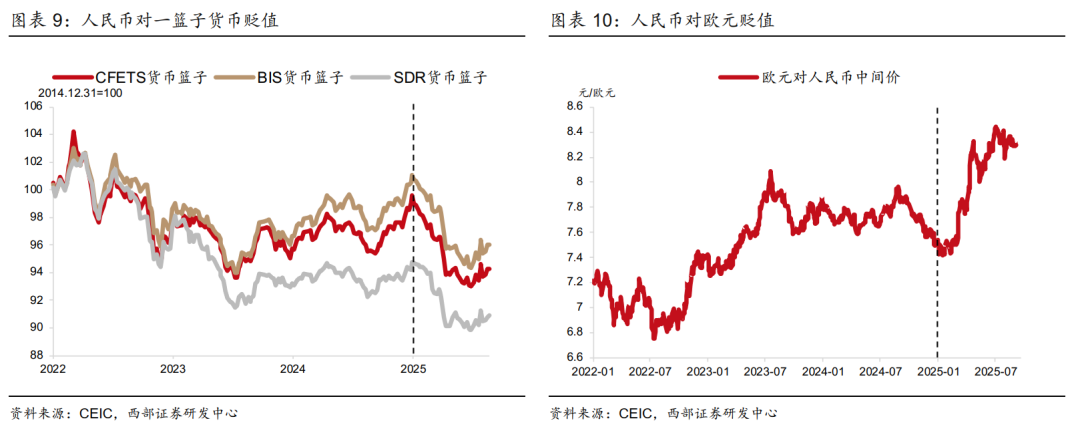

但美元潜在的反弹风险,或导致人民币破“7”的节奏受到扰动。在经历了阶段性“与美元脱钩”后,当前人民币与美元1个月动态性再度走高至0.95的高位;如美元反弹,人民币的升值节奏或阶段性放缓。1)当前美元的非商业空头净持仓已创2008年以来新高,极致的空头持仓或有反转的风险。2)虽然近期美国非农走弱、CPI大幅低于预期,且欧央行结束降息、日央行再启加息,但定价美元的是中期市场利差而非即期政策利差,加降息路径的变化才是影响汇率的关键。11月劳动力、通胀数据可信度较低 ,并未增加1月降息概率。如1月降息落空、美元或小幅反弹。

611月美国失业率上升至4.6%,超市场预期,但“可信度”或不高。1)11月失业人数上行主要由暂时性裁员、重新进入劳动力群体贡献,后者对应11月参与率上升;2)美国劳工局表示,11月家庭调查回复率仅64%,低于正常水平。

同样,CPI数据的可信度也相对较低。美国11月CPI数据的收集是从11月14日开始的,而正常CPI数据的统计贯穿整月,这对数据质量形成了较大影响。举例来说,11月下旬恰逢美国假日促销季,若只统计11月下旬的价格数据,则可能放大打折季压低价格的影响。

此外,受政府停摆影响,11月CPI采用罕见的“结转法”进行插补,压低CPI水平。1)对于处于8月/10月/12月轮换采样的城市和项目,结转法会假设8月至10月间价格变动为零;2)房租分项亦受“结转法”影响而被低估。美国CPI住房分项采用6个月采集周期(6个面板交错,每面板每6个月采集一次),每个月都有约1/6的样本是新鲜采集的。每月租金变化是基于6个月价格变动率的六方根,10月的“结转”(环比为0%)压低了11月房租通胀水平。

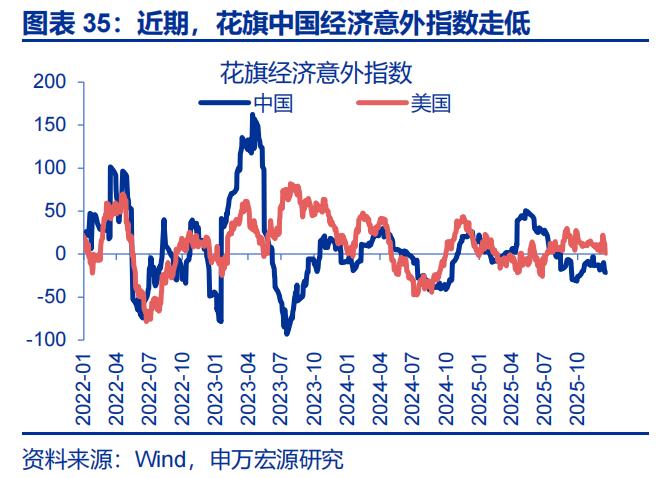

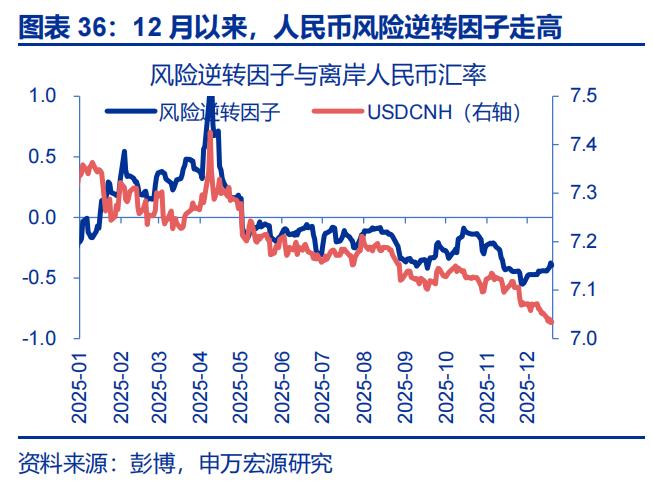

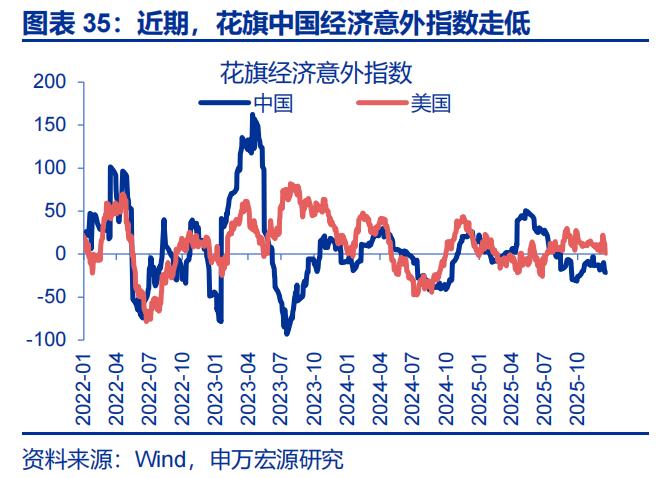

央行对汇率超调的“熨平”等,也会对人民币快速升值的节奏有一定影响。1)2025年11月底,在人民币快速升值的背景下,央行逆周期因子快速退出,中间价甚至显著弱于离、在岸价,似在“熨平”人民币的波动。截至2025年12月19日,美元兑人民币的实际中间价较理论中间价高172点、创2022年以来最大幅度,或显示央行无意于引导人民币过快升值。 2)从花旗经济意外指数来看,四季度以来我国经济边际放缓,1月“开门红”的预期差对人民币汇率走势也有一定影响。3)从风险逆转因子来看,RR持续走高、显示当前期权市场对人民币升值预期或有一定放缓。

712月22日的400亿离岸央票发行,是对近日到期的6个月期离岸央票的超额滚续。这类超额滚续在2025年6月、2024年6月等已有先例,更多是为了丰富离岸人民币金融工具、优化离岸人民币利率曲线,不应过度解读为对人民币汇率的引导。

通过研究,本文发现:

1、10月中旬以来,人民币经历了一波快速的升值,但结汇率并未走高。9月不含远期履约结汇率走高至63.1%后,10月、11月结汇率连续走低,分别录得54.1%、52.0%。从辅助指标来看,结汇加速时,往往会出现:掉期点走高、人民币询价成交放量、离在岸价差走高、外汇存款减少。但11月以来:掉期点差由97pips走低至36pips、询价成交缩量、离在岸价差走低、外汇存款仍在增长。2、实际上,10月下旬的汇率升值或与央行逆周期调节有关,12月或是美元走弱的助力。

2、历史回溯来看,“年终结汇”在12月多有演绎,主因经常账户收入增加,结汇率改善不明显。年终结汇率的变化受前期人民币汇率表现与“春节”时点的影响。1)历史回溯来看,人民币一旦走强,售汇率往往应声回落;但结汇率的改善却通常滞后1-2个季度。2)在2月过春节年份,结汇率的大幅改善会后移至次年1月;而1月春节的年份,结汇高峰则在12月。此外,“净结汇额”的年终效应,还需关注服务贸易、资本账户等结售汇情况。

3、“迟到”的结汇潮对短期人民币汇率走强或仍有一定助力。1)历史经验显示,人民币持续2个季度升值后、结汇率往往会得到改善;同时,“迟到”的2月春节也意味着,结汇率的改善在1月或有一定延续性。经验显示,结汇潮支撑下,1月人民币汇率有望较美元指数变动超升约0.8%。

4、但美元的反弹风险、央行波动“熨平”等,或对人民币破“7”节奏也有影响。1)当前美元非商业空头净持仓已创2008年以来新高、或有反转的风险;而前期质量较差的经济数据对1月降息影响有限。2)12月以来,人民币逆周期因子大幅转正,央行或在“熨平”汇率波动。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,地缘政治冲突可能加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储超预期转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

+文章信息

内容节选自申万宏源宏观研究报告:

《人民币升值,“结汇潮”的助推?》