从北京时间4月20日晚开始的连续几场大风,险些将已是暮春的北京刮回到冬天。与这几场大风同时发生的,是美国中部时间4月20日下午,美国纽约商品交易所出现的-37.63美元/桶WTI2020年5月合约收盘价,大有将160年历史的世界石油行业打回史前之势。

负油价出现后,市场一片哗然,媒体和专家们的分析铺天盖地,十分的热闹。不过,这些分析和解释大多都似是而非,宏观大于微观,无法从国际石油贸易专业的角度回答很多具体的疑问,有关这次负油价发生的具体过程,还有大量的谜团有待当事人和时间给出说明及解释,其后续趋势和影响,更需要时间消化和进一步的观察。

石油期货交易的本质就是赌博,结果无关乎道德

无论专家们对期货交易的作用作出什么样的定义,事实上期货交易的所有参与者,心中都很清楚,吸引无数人参与这种风险巨大的交易活动,主要原因或内在最根本的动力,就是逐利。无利不起早,可以最简单地概括为所有期货交易参考者内心最深处的诉求。

从有期货交易以来的历史中,尤其是石油期货交易以来的历史中,我们看到的是,期货交易的本质就是在赌博,赌钱包的大小。

作为当今世界广泛存在的一种经济活动,期货交易不仅有政府的背书,还有从政府本身到企业,到无数个体自然人的参与。因此,虽然有点冷酷和不近乎人情,但理性告诉我们,不要对期货交易的结果进行道德的评判。

WTI期货交易及其相关的几个重要概念

4月20日下午的负油价,发生在美国纽约商品交易所,标的物是美国西德克萨斯中质原油,简称为WTI。在对这次负油价的产生进行分析和解读前,必须对WTI期货交易的特点及与之相关的问题,有清晰的了解和理解,而且这些也是本文的立论点和基础。

(一)WTI期货交易的五个主要特点

一是WTI原油期货交易是标准合约,在美国纽约商品交易所场内进行交易。

二是WTI原油期货提供的是9年期交易合约,在交易系统中,我们可以看到WTI原油期货交易的很多数据,但一般媒体中所说的WTI原油期货价格,是行业所称的WTI原油期货首行价格,是正在交易的第一个月份合约的价格,英文中称之为“近月”(near month)价格。

WTI原油期货交易月度合约的起止时间,与日历月不完全一致。每个交易日的交易,会产生两种结果和结算价格,除当天的交易结果和交易价格外,如果这一天是合约月交易的最后一天,也将是月合约交易的结算价格。

三是WTI原油期货合约每月必须进行清盘,可以进行实物交割。虽然在具体操作过程中,到期合约的清盘有很多种方式,不过简单地说,清盘的方式主要有两种,一种是实物交割,另一种是现金清盘。

四是WTI原油期货合约的实物交割,虽然条文很啰嗦,但主要内容有三点:时间上,指的是合约最后一个交易日后,一个月内的任何时点;方式上,交割地点指的是,美国俄克拉荷马州库欣的管道或储油设备;价格类型上,是FOB。

五是进行WTI原油期货交易的美国纽约商品期货交易所,属于美国芝加哥商品交易所集团拥有,芝商所集团是一家股份制的上市公司。与一般赌场不同的是,芝商所不能进行WTI原油期货的自营,只为交易的参考者提供交易场所和必须的条件,保证交易合约合法合规,监管交易过程合法合规,芝商所集团的利润来源于佣金。

需要特别说明的是,WTI原油期货交易并没有被美国政府或世界上任何一个国家,认定为原油交易及定价的法定条件,美国和全球石油产业链任一环节,诸如石油生产商、交易商和消费者,可以参考也可以不参考WTI原油期货价格,可以选定任何一种买卖双方认可的交易方式及价格。事实上,除美国纽约商品交易所的WTI原油期货交易外,美国和世界上还有数量众多的原油期货交易机构及其合约。

(二)国际石油贸易中的实货和纸货

为了对本次负油价和世界石油行业有一个基本的理解,还必须知道国际石油贸易的具体形式:

一是国际石油贸易分为实货和纸货两大类型。其中,实货指的是进行原油、成品油实物交割的交易活动;纸货是指绝大部分情况下,不进行实物交割的交易活动,过程中只是数字的变化,因为目前基本上已经全部电子化,交易过程中可能连纸都不会见到,更多的是电子化的文件,本质上纸货就是一种金融衍生交易活动。

二是国际石油贸易中的实货贸易,又分为现货和长期合同两大类。简单地说,现货就是一手交钱,一手交货。长期合同指的是,由于原油和成品油都是数量和体积巨大的产品,正常的生产过程是永续的,生产地、加工地和消费地地理上分离,且距离都非常长。为此,生产者和消费者会签订几个月、一年或数年的供应合同,这些合同中一般只明确数量和交货的时间、地点等主要条件,而结算价格往往以一定时间的某一种原油交易所某种原油的价格为参照。

正是通过以上方式,石油贸易中的实货和纸货就产生了关联,这正是原油期货交易之类的纸货交易活动可以生存的必要条件。

(三)石油期货交易极易在短时间内被操纵

由于交易过程中不需要进行实物交割且本质上是一种金融交易活动,无论是理论上还是实务中,原油期货交易在短时间内就有被以极低成本操纵的可能,交易价格可以被急剧拉高或拉低。

最有代表性的例子是,2008年1月2日,新年后的第一个交易日,纽约商品交易所的场内交易员理查德·阿林斯,用自己的钱先从另一名内部人员那里购进一份合约所允许的最小份额,即1000桶原油,随后他又以99.40美元/桶的价格将这笔期货合同全部平仓。这样,阿林斯仅花费了600美元,就成功地在2008年1月2日中午12点10分左右,使WTI原油期货价格轻松突破了三位数,成为世界石油工业的历史性人物和事件。

(四)WTI原油期货交易的作用和意义

WTI原油期货,主要是用作美国生产的原油价格标杆,除轻质、低硫原油外,还包括墨西哥湾生产的中质、含硫马锐斯原油,北达科他生产的轻质、低硫的贝肯原油等。

WTI原油期货还有一个重要的作用,就是作为美国从国外进口原油,例如从沙特阿拉伯、加拿大、墨西哥等国进口原油的价格标杆。

美国能源信息署认为,美国国内成品油价格和出口的成品油价格作价依据,是布伦特原油期货价格,而非WTI原油。

从近年统计数据看,大约有1%WTI到期合约,会进行实物交割。

(五)美国当前国内石油形势

2019年,美国能源出口大于进口,是能源的净出口国,能源净出口的数量为0.775千万亿英热单位,美国已经实现了能源独立。

美国是当今世界最大的石油生产国和消费国。不过,截止2019年,美国仍是原油的净进口国,原油净进口量为8.863千万亿英热单位。按行业通用的计量单位,2019年美国原油出口数量为297.8万桶/天,进口数量为679.5万桶/天,净进口数量为381.7万桶/天。

2019年,美国是油品的净出口国,且油品是美国最大的能源出口产品,当年美国油品的出口总量为10.1千万亿英热单位,占全部能源出口23.588千万亿英热单位的42.82%,油品进口数量为4.523千万亿英热单位,油品净出口量为5.577千万亿英热单位。

以新冠肺炎疫情全球大流行之前的2020年1月3日为例,美国的原油产量为1290万桶/天,原油进口量为673万桶/天,出口量为306.4万桶/天,净进口量为366.6万桶/天;成品油的进口量为211.3万桶/天,出口量为516.9万桶/天,净出口量为350.6万桶/天。

目前所能得到的4月20日-37.63美元/桶油价的有关资料

截止北京时间2020年4月27日下午4时30分,对于4月20日所发生的-37.63美元/桶油价的全部过程和相关数据,我们仍然知之甚少。以下,是我们通过有关官方机构和媒体,查询到的2020年4月20日WTI原油期货2020年5月份合约最后一个交易日的有关数据及其相关说辞。

(一)芝商所集团官方有关的说法和数据

4月20日负油价发生后,芝商所董事长兼首席执行官特伦斯·达菲接受了媒体的采访,其讲话中重要的信息有:

4月20日当天,有154000张WTI5月原油合约完成了交易,其中不到80%的合约是在零元以上成交的,10%的合约在零元以下成交,大约有130000张WTI5月原油未平仓合约。

美国原油基金(USO)在5月合约价格跌至负值时,没有持有任何合约。

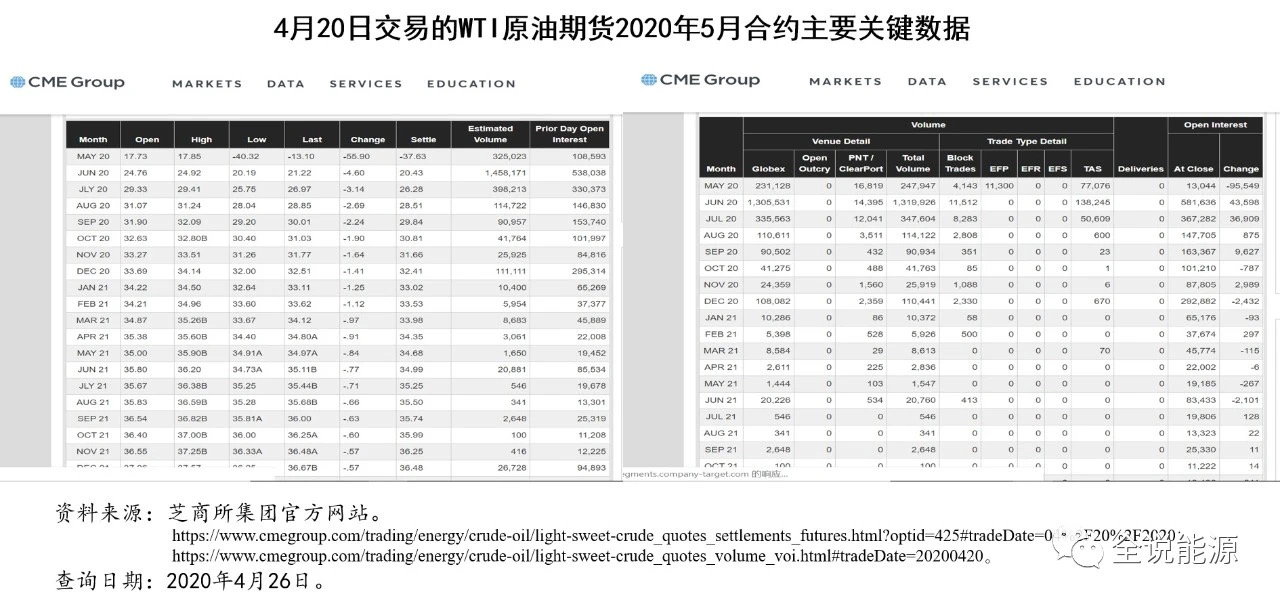

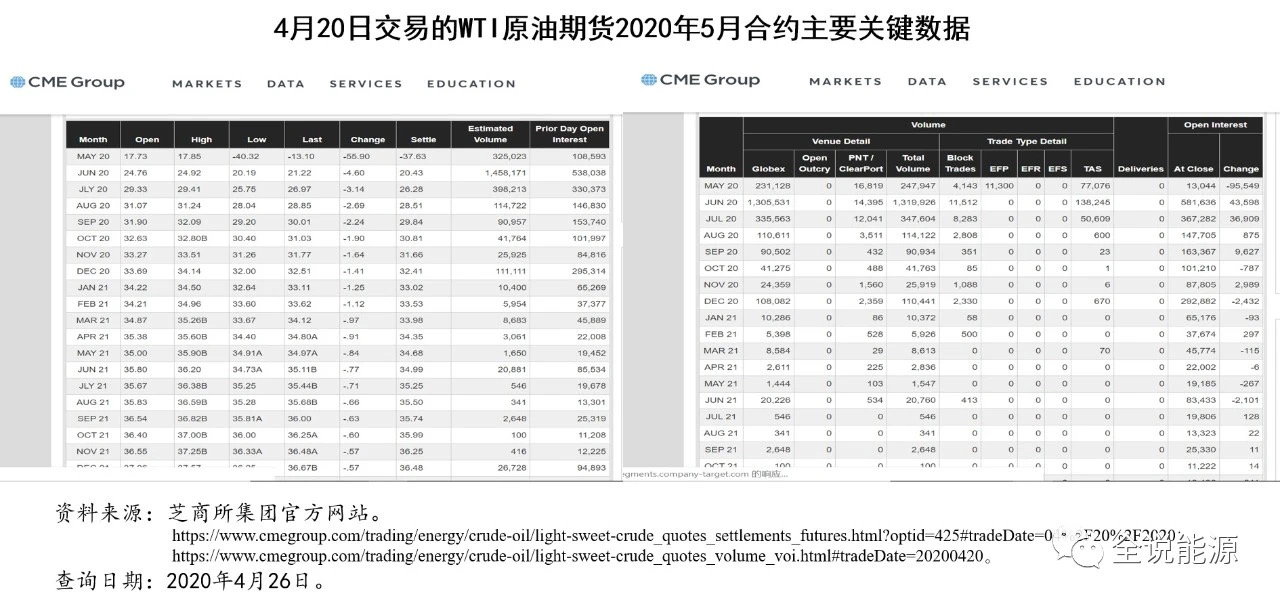

通过查询芝商所集团官方网站,对于4月20日交易的WTI原油期货2020年5月合约,我们可以得到以下关键信息:

开盘价:17.73美元/桶;最高价:17.85美元/桶;最低价:-40.32美元/桶;结算价:-37.63美元/桶;估计交易数量:325,023手;清算的合约数:77,076手;实际交割:0。

(二)美国能源信息署提供的有关信息

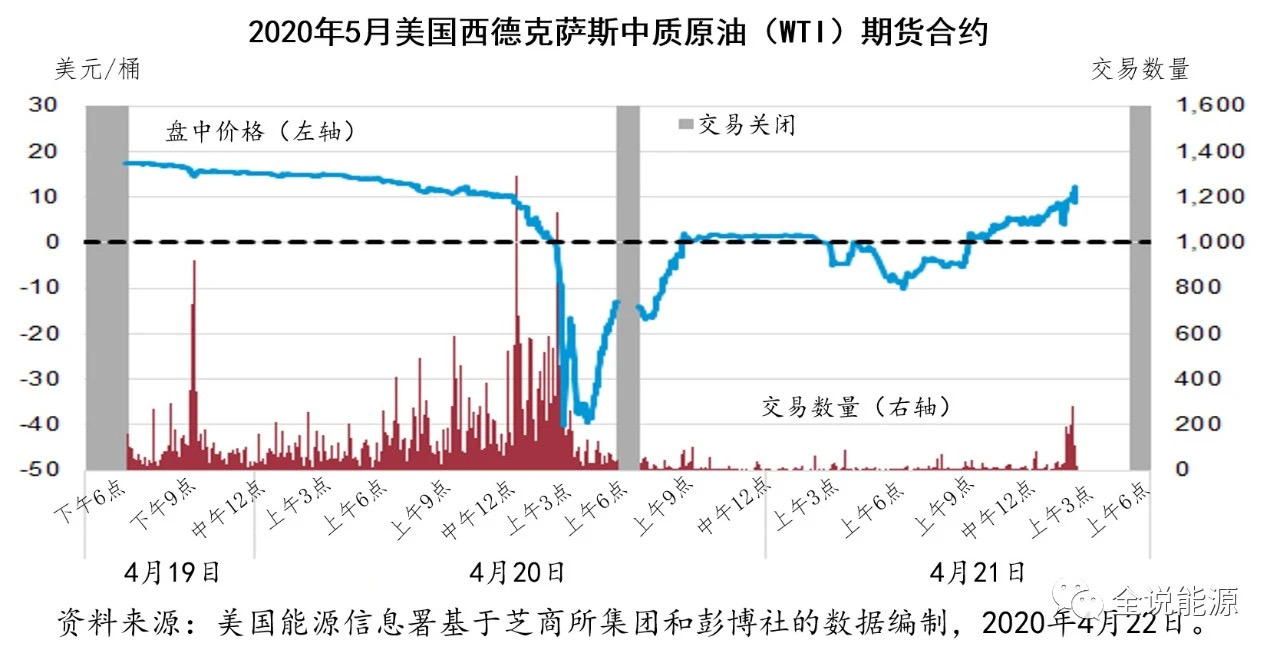

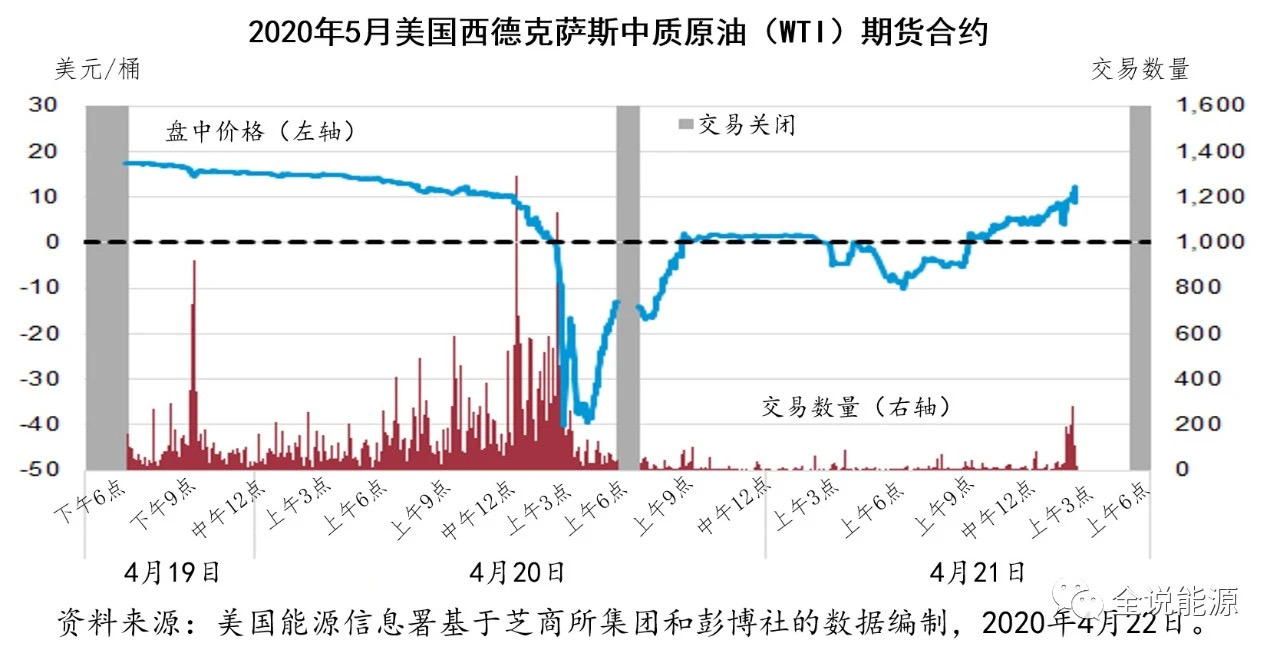

4月22日,依据芝商所集团和彭博社的数据,美国能源信息署制作了2020年4月19日下午6时至4月21日下午6时,WTI5月原油期货合约的分时交易图,具体请参见“2020年5月美国西德克萨斯中质原油(WTI)期货合约”。

虽然从这张图中,我们可以非常清楚看到三天时间WTI2020年5月期货合约的价格和数量变化的过程,但非常遗憾的是,我们无法得到按时间线排序的具体数据。

(三)媒体报道的4月20日负油价交易过程

根据我们目前所能查询到的媒体报道,4月20日当天,WTI原油期货价格由零到-37美元/桶,总共的手数没有超过100手,维持的时长为18分钟。

同样根据上述媒体报道,4月20日,从下午2:21至2:27之间,价格从-8.925/桶下降到-37.175美元/桶,只用了2手单子。

在此,需要特别说明的是,以上两组数据,仅来源于一个同源的媒体报道,截止目前,我们没有查到其他媒体更详细的数据和资料。

目前,WTI原油期货合约,2020年4月20日的收盘价,标示的就为-37.63美元/桶,4月21日的收盘价为10.01美元/桶。

4月20日-37.63美元/桶油价的四大待解谜团

根据上述有关机构官方数据和媒体的报道,对于4月20日负油价,我们有以下四大谜团待解:

(一)谁制造了负油价?出于什么样的目的?

当然,这是到目前为止所有人都关心的最大谜团。

造成这次负油价的,特别是4月20日下午2时20分后6分钟的时间里,仅用2手合约,就将油价打到-37美元/桶以下的操盘手是谁?操盘手的目是什么?

对于操盘手的目的,除了分析外,还必须从有无从这次行动中获得收益来进行佐证。如果不能证明操盘手从本次负油价中获利,或操盘手仅是个人的行为,也许如同2008年1月2日油价破百美元一样,可能仅是个人玩笑式的恶作剧。

也有可能,这个操盘手不是一个人,而是某个公司编制的自动交易程序,在达到预设条件时由电脑执行的自动交易行为。

(二)为什么有数量巨大的末平仓合约?

目前看到的,是芝商所董事长兼首席执行官特伦斯·达菲有关4月20日末平仓合约的数量与芝商所官网上最终清盘的数量不一致。

从达菲的讲话中,我们可以看出,4月20日有15.4万手合约完成了交易,那么为什么会为13万手或7.7万手合约没有完成交易?到期时如此数量巨大的合约没有完成交易,是经常性的还是当天独有的现象?如果是经常性的,那么就可以解释从4月初开始芝商所修改交易程序,允许负油价,4月20日的负油价就有围猎之嫌;如果不是经常性的仅是当天的独有现象,那么4月20日的负油价就不能解释为是一次围猎行动,需要寻找更多的资料解释其原因。

(三)直接产生的损失到底有多大?

根据芝商报官方网站的数据,当日清算的合约数为77,076手,换算成WTI原油的数量为7707.6万桶。

因不知这些合约建仓时的具体价格,如简单以零元/桶的价格建仓并以-37.63美元/桶的收盘价清盘,清盘成本约为29亿美元。

进一步假设,这些合约是4月1日至17日建仓的,这一时间段WTI原油期货的平均价为22.67美元/桶。这样,建仓价加上收盘价,WTI原油期货2020年5月末平仓合约每桶的成本就是60.3美元,4月20日合约的清算成本总计应为46.48亿美元。

(四)受害者和受益者具体有哪些?

到目前为止,我们不知道受到损失的,具体包括多少家企业和多少个投资者及其国籍分布,中国银行可能只是受害者之一,美国原油基金(USO)没有受到损失。

媒体报道的韩国、印度和中国香港有关企业和投资者受到的损失,更多的可能是间接而非直接的损失,是交易标的与美国纽约商品交易所WTI原油期货合约挂勾而产生的。

同样的是,到目前为止,我们也不知道哪些企业和投资者,在本次负油价中获利,媒体虽然报道了一些企业在这一期间利润出现增长,但尚没有直接证据证明是通过本次负油价获利的。

负油价会经常出现并且会成为常态吗?

4月20日出现的负油价,除是当日交易的收盘价外,还是2020年5月WTI合约的结算价,其影响非常大。未来国际石油价格的走势如何?是当下普遍关心的话题。在本文前面进行大量文本铺垫的原因,更多的就是为了在这一部分回答这一问题,我们的看法如下:

(一)实际业务中,负油价对于买卖双方来说,都可能是一柄巨赢和巨亏的双刃剑,企图击毙对手的同时,也极有可能被对手反杀。

如果4月20日-37美元/桶的油价真的是仅用2手合约就达成的话,那么极有可能这是一个买家,希望的是在交易终止的最后极短时间里,制造出高额的负油价,打垮手中持有大量未平仓合约的卖家。

在与从事实务工作人士的交谈中,当晚盯盘的交易员称,虽然已经知道国际石油市场可能会出现大风浪,但真的出现-30多美元/桶的负油价时,由于为时太短,正常人连动鼠标的反应都来不及,根本谈不上进行具体的操作。更为重要的是,负油价下如何进行业务操作,过去没有过先例,缺乏必要的制度和应对措施,如果要层层请示的话,时间上没有任何可能。当时的实际情况是,交易人员在惊愕中,呆看160年的世界石油工业真的是出现了负油价的奇迹。

需要切记的是,到期合约的交货并不是即刻的,有1个月的时间。因此,如果交易中的买家有较强的经济实力并且有国际石油贸易的背景,根本无需考虑仓储的问题,理论上可以吃下卖家的全部负油价仓单,转手哪怕以0.01美元/桶的价格出售这些仓单,都将是一本万利的买卖。这种情况下,制造负油价的卖家,就将可能立即破产。

正是由于潜在的巨大风险,本次制造负油价的过程,只能赌在极短的时间里,对手来不及反应,造成负油价的既成事实,这就是我们目前看到的负油价是在交易快结束极短时间里出现的原因。

(二)本次负油价直接冲击的是美国本土石油生产商,负油价不能经常出现和长期存在

美国本土的石油生产和进口到美国的原油,参照的是WTI原油期货价格。因此,美国交易制造的本次负油价,直接打击的是美国自身。

作为世界最大的石油生产国,目前美国本土的原油产量约1300万桶/天,有大大小小的数千家企业,直接和间接就业的人数超过千万,资产有数万亿美元,有大量的金融机构贷款,很多企业是上市公司。WTI负油价,尤其是长期负油价将使美国本土的石油生产停摆,大量企业破产,资产清零,员工失业,其影响将从石油行业蔓延到美国整个经济体系。负油价,尤其是长期的负油价,是美国石油生产商和美国政府所不能容忍的,美国政府肯定会对负油价进行干预。

正是由于这一原因,负油价出现后,很多美国石油生产商就要求进行调查。例如,4月21日美国大陆资源公司执行董事长哈罗德·哈姆就要求美国商品期货交易委员会调查本次负油价。

2008年国际石油价格大涨后,在美国国会的指令下,美国商品期货交易委员会于当年5月开展了油价是否被操纵的调查,4月20日的负油价后是否会出现同样的调查行动,让我们拭目以待。

(三)本次负油价使沙特阿拉伯、俄罗斯等石油生产国受到了极大的震动,这些国家不会允许负油价长期存在。

作为世界三大石油生产国之一,沙特阿拉伯财政70%以上依赖石油收入,俄罗斯也超过三分之一。石油输出国组织成员国和巴西、加拿大、挪威等石油生产国,石油收入也是财政的主要来源之一。负油价,尤其是长期存在的负油价,将使这些国家的经济崩溃。

媒体报道,负油价出现的第二天,沙特阿拉伯就召开内阁会议,年事已高的萨勒曼国王亲自主持;俄罗斯等国也对负油价密切关注。

负油价最大的正面影响可能是,迫使石油生产国加快并加大减产力度。4月13日,欧佩克和俄罗斯等国达成联合减产协议后,实施的时间是5月1日,减产的力度也没有达到市场预期。4月20日负油价出现后,沙特阿拉伯和部分欧佩克国家马上表示,立即开始减产,并正在协商加大减产的力度。

(四)负油价使芝商所集团的公信力受到伤害,WTI原油期货品种可能受到冲击

4月20日负油价出现后,大量石油生产商、交易商和社会舆论,都在质疑其合法性,质疑芝商所没有起到应有的作用,或参与操纵市场。正是在越来越大的质疑声中,芝商所管理层不断出来解释。

WTI原油期货价格并非是法定参照,市场参与者的利益受损后,有可能离WTI原油期货交易和美国纽约商品交易所而去,选用其他的参照体系或另创新的交易品种或方式。目前,这一现象已经在WTI期货交易合约中出现。

从过往的历史看,即使是期货市场中出现的交易价格,如果有违公平交易原则,或者被认定是操纵行为,就有可能被宣布无效,这就是有关机构声明的与芝商所集团讨论WTI2020年5月合约是否按-37.63美元/桶清盘结算的原因。

(五)石油是全球能源消费第一大来源,石油产业作为世界最大的实体产业之一,石油价格不能为负,更不可能长期为负值,否则就预示着这个产业的覆灭,并会将世界经济推入万劫不复的境地。

通过以上分析,我们认为,本次WTI的负油价不会成为常态,未来短时间再现的可能性也非常小。虽然伦敦洲际交易所已表示,正在考虑布伦特原油的负价格,但我们认为布伦特原油、阿曼原油出现负油价的可能性不大,更不会成为常态。除非能出现更多的有说服力的证据,我们认为,很大的可能是,本次负油价仅是一个交易员的恶作剧,或是电脑自动交易程序无任何情感意义的预设执行指命,它将成为千古绝唱。

今年3月初以来的国际石油价格不断下跌,其最根本的原因是新冠肺炎疫情全球蔓延导致的石油消费急剧萎缩,在全球经济重启、石油消费稳定并回升前,国际石油价格将一直处于低位。因此,我们认为,对于当前国际石油价格的波动,应该保持平常心;对于本次负油价和经常看到的油价变化,舆论和专家们不要作过多的解释,更不要作无法从证据上证明的、是什么带有战略意义行为的过度演义。

(作者为中化集团经济技术研究中心首席研究员。本文首发于微信公众号“全说能源”,原标题为《4月20日-37.63美元/桶油价有很多谜团待解,子弹还需飞一会》,澎湃新闻获得授权后转载。)