新华财经北京12月13日电中信银行分析称,2024年美元兑人民币即期汇率呈现出双向波动的特点,但人民币兑一篮子货币保持基本稳定,CFETS汇率指数全年以99为中枢波动。美元兑人民币即期汇率最低点为9月26日的7.0106,最高点为12月3日的7.2970。具体来看,全年美元兑人民币汇率可以分为三个阶段:

第一阶段(1月—7月底):这一阶段公布的美国经济表现超出了绝大多数市场参与者甚至美联储官员的预期,市场上对于“不着陆”的讨论一度甚嚣尘上。美国联邦基金利率期货定价的2024年降息幅度从1月底的5.5次缩减到4月的1次。在美国远端利率定价不断向上的过程中,外汇即期市场主要由套息交易主导,美元、英镑等高收益货币受到追捧,而日元、瑞郎等低收益货币遭到抛售。在此过程中,美元兑人民币汇率从年初的7.10上行至7.24附近,但仍有相对的韧性,CFETS人民币汇率指数从97升至100上方。进入6月之后,季节性的港股分红购汇又给人民币汇率带来了进一步压力,美元兑人民币汇率从7.24继续上升至7.28高点,而这一过程中,人民币兑一篮子货币也有所走弱,CFETS人民币指数从100.73的年内高点回落至97附近。

第二阶段(8月—9月):这一阶段,外汇市场发生了戏剧性的变化,美国CPI低于预期,非农就业数据表现疲软,叠加日本财务省的外汇干预和日本央行的“意外”加息,美债收益率剧烈下行,之前外汇市场中火热的套息交易纷纷平仓,日元等之前跌幅很大的低收益率货币以极快的速度反弹。同样,人民币汇率市场中的投机性空头踩踏式止损平仓,企业的待结汇外币的结汇操作也显著增加,人民币汇率在此次外汇市场的剧烈调整中快速地从7.28升值到7.01附近。

第三阶段(10月至年底):随着美国大选行情进入白热化,“特朗普交易”主导外汇市场,市场大幅定价特朗普2.0的关税风险,韩元、墨西哥比索等外向型经济体货币都出现了大幅贬值,美元兑人民币汇率亦从7.01的年内低点重回了7.27的年内高点。尽管如此,人民币汇率仍然保持着相对韧性,CFETS人民币汇率指数显著上行。

2024年美元兑人民币汇率波动加大,主要原因包括:

一是中美经济基本面在年内此消彼长,推动美元兑人民币汇率波动。上半年我国整体公布的PMI等经济数据表现一度偏弱,股市情绪相对低迷拖累市场情绪,市场对我国货币政策存在较强的宽松预期,美元的高息地位也导致季节性结汇需求不及往年。在同一时间内,美国非农、通胀则表现强劲,美联储的态度也偏向鹰派,一再延后降息时点,人民币汇率被迫偏弱运行。进入8月份,美国制造业、通胀、就业数据纷纷出现回落,美联储相应开始进行50bp降息的讨论。相对应的是,中央政治局会议后,中国人民银行及时降息降准,经济增长预期明显改善,使得客盘结汇情绪高涨,市场情绪大幅修复,人民币汇率得以大幅反弹。可以看出,人民币的涨跌和国内外经济复苏的态势息息相关,尤其是中美两国宏观经济的此消彼长形成了人民币汇率运行的动力。

二是非美货币在不同市场时期的大幅波动,也对人民币汇率造成较大的影响。欧元方面,全年来看欧元区在和美国的经济形势比较中全面落于下风,尤其是在10月后欧元区的通胀低迷、各国PMI普遍低于预期,欧央行态度开始越发鸽派,特朗普当选后欧央行官员对关税的担忧溢于言表,欧元兑美元在近2个月内的下跌幅度趋近于6%。日元方面,2024年上半年,由于日元利率和美元利率的巨大利差,做多美元兑日元的套利交易成为上半年市场最火爆的交易主题,同时日本央行则迟迟不肯退出负利率的量化宽松政策,使得日元在上半年的贬值幅度几乎达到15%,而在7月至8月的套利交易平仓行情中,日元又在不到一个月的时间内升值了10%以上,日元全年的波动非常剧烈。相对于这些非美货币,人民币的涨跌相对平稳,但不可避免地在这些非美货币大幅波动的背景下出现起伏。

三是贯穿2024年全年的各类风险事件,风险事件的频出时常引发市场的避险情绪,提振避险美元,对人民币造成压力。全年市场都在围绕美国大选相关事件开展交易,从特朗普对拜登的全面压制,再到拜登退选,从特朗普遭到暗杀,再到特朗普和哈里斯民调的交替领先,以及最后特朗普胜选和组阁的争议。另外俄乌战争、巴以冲突、朝韩局势升级等地缘风险也贯穿了2024全年,无论是对贸易局势还是各国政策导向都产生了深远的影响,各国经济复苏局面面临更大的不确定性,市场的避险情绪明显升温。美国大选和地缘政治对美元带来明显提振时,人民币汇率也受到一定压力。

2025年人民币走势需要分阶段进行分析。从上半年来看,随着美国经济韧性的持续、美国降息节奏的趋缓以及我国国内政策的逐步深化,人民币汇率可能仍将面临较大的压力;但进入下半年,随着国内经济的回转向好,人民币汇率有望显著反弹。

一是预计美国经济和政策的演变过程在不同时期对人民币汇率产生不同的影响。特朗普新政府最有可能在2025年二季度前正式增加关税,预计将在上半年对国内的经济增长造成阻碍,在短时间内可能继续令人民币汇率承压。就美国自身而言,更高的关税也会推升美国本土的通胀,短期内会阻碍美联储的降息进程,因此在关税出台前后,美元仍将相对强势。进入下半年后,随着关税对通胀短期的影响逐渐减弱,通胀继续下降的势头仍有望延续,反而海外对美国关税的反制对美国经济增长的拖累开始显现,对美国GDP的拖累可能达到0.2个百分点,并且难以被特朗普政府额外的减税措施所抵消。此外移民减少造成的劳动力缺失和消费支出降低开始利空美元,可能会令美国经济出现衰退的迹象,从而导致美联储在下半年加快降息的速度。因此美国经济形势的演变预计在上半年支撑美元,在下半年打压美元,相应地在上半年会压制人民币汇率,而在下半年为人民币汇率提供动力。

二是我国经济转向和政策支持的效果仍需要时间沉淀,预计从下半年开始我国经济复苏和市场信心开始成为支撑人民币汇率的关键因素。2024年三季度以来,中央出台一系列稳经济、稳预期、促增长的政策,政策利率和存款准备金率的同时下调,体现了上层提振经济增长的坚定态度,后续随着政策红利的释放,国内经济复苏势头已经开始好转。特朗普上台后,国内经济预计将直面关税的一次性冲击,在引导经济向“内循环”“高质量发展”模式转变的过程中,可能也将面临经济增长暂缓的阶段。但在冲击过后,随着刺激政策的发力和市场信心的回暖,我国经济复苏的速度有望明显增加。出口方面,类比第一次贸易摩擦时期,尽管受到美国关税的冲击,但我国出口总额并未大幅放缓,主要是由于我国商品在全球极高的竞争力,以及出口商的出口目的地逐渐多元化,对新兴市场国家出口占总出口的比例大幅提高,抵消对美国出口的下降。服务贸易方面,随着我国对30多个国家开放免签,我国的入境游对于海外游客具有较强的吸引力,有效缩减服务贸易逆差。内需方面,我国2024年的家庭消费出现放缓,但随着消费品以旧换新补贴的推广、股市表现改善、住房成本的降低、家庭融资成本的改善,我国内需消费有望在2025年下半年对经济形成有效拉动。劳动力市场方面,政策制定部门与市场的沟通中更加强调了劳动力市场稳定的重要性,明确将提高工资收入占GDP的比重,地方隐形债务逐渐化解后,预计地方政府也会加大对企业和工作人员的支持。投资方面,自9月下达相关政策以来,预计固定资产投资将在2025年下半年逐渐增长到4.5%,基础设施投资将逐渐增长到3.8%。通胀方面,以旧换新计划预计将缓解下游行业产能过剩问题带来的通缩压力,而当前的刺激措施也更侧重于消费端,预计将在一定程度上推高CPI。综上所述,关税冲击前后,市场信心预计难以恢复,人民币承压,但在冲击过后,下半年随着政策深化和经济复苏效果的显现,人民币预计将显著反弹。

三是国际政治局势逐渐趋于稳定,市场的确定性逐步提高。在拜登任期中,美国的全球扩张战略搅乱了俄乌、中东等地的局势,金融市场的不确定性加剧,在特朗普上台前,局势的变化令对抗的激烈形式达到了顶峰。特朗普上台后,美国将逐步走向收缩的战略方针,更专注其自身的利益而非全球性的战略制衡,特朗普还承诺要在短时间内促使俄乌和中东停火。另外全球政坛的选举事件基本尘埃落定,各国的发展路径相对容易推断,黑天鹅、灰犀牛事件的发生概率预计将大大降低。在这种背景下,市场避险情绪有望减弱,交易主线聚焦于各国的经济发展,人民币汇率受到避险情绪打压的次数将降低。

四是跨境资本流动逐渐趋于流入境内,对人民币汇率形成支撑。2024年上半年,受到国内复苏进程缓慢的影响,国内股市表现疲软,中美利差持续走阔,外资整体呈现流出态势,企业持汇观望情绪浓厚。未来随着国内经济复苏势头企稳、多项刺激政策的持续发力,短期跨境资金将再度流入。此外,我国对外开放的力度加大、人民币资产相对估值较低,也有助于提升人民币资产的吸引力,人民币资产在全球将具有较稳定的投资回报,部分国家将进一步增加人民币资产储备,人民币在国际货币体系中的地位仍将进一步提升。

综合来看,预期2025年人民币汇率将呈现先跌后涨的走势,上半年,受到美国增加关税、美国本土通胀韧性、我国经济复苏处在平台期等因素的影响,人民币汇率或将延续10月份以来相对疲软的局面;但到了下半年,关税和缩减移民对美国经济的副作用预计将显现、我国经济在政策支持下度过关税冲击后也将加速复苏、国际局势趋于稳定后跨境资金流入增多,人民币汇率将由弱转强。

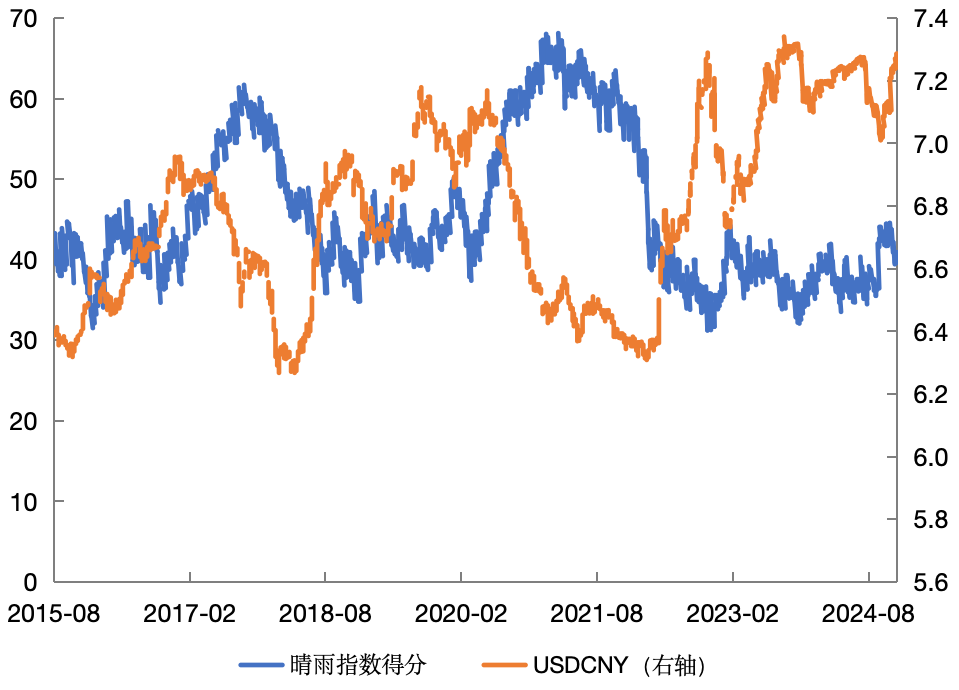

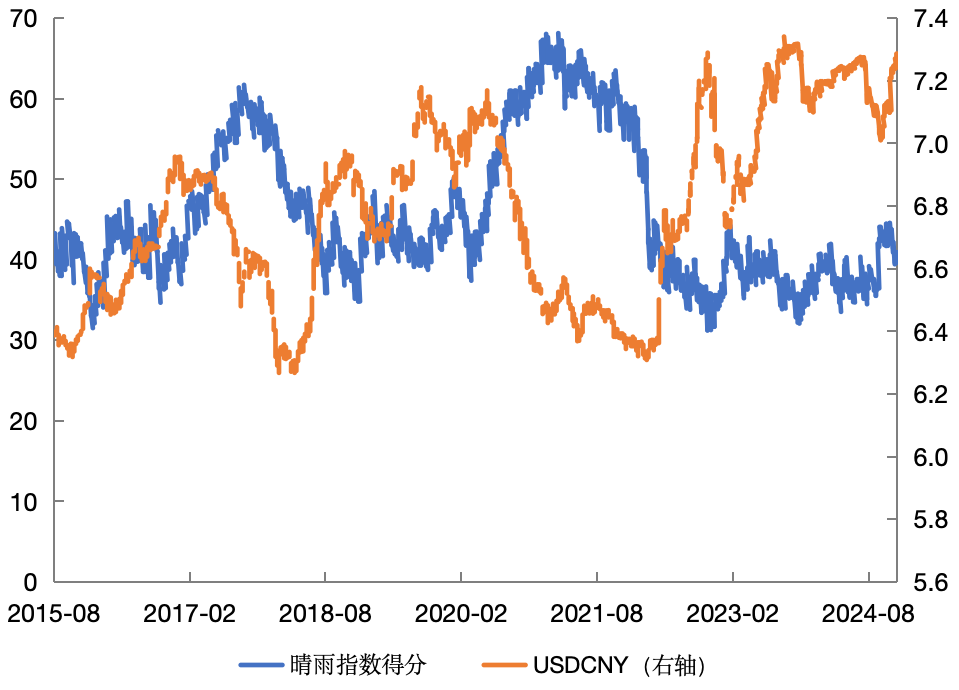

另外,中信银行收集了可能影响人民币汇率的200多个因子,编制了人民币晴雨指数。指数的评分范围为1~100,若评分为50分,说明汇率处于2016年汇改以来相对均衡的位置,低于50分说明汇率水平偏弱,高于50分说明偏强。截至2024年12月3日,人民币汇率在7.27附近,对应的晴雨指数得分是40.82,处于2016年汇改以来偏弱的水平。

图1 过去10年中信银行晴雨指数得分与人民币即期汇率的关系