摘 要

2月份,伴随着特朗普交易回撤,美债收益率和美元指数回落。人民币汇率维持双向波动,“三价”背离程度减弱,境内外即期汇率均值转涨。

2月份,跨境资金转为净流入,主要是因为人民币资产对于外资吸引力增强,证券投资净流入状况明显改善。

2月份,境内外汇供求缺口显著收窄,主要是因为市场主体即期购汇意愿明显减弱,但市场主体囤积外汇意愿仍然偏强,境内外汇存款继续增加。

风险提示:地缘政治风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

正文

3月17日,国家外汇管理局发布了2025年2月外汇收支数据。现结合最新数据对2月份境内外汇市场运行情况具体分析如下:

人民币汇率维持双向波动,“三价”背离程度减弱

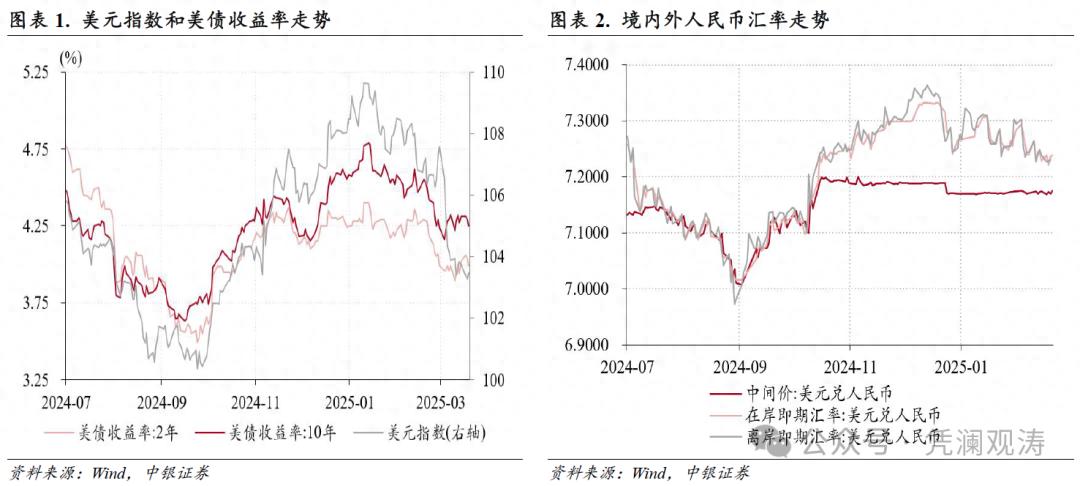

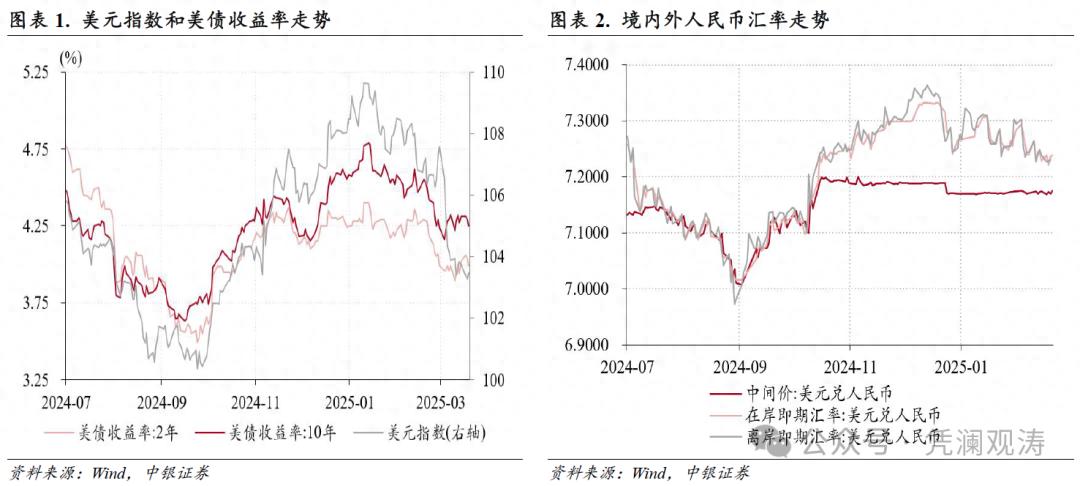

2024年美国大选结果出炉至今,特朗普政策是扰动全球金融市场的重要因素。1月中旬,特朗普交易推动10年期美债收益率和美元指数最高分别升至4.8%、109.6,分别为2023年11月1日、2022年11月10日以来新高。此后,随着特朗普交易回撤,美债收益率和美元指数震荡回落。2月份,10年期美债收益率回落34个基点至4.2%,美元指数下跌0.9%至107.6(见图表1)。

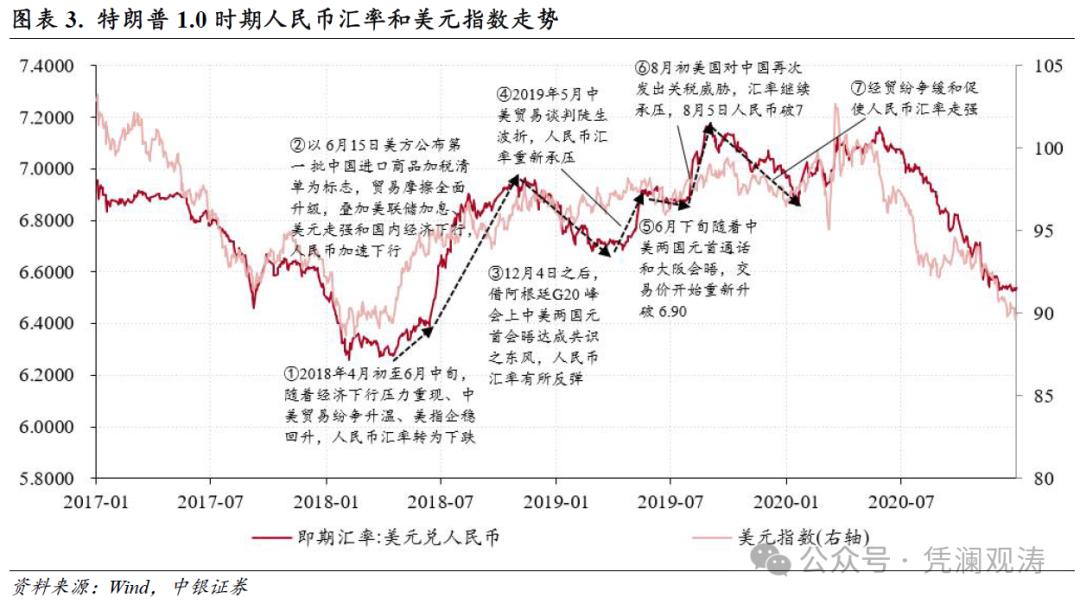

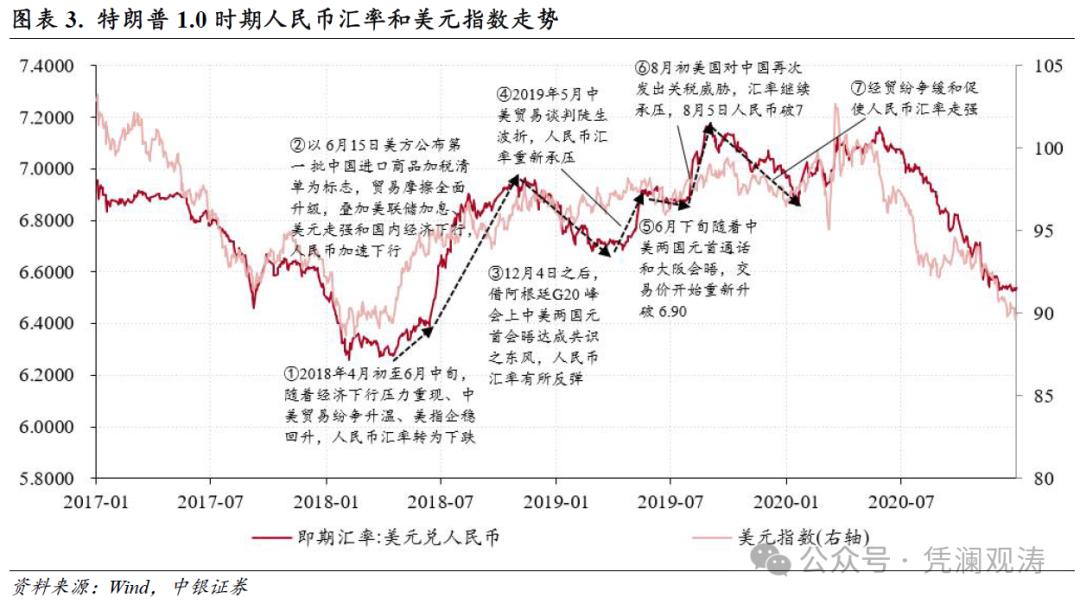

2月份,境内外人民币汇率延续双向波动态势。其中,在岸即期汇率(境内银行间外汇市场下午四点半交易价,下同)先是从上月末(1月27日)7.2650调整至2月12日的7.3089,随后在24日升至7.2484,月末又重新回调至7.2838,当月累计贬值0.26%,上月则是升值了0.47%;离岸人民币汇率(CNH)从上月末(1月31日)7.3221一度升至2月20日的7.2365,月末回调至7.2950,全月累计涨幅由上月0.20%扩大至0.37%。之所以境内外人民币时点汇率涨跌不一,主要是春节假期期间境内外汇市场休市,1月末境内外人民币汇率调整不同步所致(见图表2)。

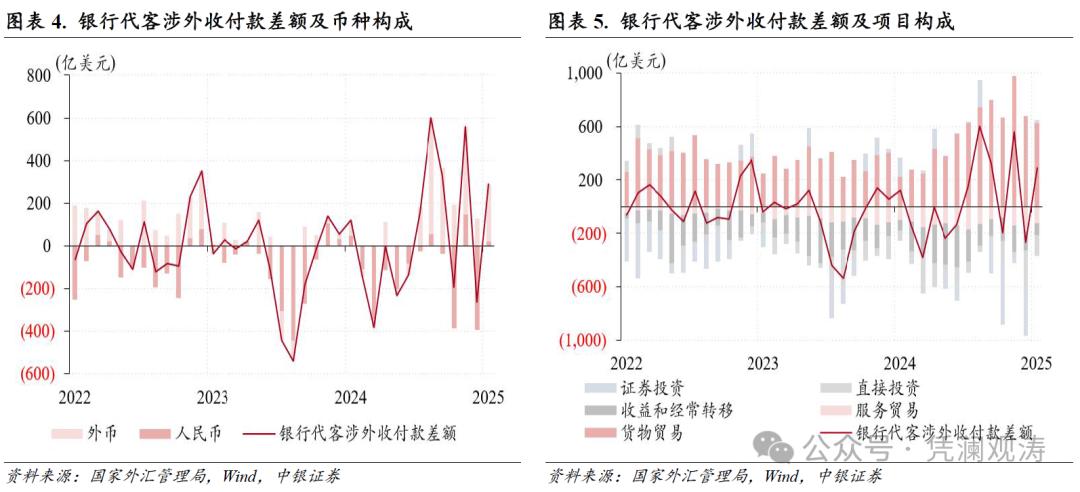

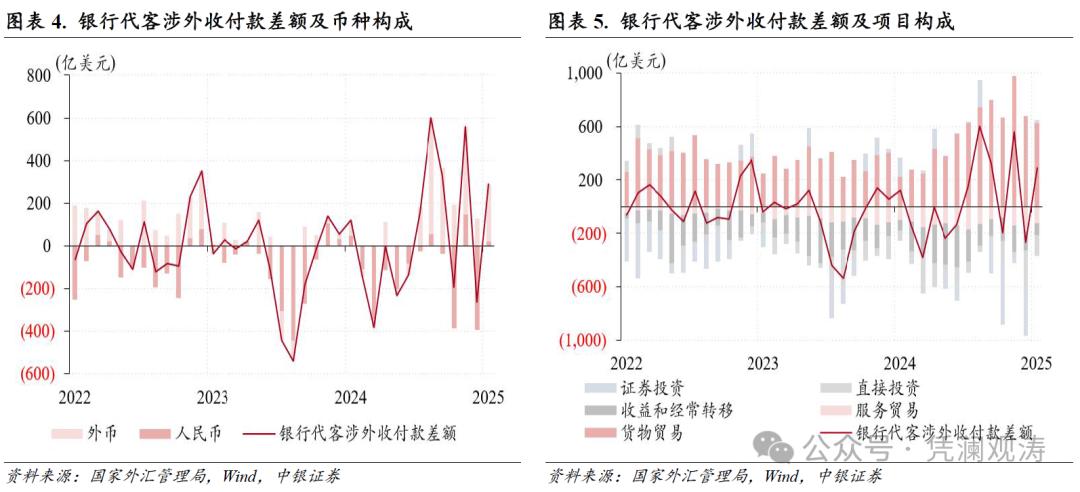

特朗普1.0时期,受中美经贸摩擦升级叠加美联储加息、国内经济走弱等因素影响,人民币汇率显著承压,从2018年3月末的6.2733一度跌至2019年9月初的7.1785,累计贬值12.6%(见图表3)。迄今为止,美国对华实施的新一轮关税政策烈度明显强于特朗普1.0时期。然而,2月份,随着关税政策落地,人民币汇率贬值压力有所减弱:境内外日均汇差由上月+201个基点收窄至+73个基点,在岸即期汇率较中间价日均偏离程度由上月+1.8%收窄至+1.5%。而且,在岸即期汇率和CNH均值各较上月升值了0.5%,扭转了此前四个月持续走弱态势。这或是因为短期关税政策利空出尽,也在一定程度上反映了外汇市场对于关税政策敏感度下降。

2月份,由于在岸人民币在主要非美货币中偏弱,三大汇率指数齐跌,为2024年9月份以来首次:CFETS人民币汇率指数、参考BIS货币篮子的人民币汇率指数连续第二个月下跌,前者跌幅为0.8%,与上月基本持平,后者跌幅由上月0.4%扩大至0.6%;参考SDR货币篮子的人民币汇率指数环比下跌0.4%,此前两个月则分别上涨了0.7%、0.2%。当月,国际清算银行(BIS)公布的人民币名义和实际有效汇率指数分别下跌0.6%、0.4%,有助于提升出口产品竞争力。

跨境资金转为净流入,主要源于证券投资净流入状况明显改善

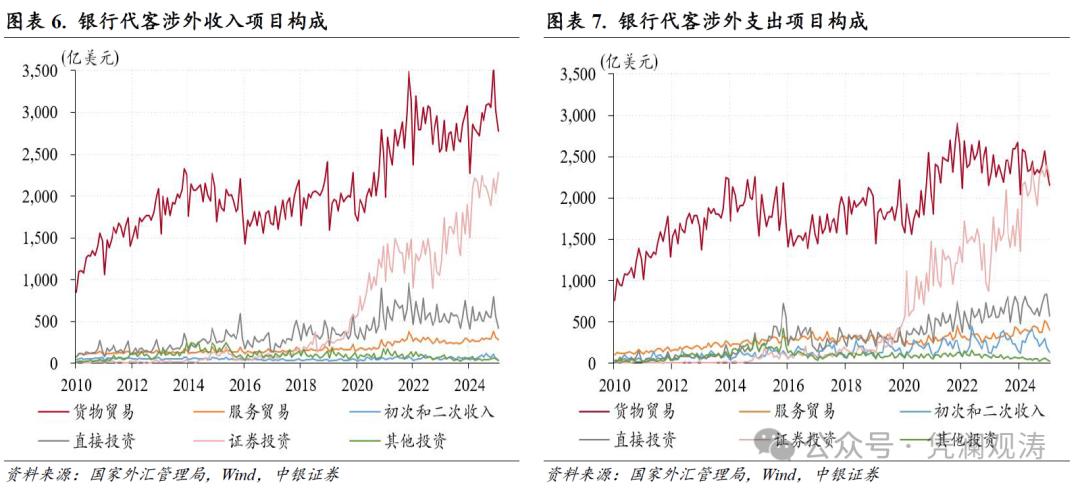

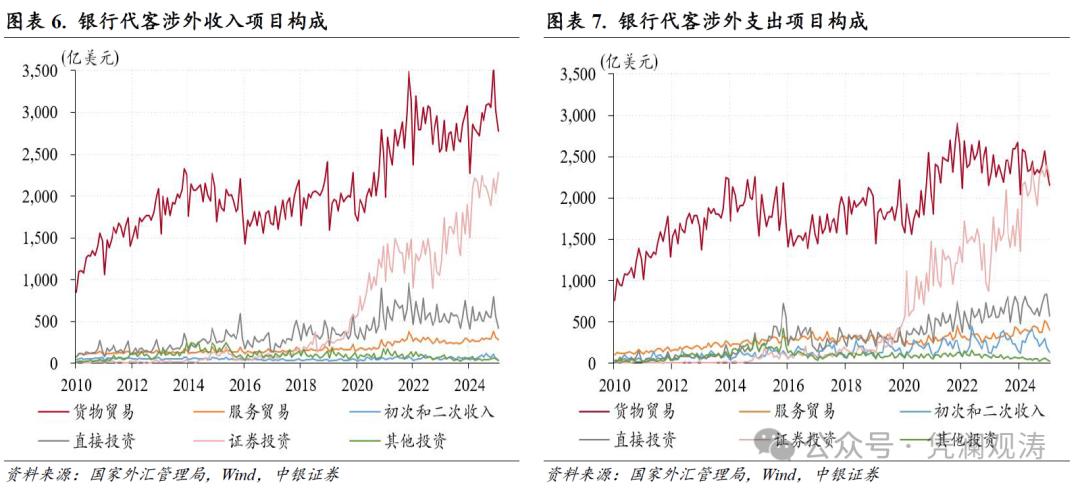

2月份,银行代客涉外收付款由上月逆差重新转为顺差,确切来讲是延续了1月下旬以来的顺差态势【1】。分币种看,人民币涉外收付款由上月净流出394亿转为净流入19亿美元,外币收付款净流入规模由上月129亿增至272亿美元,二者分别贡献了涉外收付款总差额环比增幅的74%、26%(见图表4)。

分项目看,证券投资、直接投资、服务贸易、收益和经常转移均是银行代客涉外收付款差额环比增加的正贡献项,贡献率依次为71%、21%、11%和10%,货物贸易则贡献了-9%(见图表5)。

作为跨境资金净流入改善的第一大贡献项,证券投资涉外收付款由此前连续四个月逆差转为顺差23亿美元,反映了涉外收入环比增加、涉外支出减少的共同影响。其中,证券投资涉外收入较上月增加249亿至2281亿美元,创历史新高;涉外支出较上月减少144亿至2258亿美元,仍然大于货物贸易涉外支出规模2154亿美元,表明证券投资仍然是第一大跨境资金流出项(见图表6、7)。

根据外汇局披露,2月外资净增持境内债券和股票合计达127亿美元。中债登和上清所数据显示,当月境外机构持有境内人民币债券由上月净减持232亿元转为净增持698亿元。人民币资产对于外资吸引力增强,一方面或是因为美债收益率回落导致中美利差倒挂程度有所减弱,10年期美债和中债收益率差额均值由上月299个基点降至278个基点;另一方面是因为DeepSeek带动全球投资者对中国科技资产的价值重估,外资流入中国股市。外资机构指出,在经历了三个月的净流出之后,2月份净流入中国股市的外资规模为38亿美元,但由于流入资金集中于与人工智能及科技相关的行业,因此与去年9月底政策转向后的净流入相比,2月份净流入较为温和【2】。

2月份,直接投资、服务贸易、收益和经常转移收付款逆差分别为152亿、123亿和92亿美元,环比分别减少114亿、59亿和55亿美元,均是因为涉外支出降幅大于收入降幅,符合季节性规律。其中,服务贸易涉外支出规模继续刷新历史同期新高,同比增加49亿美元,反映近年来居民跨境出行需求较为旺盛(见图表7)。

2月份,货物贸易收付款顺差626亿美元,环比减少51亿美元,其中涉外收入和支出分别减少250亿、199亿美元,均符合季节性规律。从同比变化看,货物贸易收付款顺差为历史同期新高,继续发挥稳定跨境资金流动的基本盘作用。其中,货物贸易涉外收入同比增加511亿至2779亿美元,创历史同期新高,涉外支出同比增加109亿至2154亿美元,为历史同期次高(见图表6、7)。不过,海关数据显示,2月份货物进口规模同比增长1.5%,但出口规模同比回落3.0%。货物出口规模和涉外收入同比走势分化,或反映出口企业收款加快的影响。当月,以货物贸易涉外收入(海关统计)占货物贸易出口比重衡量的出口收入率为126%,为2020年3月以来新高。

银行结售汇逆差收窄,市场主体即远期购汇意愿齐降

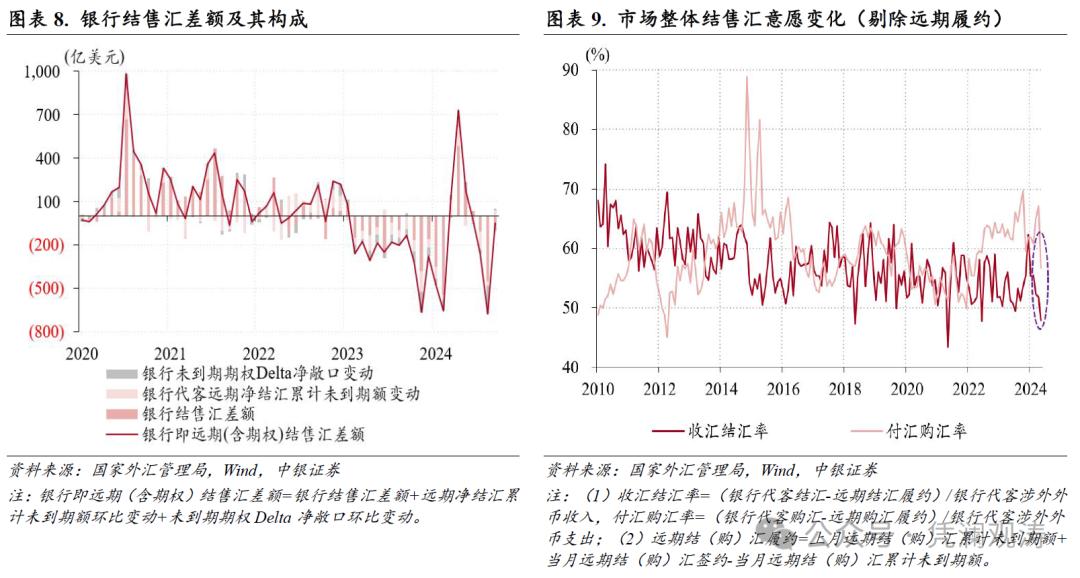

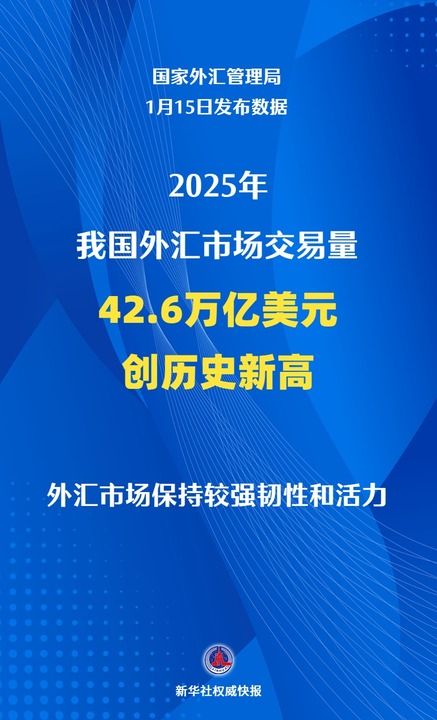

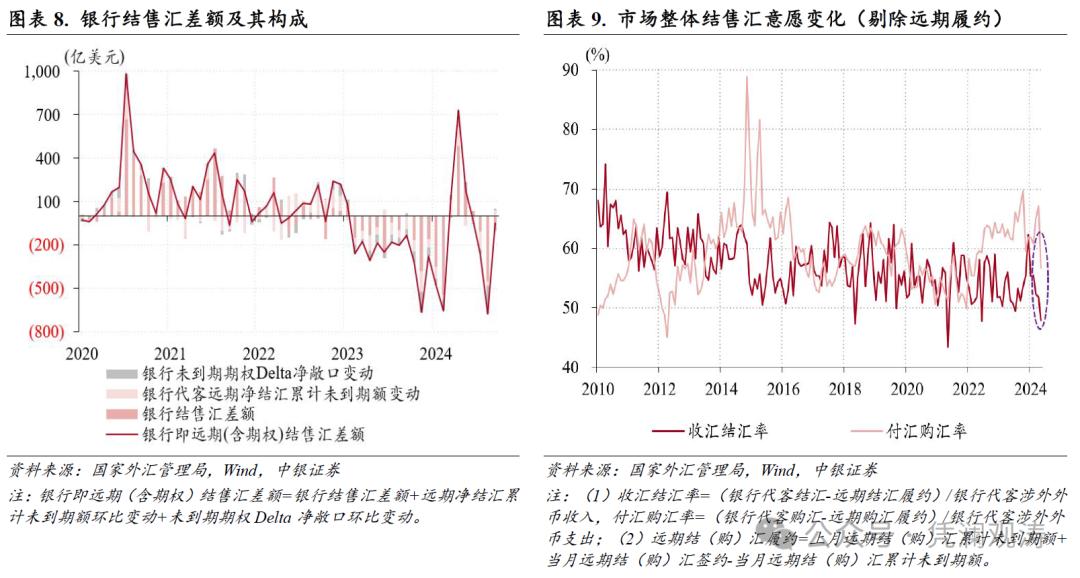

2月份,反映境内主要外汇供求关系的银行即远期(含期权)结售汇(以下简称银行结售汇)连续第四个月逆差,但逆差规模显著收窄,由上月675亿降至52亿美元,为2023年7月以来次低。其中,银行代客结售汇逆差由上月392亿降至67亿美元,远期和期权外汇衍生品交易由净卖出223亿转为净买入52亿美元,银行自身结售汇逆差由60亿降至37亿美元,三者分别贡献了银行结售汇逆差环比降幅的52%、44%和4%(见图表8)。

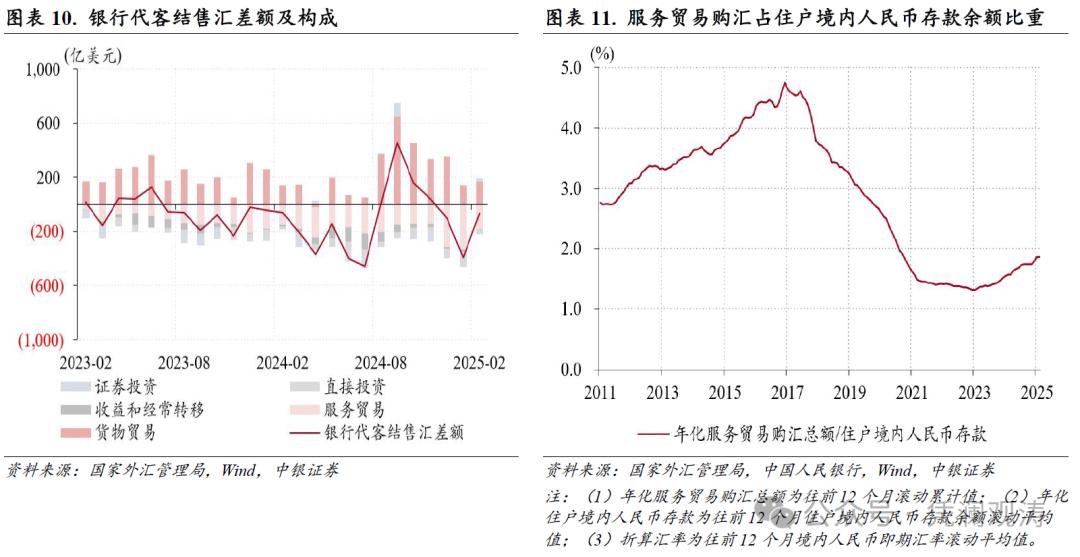

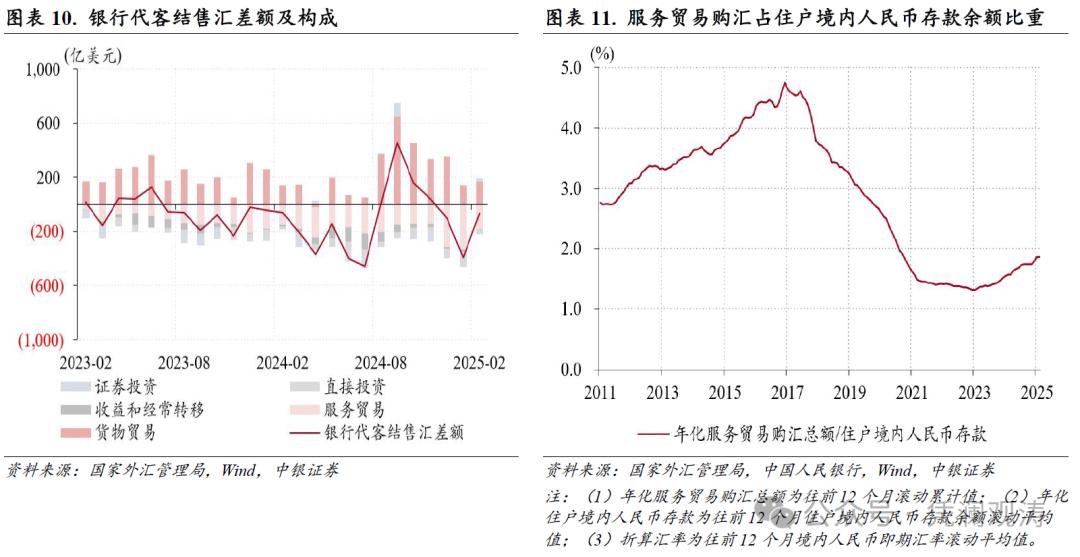

2月份,银行代客外币收付款顺差环比增加143亿至272美元,银行代客结售汇逆差环比减少326亿至67亿美元,二者差额由上月521亿降至338亿美元,为近三个月新低,主要是因为市场购汇意愿降幅大于结汇意愿降幅。当月,剔除远期履约额之后的付汇购汇率结束了此前连续两个月上升态势,较上月回落了10.4个百分点至56.7%,为2023年以来新低,收汇结汇率连续第三个月回落,较上月下降4.0个百分点至47.8%,为2023年4月以来新低(见图表9)。市场主体结汇和购汇意愿由此前的分化走势转为同向变动,或反映出市场主体汇率预期有所分化。

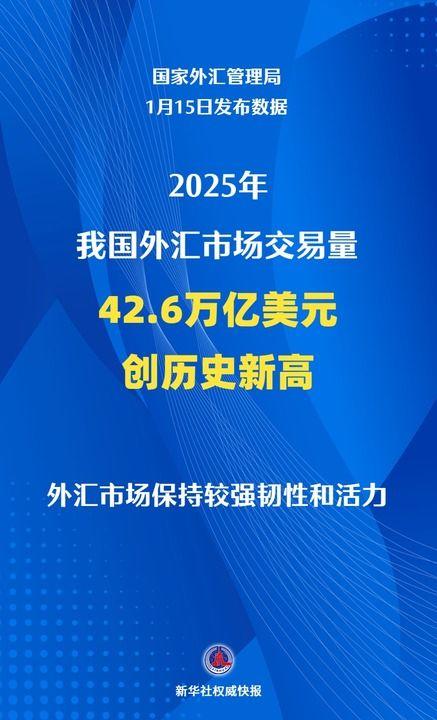

2月份,服务贸易结售汇逆差由上月331亿降至177亿美元,是银行代客结售汇逆差收窄的第一大贡献项,贡献率为47%(见图表10)。其中,服务贸易购汇规模由上月451亿降至281亿美元,但仍然处于历史同期高位,仅次于2016年和2018年同期购汇规模293亿和302亿美元。不过,年化服务贸易购汇总额占住户人民币存款余额比重为1.86%,基本与上月持平,处于历史低位,表明居民用人民币存款兑换外汇的情况仍然不具有普遍性(见图表11)。当月,货物贸易结售汇顺差由上月140亿增至167亿美元,仅贡献了银行代客结售汇逆差环比降幅的8%(见图表10)。

2月份,服务贸易结售汇差额与收付款差额之间的负缺口由上月149亿降至54亿美元,货物贸易结售汇差额与收付款差额的负缺口由536亿降至459亿美元,二者均为近三个月以来新低(见图表12)。负缺口收窄主要是居民和企业购汇动机减弱所致:服务贸易项下,收入结汇率环比回落2.1个百分点至37.1%,为历史第三低,而支出购汇率环比降幅高达22.8个百分点,降至69.5%;货物贸易项下,收入结汇率环比回落3.1个百分点至42.1%,刷新历史新低,支出购汇率环比降幅更大,较上月回落了5.6个百分点至46.5%。

不过,虽然居民和企业部门抢购外汇动机明显减弱,但在中美利差倒挂情况下,市场主体囤积外汇意愿仍然偏强,因此2月份住户部门和非金融企业的境内外汇存款余额继续增加,二者区别在于,前者环比增幅由上月68亿收窄至19亿美元,后者增幅则由上月186亿增至282亿美元。

2月份,在远期汇率均值升值情况下,远期购汇签约规模环比减少122亿至104亿美元,远期购汇套保比率则较上月回落3.8个百分点至4.0%,二者均创2023年12月以来新低,远期结汇套保比率延续上月升势,但环比增幅由1.0个百分点收窄至0.3个百分点,或反映相关市场主体汇率预期偏升值方向(见图表13)。

风险提示:地缘政治风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

注释:

【1】2月18日,外汇局披露1月下旬银行代客涉外收支已转为顺差,详见

http://www.safe.gov.cn/safe/2025/0218/25787.html

【2】

https://finance.sina.com.cn/stock/hkstock/hkgg/2025-03-06/doc-inentarp0884795.shtml