据央行官网消息,为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。

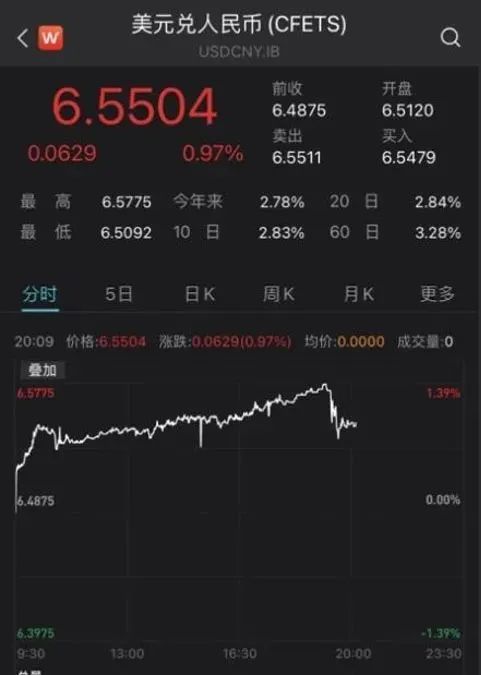

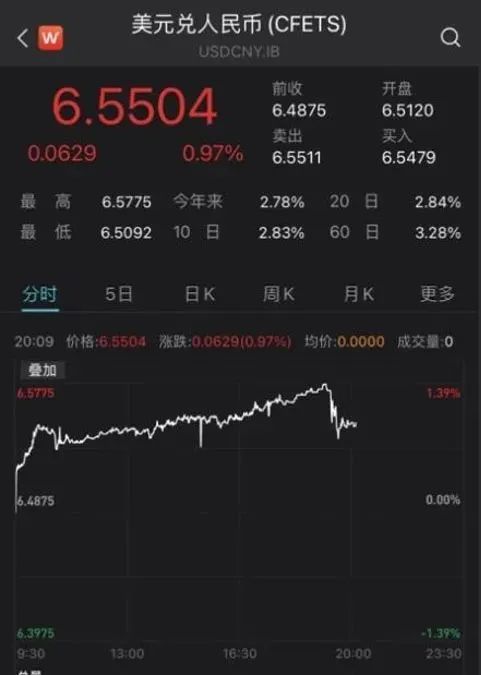

人民银行下调金融机构外汇存款准备金率的消息刚刚落地,人民币对美元快速回升!

其中,在岸人民币对美元直线上扬,迅速收复6.57、6.56、6.55三道关口!

离岸人民币对美元更是短线拉升400点。

近期,全球外汇市场波动加剧,人民币汇率更是一改年初以来强势,上周大跌逾千点。在汇率剧烈震荡之际,人民银行下调金融机构外汇存款准备金率,对于外汇市场来说,信号意义明显。

多位专家表示,这一政策措施的落地,可以通过影响外汇供求和流动性,平滑外汇市场波动,防范市场单边贬值预期,以及可能出现的“羊群效应”。待政策信号释放之后,人民币有望重新回归合理均衡水平上的基本稳定。

什么是外汇存款准备金率?

为何有如此威力?

那么,什么是外汇存款准备金率?为何有如此威力?

外汇存款准备金率是金融机构交给中国人民银行的外汇存款准备金与吸收外汇存款的比率。

外汇存款准备金是金融机构按照规定,将吸收的外汇存款按照一定的比例交给中国人民银行进行存储的存款。

央行一般用外汇存款准备金率来调整人民币汇率:

外汇存款准备金率只是央行汇率管理工具箱中的一项。华创证券高级分析师梁伟超表示,从工具箱储备来看,央行稳定人民币汇率的“后招”充足。逆周期因子、外汇风险准备金等核心工具通常作为政策介入的头阵,本轮人民币快速贬值过程中,逆周期因子有重新启动的可能,但目前尚未官宣使用;跨境融资宏观审慎管理工具作为辅助工具,其参数设置还都是升值状态下的模式;对于掉期市场和离岸市场流动性的干预在必要时仍可重拾;2021年重新进入视野的外汇存款准备金也存在下调的空间(已官宣)。

国家外汇管理局副局长、新闻发言人王春英表示,未来人民币汇率还会双向波动,在合理均衡水平上保持基本稳定。我国经济韧性比较强,长期向好的发展态势没有改变,国际收支结构稳健,经常账户保持合理规模顺差,人民币资产具有长期投资价值,这些因素都会为人民币汇率基本稳定提供根本支撑。

据澎湃新闻报道,中国外汇投资研究院副院长赵庆明表示:“下调金融机构外汇存款准备金率可以增加金融机构外汇贷款的资金供给,有利于稳定人民币汇率。”

“稳预期”“稳汇率”信号意义明显

据上海证券报,在人民币对美元汇率近日遭遇急跌的背景下,本次调整信号意义突出。

截至4月25日18时,在岸人民币对美元失守6.56关口,日内跌超600个基点,创下去年4月以来新低;离岸人民币一度跌破6.6关口,为2020年11月以来首次。

据上证报,多位专家表示,现阶段,政策端正在防范市场单边押注行为带来的“羊群效应”,导致汇率大幅下挫,偏离基本面。

“此次央行进行预调微调,有助于稳定市场预期。”光大银行金融市场部宏观研究员周茂华表示,这一调整将在外汇市场释放出“稳”汇率的信号,可以避免市场超调。后续来看,人民币汇率短期波动不改平稳运行格局,人民币有望在合理均衡水平附近,继续保持双向波动。

“下调外汇存款准备金率,有助于增加市场上的外汇供给,平抑外汇市场波动,起到稳定市场预期和人民币汇率的作用。”中信证券联席首席经济学家明明表示。

中国银行研究院高级研究员王有鑫表示,当前在汇率价格和市场情绪出现较大变化时,进行调整可以很好地发挥逆周期作用,改善外汇供求形势,释放政策信号,起到稳定汇率和市场情绪的作用。

王有鑫说,当前我国市场主体外汇存款在7000亿美元左右,下调1个百分点的存款准备金率大约可释放70亿美元外汇流动性,与之前上调时动辄2个百分点的调整相比,当前政策变化的信号意义更强。

“目前市场预期和情绪变化是影响金融市场的重要变量。”王有鑫表示,从过去政策调整节奏和效果看,政策的出台对稳定市场预期将起到重要作用。除了外汇存款准备金率外,我国还拥有逆周期调控因子、远期售汇外汇风险准备金率、企业境外放款宏观审慎调节参数、跨境融资杠杆率等宏观审慎调节工具,预计人民币汇率急贬势头将得到控制,人民币汇率将逐渐回归有序、平稳波动。

近期,人民币汇率持续下跌

短短一周,人民币对美元汇率在在岸、离岸市场双双急跌,人民币对美元汇率近期持续贬值,重回“6.5时代”。

4月25日午后,人民币继续上周以来的跌势,离岸人民币兑美元跌破6.59,创2020年11月以来新低 。5个交易日以来,离岸人民币已经贬值超过2000点。

在岸人民币兑美元跌破6.55关口,日内跌超500点。在岸人民币兑美元收盘报6.5544,较上一交易日跌669个基点,创下2021年4月初以来新低。

人民币为何连日下跌?

专家分析来了

据第一财经报道,星石投资认为,本轮人民币贬值是从离岸市场开始,主要原因在于美元的强势上涨。不过,虽然人民币贬值压力增大,但快速大幅贬值不是常态。一方面,企业结售汇仍对人民币汇率有支持;另一方面,美联储紧缩预期或已达到高潮,后续进一步加剧的可能性在降低。

平安证券首席经济学家钟正生表示,近期人民币汇率急贬的原因有四点:

一是出口景气出现从高速向中速回落的更多迹象。2020年下半年以来人民币汇率的持续强势,一个重要内核在于中国出口的高景气,支持了基于外贸实需的外汇流入。

二是中国经济下行压力阶段性加大影响外资流入。3月以来,全球疫情叠加俄乌冲突、美联储启动快加息等外部冲击,可能引发外资阶段性撤出迹象。

三是美元指数“破百”对人民币汇率形成更强牵扯。俄乌冲突爆发之后,美元指数开启新一波上涨,特别是4月以来美元指数在日元急贬的助推下“破百”。而2015年“8-11”汇改以来,美元指数在100以上运行的时间并不多,此番“破百”对人民币汇率预期的影响值得关注。

四是汇率在中美货币政策分化中发挥更多调节作用。中美货币政策的分化还将延续。正如我们此前一直强调的,中国货币政策应该、也能够做到“以我为主”,其中的关键就是让人民币汇率发挥更多调节内外均衡的作用。

钟正生认为,目前上述人民币贬值的触发因素或仍在演绎,人民币汇率可能还会震荡调整一段时间。

人民币不具备大幅贬值基础

近日日元暴跌至20年新低的消息也引发了市场的高度关注。一向作为“避险货币”的日元突然不“避险”了。3月初以来美元兑日元从115一路狂飙至128附近,日元成为今年表现最差的发达经济体货币。

人民币近期下跌是否会走上相同道路?

中航信托宏观策略总监吴照银对21世纪经济报道明确表示,人民币不具备大幅贬值的基础。

吴照银指出,日本从2011年到2021年的11年时间里出现了8年贸易逆差,仅在2016、2017和2020年三年里实现了较低的贸易顺差。正是近十多年时间里持续的大幅逆差,造成了日元在十年里贬值了72%。从去年第四季度以来,日本的月度贸易逆差在明显扩大,这也决定了日元在今年3月以后出现了加速贬值。

此外,美国加息的预期越来越强烈,导致美国的国债收益率大幅上升,美国十年期国债收益率从今年1月初的1.5%快速上升到目前的2.9%,在不到4个月的时间里上升了140个基点。而同期日本的十年期国债收益率仅从0.1%上升到了0.2%,这样美日之间的利差(以十年期国债收益率来衡量)在三个多月的时间里就从140BP上升到了270BP。在这种变化的影响下,日元兑美元的汇率出现了大幅贬值。

人民币的处境则比日元要好得多。

吴照银表示,首先当前中国经济虽然增速下行,但仍然处于中高速增长,中国经济在全球经济中的比重还会进一步上升;中国在国际经济分工中的制造业大国地位没有减弱甚至还在增强,中国的贸易顺差没有下降甚至还在扩大。2021年中国贸易顺差达到6769亿美元,创历史新高,今年一季度中国贸易顺差达1629亿美元,同比增长50%。有这样强劲的经济基本面和贸易顺差,人民币没有贬值基础。

其次,虽然中美利差现在出现倒挂,但是美国国债收益率在近期大幅上升以后也只是刚刚超过中国同期的国债收益率,并且随着中国经济二季度企稳回升,中国的国债收益率也会上升,中美利差倒挂不会呈现持续扩大趋势,更不可能出现像美国日本之间超过200BP的利差。

他同时认为,中国的资本市场并没有完全开放,外资进出并不是非常便捷,即使美国利率高于中国利率,只要利差幅度在一定范围内就不会导致外资大幅流出中国。因此即使这种短期的中美利差倒挂会对人民币汇率有一些压力,人民币在短期也会有一些贬值,但贬值幅度非常有限,在国际上仍是强势货币。