王永利:央行外汇储备变化与调控分析

改革创新

央行对外汇储备规模的管控,实际上不必太过注重各货币储备折合美元数的波动,而更应该关注各货币储备本身的变化与总体基本稳定。外界对央行外汇储备余额出现数百亿美元上下波动也大可不必深感惊讶。2025年1-7月,中国央行(中国人民银行)外汇储备(注:在中国,长期以来“央行外汇储备”一直被叫做“国家外汇储备”,这并不准确),余额各月变化情况如下(以下数据均来源于央行披露的统计数据):

表1:2025年央行外汇储备各月增加额(亿美元)

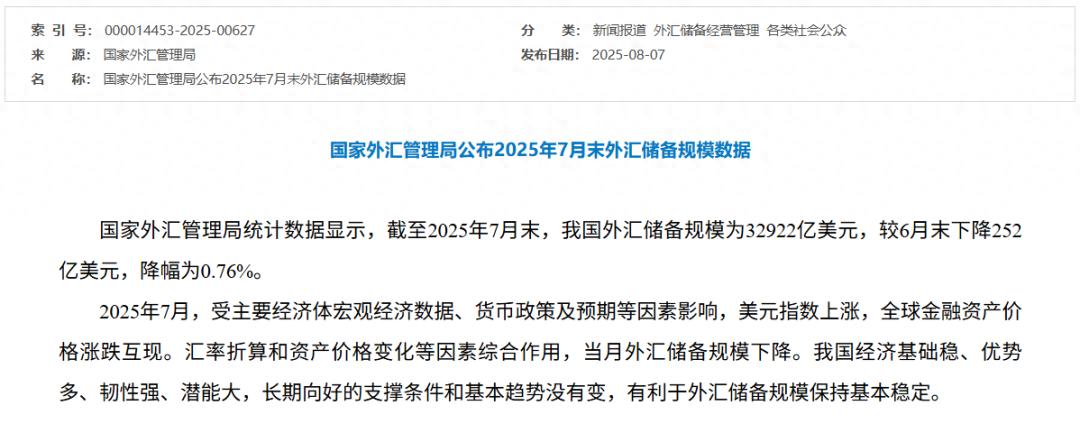

2025年央行外汇储备一直保持增长态势, 6月末达到 33,174亿美元,这是自2016年末以来首次突破3.3万亿美元。1-6月累计增加1,151亿美元。但7月末出现较大规模的负增长,余额为32,992亿美元,比上月末减少252亿美元,其原因何在?

从央行外汇储备更长一段时间的变化看,自2014年6月末达到39,932亿(接近4万亿)美元的历史高峰后,快速收缩至2015年末的33,303亿美元、2016年末的30,105亿美元、2017年1月末的 29,982亿(跌破3万亿)美元。在二年半时间内减少了1万亿美元,对外汇储备和人民币汇率管理带来重大考验,也在市场与社会上引发很大震动。在2016年下半年开始采取措施后,2017年2月末恢复到3万亿美元以上并一直保持至今。

从2017年以来央行外汇储备实际运行轨迹看,央行对外汇储备规模的管控区间,应该已经把3万亿美元作为底线,而把3.3万亿美元作为上线,主体水平线为3.2万亿美元,保持总体规模的基本稳定。

当然,央行外汇储备余额的变化,受到多重因素影响,其中主要有四大因素需要准确把握:

1、央行外汇买卖净额变化。各月外汇买入大于卖出的净额,会增加外汇储备余额。反之,会减少外汇储备余额。央行外汇买卖,主要用于应对人民币汇率出现超预期波动,在公开市场上进行反向对冲。对人民币汇率在预期范围内的波动,央行一般不会进行干预。除此之外,央行还会根据外汇储备余额是否会超出预定范围的判断,做一些小规模的买卖予以反向调节。

由于央行没有公布各币种外汇储备各月外汇买卖净额,其外汇买卖净额总体情况,可以近似地以央行外汇占款余额(央行以人民币买卖外汇净占用的人民币余额)的变化表示。其中,由于央行卖出外汇的价格高于买入同种外汇的价格(存在价差收益),所以,即使同种外汇买入量与卖出量持平,也会出现外汇占款一定程度的收缩(这属于央行基础货币回笼)。

表2:2025年央行外汇占款各月增加数(亿元)和折美元数(亿美元)

从上表数据看,2025年1-7月央行外汇占款各月同比都是下降的,属于净卖出外汇状态,按当月美元对人民币的平均汇率折算成美元,累计减少外汇储备约合578亿美元。

从央行外汇占款更长一段时间的变化看,2014年5月末达到历史高峰292,999亿元后,快速下降至2017年末的214,788亿元,减少了78,211亿元。之后保持稳中下降态势,到2020年末降至211,308亿元,三年累计减少3,480亿元。2021年至2024年3月,央行外汇占款呈现增加态势,达到222,682亿元,比2020年末增加了11,374亿元。2024年4月开始,央行外汇占款再次出现下降态势,至2025年7月末降至215,090亿元,比2024年3月末减少了7592亿元。

2、央行以外汇买卖黄金净额变化。这主要是央行在国际市场上动用外汇储备买入或卖出黄金,增加或减少黄金储备,减少或增加外汇储备,调整国际储备资产结构。这种变化不会影响央行外汇占款。

表3:2025年央行各月新增黄金数(万盎司)和按当月平均价折美元数(亿美元)

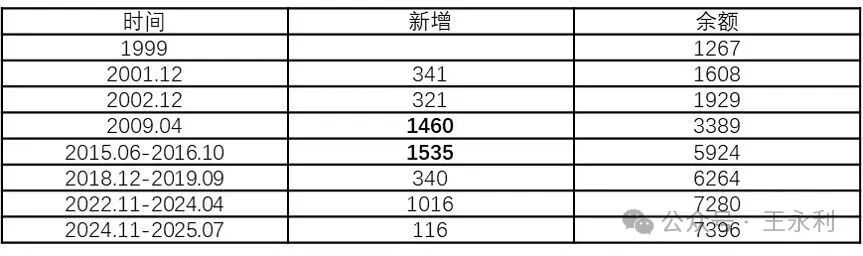

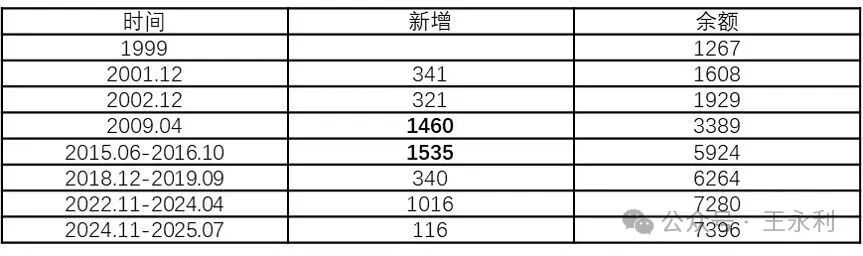

2025年1-7月央行逐月买入黄金,7月末黄金储备达到7396万盎司,累计增加黄金67万盎司,买入成本约合18亿美元,这会相应减少外汇储备余额。

表4:1999年以来央行黄金储备(万盎司)变化情况

受到国际市场黄金供求关系影响,目前央行每月能够购买黄金的规模并不大

3、其他储备货币对美元汇率变化。央行外汇储备,尽管美元占主体,但并非全部都是美元储备,还包括欧元、日元、英镑、港币等外汇储备,但需按每月最后一个交易日各货币对美元收盘价折合美元统一汇总显示,这就存在美元对这些货币汇率变化,会对外汇储备折合美元数产生影响的问题。这主要体现在美元汇率指数(由美元对六种货币的汇率及其权重,即欧元57.6%、日元13.6%、英镑11.9%、加拿大元9.1%、瑞典克朗4.2%、瑞士法郎3.6%,加权平均计算得出)变化上。

表5:2025年各月美元指数(收盘价)

2025年1-6月美元指数呈现下降态势,6月末收盘价比上年底降低了11.21个基点。按照外汇储备3.2万亿美元中,受美元汇率影响的占20%、30%、40%、50%计算,这将使6月末折合美元数比上年末分别增加717亿美元、1076亿美元、1,435亿美元、1794亿美元。

在外汇储备规模维持3万亿美元以上,非美元外汇储备占比又较高情况下,美元对其他储备货币汇率变化就成为影响外汇储备总额变化最重要的因素。美元指数变化也就成为央行调控外汇储备规模最重要的观察指标,需要特别加强对美元指数走势变化的预判。

4、外汇储备资产市场价格变动。这是指,外汇储备中,除保留必要的存款外,央行还会综合考虑流动性、盈利性等因素,更多的持有国债等市场流动性高的资产。这些资产需要按照月末市场最新价格重置价值,因此,储备资产市场价格变动也成为影响央行外汇储备总额的一个重要因素。

但由于央行并未披露外汇储备总额中各类资产各币种的具体规模及其期末价格,外部对这一因素变化的影响规模很难准确判断,还需要根据相关情况进一步分析判断:

2025年1-6月央行外汇储备累计增加1,151亿美元,还原央行购买黄金累计占用约18亿美元,央行外汇占款净减少折合美元累计约578亿美元,三者总计增加1,747亿美元。这应该就属于央行外汇储备中,由于美元汇率降低使其他货币储备折合美元数增加,以及外汇储备资产价格变动二者共同影响的结果。

7月末央行披露外汇储备余额为32,922亿美元,比上月末减少252亿美元,还原央行7月购买黄金占用近2亿美元、外汇占款收缩表明外汇储备减少近100亿美元后,受美元指数变化和储备资产价格变化影响的规模约为150亿美元。

考虑到1-6月美元指数累计下跌11.21个基点,美元指数变化与储备资产价格变化影响外汇储备增加1747亿美元。其中,按受美元指数变化影响的外汇储备占比20%-30%计算,影响外汇储备余额增加717-1076亿美元,则储备资产价格变化影响为增加1030-671美元,平均每月约增加172-112亿美元;在7月末美元指数收盘价比上月末反弹3.2252个基点情况下,美元指数变化与储备资产价格变化影响外汇储备减少150亿美元。其中,按受美元指数变化影响的外汇储备占比20%-30%计算,影响外汇储备余额减少206-309亿美元,则储备资产价格变化的影响约增加56-159亿美元。由此看,受美元指数变化影响的外汇储备按照30%计算(不超过30%)是比较合理的。

据此,如果8月末美元指数从7月末的100.0355下滑至98以内(美元指数8月1日大幅下跌至收盘价98.6906,8月13日收盘价为97.7863),将使外汇储备余额比上月末增加195亿美元以上,可能使余额再次超过3.3万亿美元。由此,8月份央行可能需要在适量购买黄金的同时,继续扩大外汇净卖出,以将外汇储备压缩到3.3万亿美元以内。

综上,在四大影响因素中,央行对买卖外汇或黄金具有很大的自主性,规模比较好控制。储备的币种和资产摆布同样具有主动性,资产价格变动影响也比较好把握。但美元汇率变动影响不仅很大,而且汇率本身的影响因素非常复杂,结果很难准确预测,只按每月最后一个交易日美元收盘价折算,很容易出现外汇储备折美元余额大幅波动。由此,央行对外汇储备规模的管控,实际上不必太过注重各货币储备折合美元数的波动,而更应该关注各货币储备本身的变化与总体基本稳定。外界对央行外汇储备余额出现数百亿美元上下波动也大可不必深感惊讶。

【王永利:长安街读书会成员、中国银行原副行长】