突然之间,“空美元”成了“痛苦交易”

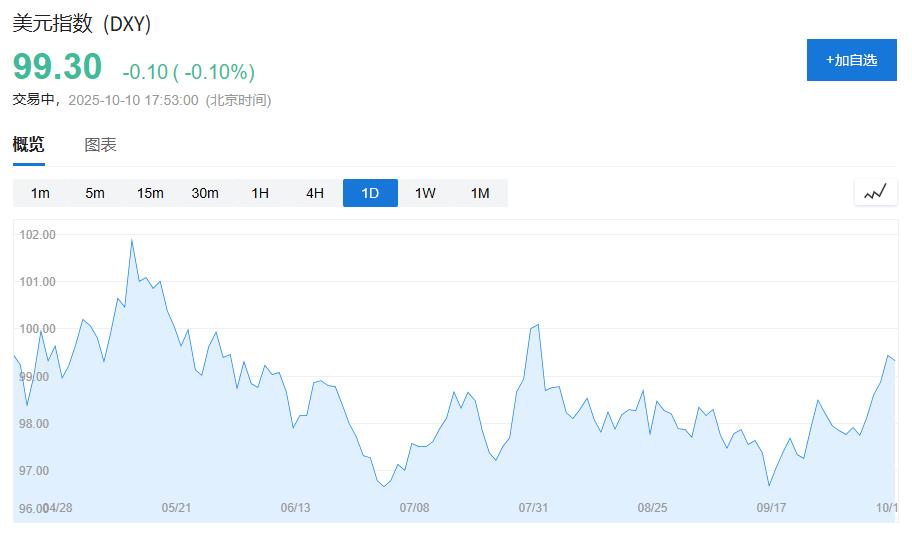

在日交易量达9.6万亿美元的外汇市场,做空美元曾是今年的主导交易策略,但这一押注正开始遭遇挫折。

即使美国政府停摆仍在持续,美元兑大多数主要货币汇率已升至约两个月高位。

10月10日,据报道,亚洲和欧洲交易员表示,对冲基金正在增持期权头寸,押注美元反弹将延续至年底。海外市场动向成为关键驱动因素,欧元和日元本月急剧下跌,同时美联储官员对进一步降息表达谨慎态度,提振了美元吸引力。

分析称,这一趋势持续越久,对那些坚持美元将进一步走低的投资者而言就越痛苦,目前高盛、摩根大通和摩根士丹利等华尔街巨头均位列美元空头阵营。如果美元强势延续,可能对全球经济产生连锁反应,包括增加其他央行放松货币政策的难度、推高大宗商品成本,以及加重以美元计价的外债负担。

此外,美元的快速反弹还可能颠覆今年最受青睐的交易策略,打击第四季度对新兴市场股债的乐观预期,并对美国出口商股价构成压力。

美联储降息预期过于激进

美联储政策路径的不确定性正成为美元走强的核心驱动力。交易员目前预期年底前将有大约两次25个基点的降息,明年还会有更多降息。然而最近包括央行9月会议纪要和政策制定者的表态,表明降息轨迹远非确定。

Columbia Threadneedle的投资组合经理Ed Al-Hussainy代表了改变看法的美元悲观派。他在2024年底美元仍因所谓的”特朗普交易”而上涨时选择做空,但过去一个半月来通过减少新兴市场敞口来调整这一立场。

“我们对美元变得更加积极,市场已经定价了非常激进的一系列降息,但如果没有更多劳动力市场痛苦,很难执行这些降息。”

彭博美元即期指数自年中以来已上涨约2%,此前经历了数十年来最陡峭的上半年跌幅。2025年初,特朗普总统就任后暂缓实施全面关税,美元一度下跌,部分原因是市场认为通胀将足够温和,美联储可以恢复降息。

政府停摆推迟了关键就业数据的发布,尽管据悉劳工统计局已召回员工准备重要通胀报告。分析称,劳动力市场疲软的证据可能重新激活美元空头交易。

海外政治风险重燃美元避险需求

美元早前的跌势因海外市场前景改善而加剧,投资者原本预期资金将流向非美市场。但法国和日本的政治局势打乱了这一叙述。

在日本,高市早苗可能成为日本首相的前景令市场担忧,她的政策被视为会推高通胀和债务驱动的刺激措施,这一情景推动日元跌至2月以来最弱水平。

在法国,总统马克龙的政府仍处于危机之中,这对欧元构成新的压力,欧元已跌至8月以来最低水平。

澳大利亚联邦银行策略师Carol Kong认为,鉴于法国局势和日本更宽松财政货币政策的预期,美元兑这两种货币的反弹可能会持续。

纽约Natalliance Securities副主席Andrew Brenner表示:

“事实是,用我们的老话说,美元相对而言是洗衣篮里最不脏的衬衫。在日元和欧元都承压的情况下,不要指望美元出现重大下跌。”

期权市场显示看涨情绪升温

据巴克莱银行全球货币期权主管Mukund Daga介绍,对冲基金正增持美元兑大部分G10货币的看涨期权交易,押注涨势延续至年底。期权交易员为对冲美元上涨风险支付的成本已超过下跌风险的对冲成本。

存管信托清算公司数据显示,本周每一天,市场对美元看涨结构的需求都超过了看跌结构。一项衡量看涨与看跌押注需求差异的指标显示,交易员对美元的乐观情绪达到4月以来最高水平。

然而,美国商品期货交易委员会最新数据显示,截至9月底,对冲基金、资产管理公司和大宗商品交易顾问仍持有美元空头头寸。

分析指出,尽管头寸规模较年中峰值大幅下降,但如果美元继续升值,仍有相当大的痛苦空间。

星标华尔街见闻,好内容不错过本文不构成个人投资建议,不代表观点,市场有风险,投资需谨慎,请独立判断和决策。