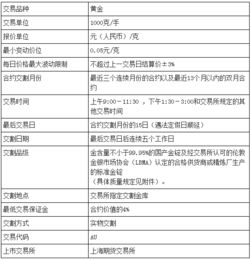

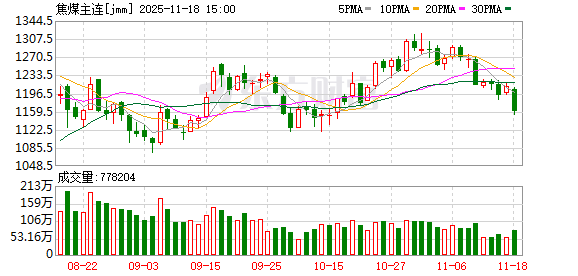

周期 | 焦煤期货突破1050元关键阻力位,新一轮周期起点已至!

回顾焦煤期货历次周期波动,可以发现几个关键规律:

2016年的牛市由供给侧改革引爆,政策强力去产能与需求扩张形成共振。 2020-2022年的上涨则受疫情后全球复苏、供应链扰动和全球流动性宽松多重因素推动。

从周期位置看,信达期货分析指出,当下处于第二库存周期的尾部,2026年才会迎来第三库存周期。库存周期平均时长为40个月,上一轮第二库存周期持续时间33个月,综合来看,本轮第三库存周期最早有望在 2026年二季度来临。

这一判断与当前的经济运行状态相符。当前处于康波周期的萧条期,与2013-2016年类似,但经济弹性比当时更小。这意味着当前焦煤价格的反弹可能只是库存周期反转前的预演,而非真正的大周期起点。

三、供需基本面深度剖析

供应方面,国内生产持续受限。523家矿山开工率下降,原煤日均产量周环比减少0.63万吨。中央安全生产巡查对煤炭产量有明显影响,矿山供应侧出现下滑。

进口市场则形成明显压制。甘其毛都口岸库存已攀升至 329万吨,创下高位,形成持续性供应冲击。蒙煤年底冲量预期强烈,成为供应端宽松的主要因素。

需求端,钢厂铁水产量持续下滑至229.20万吨/日,钢材利润微薄导致检修增加,直接压制了焦煤的刚需。247家钢厂盈利率降至35.93%,环比下降0.43个百分点。

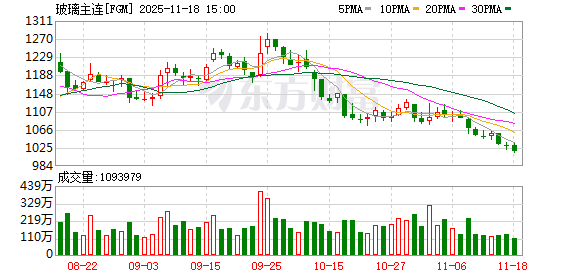

焦炭第二轮提降已全面落地,市场对于后续是否还有第三轮提降存在担忧。产业链负反馈持续,下游采购意愿极弱,现货市场看空情绪浓厚。

四、资金与情绪:市场参与者的真实态度

从资金流向看,12月15日焦煤2605合约上涨44.5点,成交943亿元,持仓减少2394手至49万手。这一数据表明当日上涨主要受空头平仓推动,而非新增多头资金入场。

主力持仓方面,东证期货净多单14715手,且当日加多4530手,而永安期货净空单6811手,减空8907手。这种主力机构分化加大的局面,反映出市场对后市判断存在明显分歧。

从技术面看,焦煤2605合约季K线向下,月K线呈现顶分型,周K线向下,日K线则出现大反弹。这种不同周期技术指标的矛盾,也印证了当前市场正处于方向选择的关键节点。

五、未来推演:2026年焦煤市场情景分析

基于周期规律和当前数据,对2026年焦煤市场有以下推演:

情景一:短期反弹后重回震荡

供应过剩与库存累积的矛盾在春节前难以根本性缓解。尽管价格突破1050元阻力位,但基本面并未发生实质性转变,反弹后可能重回960-1130元的震荡区间。

情景二:政策驱动下的阶段性反弹

中央经济工作会议明确“适度超前开展基础设施投资”,宏观预期有望持续改善。随着冬储需求在12月中旬后逐步显现,焦煤供需格局可能向紧平衡转变,2605合约有望迎来阶段性反弹行情。

情景三:周期反转前的震荡筑底

2026年二季度前后库存周期可能迎来拐点。在当前总量宽松的背景下,焦煤价格可能呈现震荡筑底态势,真正的趋势性机会需等待供需结构的实质性改善。

六、投资策略:不同风险偏好下的选择

对于短线交易者,可关注1080-1108元区间的压力效果。相关分析指出,1080-1086元区间可能存在压力,防守点可参考1108元,支撑位关注1020-1000元附近。口岸通关数据、钢厂库存可用天数和焦化厂开工率等高频指标可作为交易参考。

对于中长期投资者,需要更多关注库存周期位置和宏观经济政策走向。2026年二季度前后库存周期可能迎来拐点,届时可加大配置力度。在总量宽松的背景下, 结构性机会可能大于趋势性机会。

对于产业投资者,逢大幅升水时进行卖出套保可能是不错的选择。当前焦煤期货2601合约已跌至1000元/吨附近,主流现货仓单成本在1100元/吨以上,呈现现货升水状态。这可能为产业客户提供一定的套保机会。

结束语:在矛盾中寻找确定性

回顾12月15日焦煤市场的表现,价格突破1050元阻力位确实引人注目。但从基本面看,供应过剩与库存累积的矛盾在春节前难以根本性缓解。市场的真正矛盾在于“结构性短缺”与“总量宽松”的并存。

在周期视角下,当前可能只是库存周期反转前的预演。投资者应保持战略耐心,在震荡中寻找确定性更高的机会,等待供需结构的实质性改善和库存周期的明确拐点。

2026年的焦煤市场,既面临国内产能调整、进口不确定性等挑战,也蕴含制造业升级、基础设施投资带来的机遇。把握周期节奏,方能在黑色系的波涛汹涌中行稳致远。