夜盘突然跳水 工业品反弹能否持续?机构这样看

涨势火热的工业品期货市场,突然急剧降温。

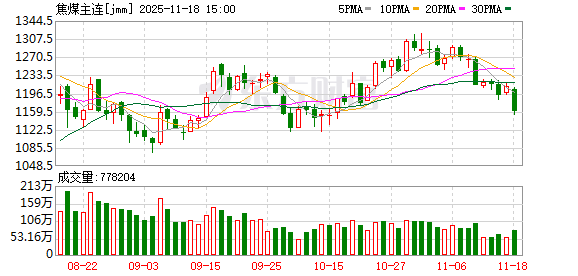

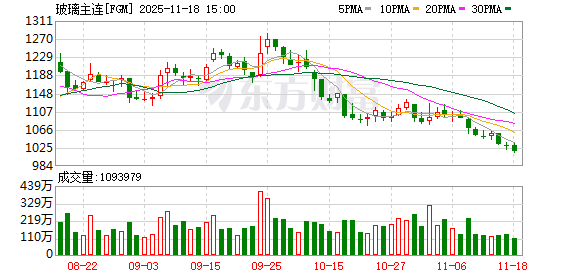

7月25日晚间,国内夜盘市场上多个品种出现大幅跳水,焦煤、焦炭跌幅更是超过7%。分析人士认为,“反内卷”预期带动的工业品集体暴力反弹或告一段落,后期市场将有所分化,要关注需求侧和基本面改善能否接力。

多个品种夜盘跳水

周五晚夜盘交易时段,大部分工业品期货都呈现减仓快速下跌的情况。截至夜盘交易收盘,焦煤、焦炭、玻璃、纯碱这些近期的热门品种,跌幅都超过了6%。持仓量变化方面,焦煤期货市场减仓13万手,减仓幅度达到14%。

经历前期连续快速上涨后,工业品期货市场的调整符合业内预期。即便算上周五晚夜盘的调整,7月以来,焦煤月内涨幅仍然高达36%,玻璃上涨25%;而没有夜盘的多晶硅期货,本月累计涨幅更是已经达到惊人的55%。

近期,交易所出台了一系列风控措施,引导市场从亢奋情绪中回归。7月23日、7月24日,大商所、郑商所相继发布风险提示函,围绕焦煤、玻璃、纯碱等品种,提醒会员单位关注市场动态,加强风险管理,引导市场参与者理性合规交易。7月25日,大商所还对焦煤期货JM2509合约交易限额做出调整。此外,广期所针对多晶硅、工业硅、碳酸锂期货连发五条风控通知。

“反内卷”行情后续如何演绎?

“反内卷”预期及多个行业相关政策的落地,是本轮工业品期货反弹的主因。7月中央财经委第六次会议明确要求“治理低价无序竞争、推动落后产能退出”。高层级会议的明确标志着“反内卷”现实性提高,其中光伏、新能源等是“反内卷”重点领域。市场快速上涨阶段结束后,下一步走向依然牵动人心。

兴业期货投资咨询部张舒绮表示,目前“反内卷”政策尚处于推进初期,工信部在7月18日表示钢铁、有色金属、石化、建材等十大重点行业稳增长工作方案即将出台,将推动重点行业着力调结构、优供给、淘汰落后产能,多个行业陆续发布倡议书等响应政策号召。目前“反内卷”仍主要集中在供给端,因此产能利用率较低、行业利润较低、行业集中度较高、政策导向相对明确的品种,如:多晶硅、煤炭、纯碱、玻璃、尿素、生猪等品种受益将更为显著。但上述品种走势或将出现分化。从长期来看,反内卷行情的推进,关键是需求侧是否能有接力,与供给侧形成共振,使得涨价能顺利由上游传导至下游、终端。

南华期货宏观外汇创新分析师周骥认为,近期工业品市场的整体上涨可归结为“政策预期主导下的供应收缩交易先行、成本传导接力”。具体而言,在“反内卷”政策框架(产能约束+行业自律)作用下,国内PPI持续下行的宏观环境强化了市场对“自上而下”调控加码的预期,促使供应收缩逻辑率先启动并成为价格上行的初始推力;成本传导机制则在此基础形成二次助推,对价格构成递进支撑。也就是说,当前工业品市场的整体上行本质是“反内卷”叙事驱动的困境反转行情,其核心特征体现为宏观预期交易阶段——价格波动主要受政策落地前景与供应调整幅度的前瞻性判断主导,而非单纯依赖当下的供需数据。

“对工业品市场后市走势,我们认为,政策预期仍存在短期惯性,能为市场形成一定支撑,同时关注并警惕需求端复苏节奏的匹配度以及关税谈判进展。站在当下,我们维持”政策预期搭台、现货验证唱戏“的核心判断逻辑:其中,政策细则的落地节奏与执行力度,是决定未来工业品市场行情走势的核心变量。对于存在现货锚约束的商品期货而言,脱离基本面的持续上行难度极大,若后续行情缺乏更多超预期政策支撑,在情绪交易逐渐消散后,或有夯实基本面的需求。此外,终端需求复苏的节奏与实质性改善,是另一关键约束变量。” 周骥指出。

专家提醒切勿盲目追涨

在市场波动加剧的情况下,业内人士提醒投资者要注意风险控制,切勿盲目跟风追涨。

以涨幅最大的多晶硅为例,中信期货有色与新材料组资深研究员郑非凡表示,本轮多晶硅价格快速回升,主要受政策预期与市场情绪驱动。在政策情绪推动下,硅料、硅片、电池片报价同步上调,产业链整体价格重心上移,市场信心增强。后续价格能否持续企稳,关键在于市场成交是否活跃,以及供给侧政策能否及时、有效落地。当前行情可分为两个阶段:短期依赖政策预期与情绪驱动,后续则需观察政策执行与实际成交。若供给侧改革顺利推进,价格有望稳中有升;若政策执行不及预期、成交转弱,则价格或重回供需基本面,面临再次回落风险。在当前市场波动背景下,建议客户密切跟踪政策动向与市场变化,合理控制仓位,谨防盲目追涨或囤货,做好风险对冲与止损准备,灵活调整交易策略,以应对市场的不确定性。

东证衍生品研究院有色高级分析师肖嘉颖也指出,在“限价”之外,多晶硅企业计划通过建立纾困基金完成产能重组。据了解,纾困基金通过 “收储-关停”模式,将行业总产能压缩至200万吨以内,与需求匹配,目标将多晶硅价格拉回6万元/吨左右,修复行业利润。此价格也成为多晶硅行业的中长期目标。因此,多晶硅价格未来进一步上涨的动力或来自于纾困基金的进展,但需要注意此项目并非一朝一夕就可完成,建议市场短期之内理性对待。

张舒绮认为,当前市场由预期和情绪主导,部分品种短期走势也已超出基本面影响,资金博弈明显加剧,商品波动率已明显抬升。投资者应该加强风险控制。首先要有仓位管理与杠杆控制。根据品种风险等级设定差异化仓位,尽量降低高波动品种的资金仓位。其次要合理设置止盈止损机制,及时减仓或者采取对冲策略。再次也要关注交易所规则的变化,避免因规则问题造成的损失。最后建立政策舆情监测系统。