· 概 要·

9月5日,央行公告,自9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的8%下调至6%。这已是今年以来第二次使用外汇存款准备金率工具,上一次是在4月人民币汇率出现较迅速贬值的时候。如何理解本轮人民币贬值的原因?央行操作能起多少效果?

央行加码稳定汇率

与人民币存款准备金率一样,外汇存款准备金率也是用来调节货币派生能力的,只不过调节的是境内外汇的流动性。如果外汇存款准备金率下调,则可以释放商业银行冻结的外汇额度,增加外汇存款派生能力,从而提振结汇需求,缓解人民币贬值压力。反之,央行上调外汇存款准备金率,有助于缓解人民币的升值压力。

对应来看近年来的几次外汇存款准备金率调整。去年 5 月和 12 月时,央行两度上调外汇准备金率(分别从 5% 到 7% 、从 7% 到 9% ),有利于部分减缓当时人民币较快上涨的趋势。而到了今年 4 月,受国内疫情多地散发的影响,经济基本面承压使得人民币汇率出现一轮较快的贬值,由此央行下调外汇准备金率 1 个百分点至 8% ,以对冲人民币贬值压力。

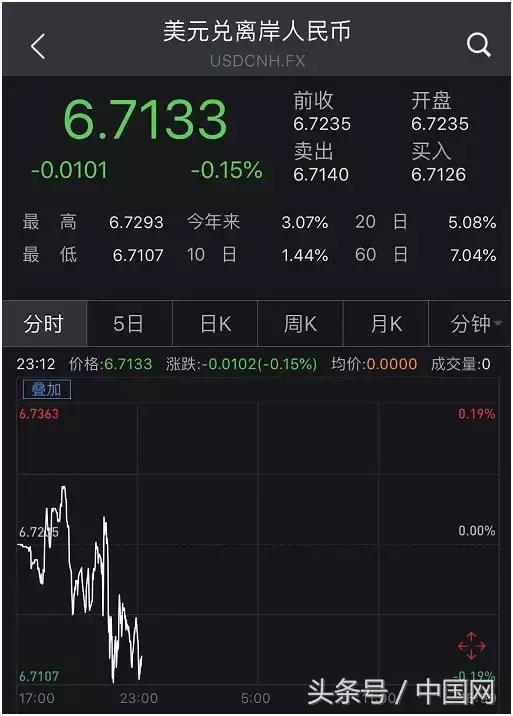

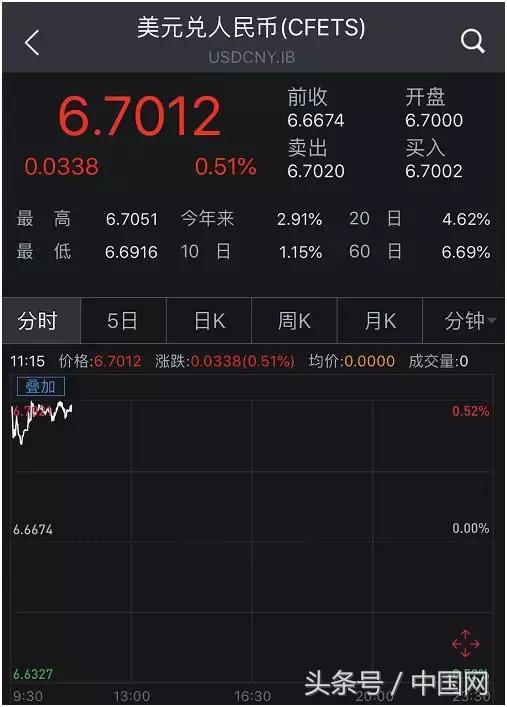

8 月中旬以来,人民币又发生新一轮较快贬值,到 8 月 29 日美元兑人民币汇率已经突破 6.9 ,为 2020 年 9 月以来的新高,两周时间贬值幅度接近 2.8% 。与此同时,金融机构外汇存款余额也出现持续下行, 7 月已经回落至 9537 亿美元,相比 3 月最高时回落了接近 10% 。由此,央行再度动用外汇存款准备金率工具,有助于增加外汇存款派生,减缓人民币贬值的势头。

美元强、出口弱:贬值或延续

准备金率工具效果有多大?首先,从直接影响上来说,截至 2022 年 7 月,我国金融机构外汇存款余额 9537 亿美元,降低准备金率 2 个百分点差不多释放美元流动性 190 亿美元,实际的边际影响是有限的。

不过我们回顾最近的三轮调整,在央行公告或是准备金率调整前后的时间,人民币汇率原本较快升值或贬值的趋势确实出现了不同程度的减缓。我们认为,准备金率工具或有助于稳定市场对汇率的预期,有一定信号意义。本次或也会在短期减缓贬值速度。

但除了情绪层面,主导汇率走势的还是基本面因素。8 月中旬以来这轮较快的贬值,我们认为最主要是美元走强引起的相对贬值。与美元兑人民币走势非常一致,美元指数从 8 月 12 日开始拐头上行,到 19 日来到 108 上方,单周涨幅超过 2.3% ,而期间主要市场货币都出现了不同程度的贬值。另外,国内疫情再度抬头、经济数据偏弱,还有 MLF/ 逆回购降息也都在一定程度上加速了人民币的走弱。

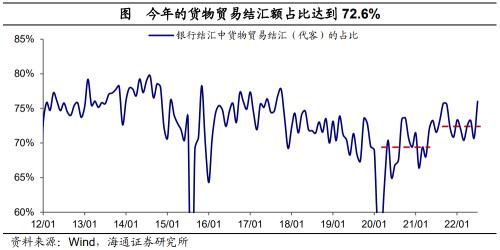

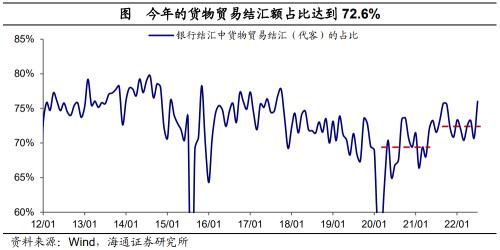

而实际上,在今年以来的美元走强周期中,人民币汇率的相对表现在全球主要货币中排名反而靠前。这离不开我国出口表现的持续偏强。尽管去年基数较高,截至 7 月,今年出口金额累计增速依然有 14.6% 水平。而且在今年银行的整体结汇额中,货物贸易结汇额的占比达到 72.6% ,比 2020 年和 2021 年的同期均值高出 8 个和 2 个百分点。这意味着,货物出口在今年是支撑人民币需求非常重要的因素。

那么往前看,两大主导人民币汇率的因素会如何变化?人民币贬值压力几何?

首先,不能低估美联储治理通胀的决心,美元大概率仍将维持强势。虽然美国当前经济增速略有回落,但不管从失业率还是消费等因素看,美国经济较衰退仍有距离。另一方面,美国高通胀的持续性或依然较强,美联储依然会将通胀治理放在主要位置。在杰克逊霍尔全球央行年会上,美联储也已经明显表达了治理通胀的决心,因此鹰派的加息或将支撑美债利率上行,美元指数也仍将继续上冲。

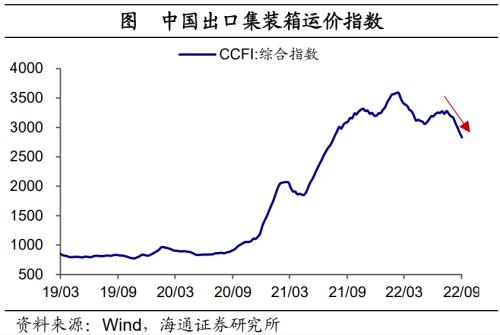

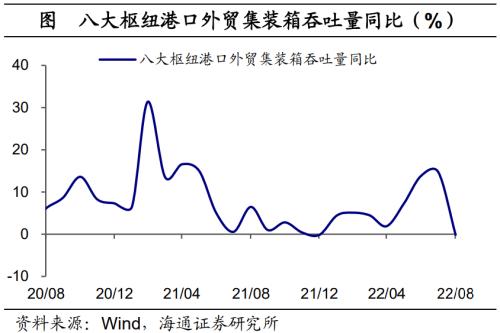

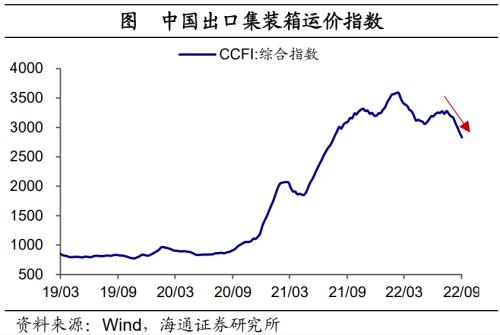

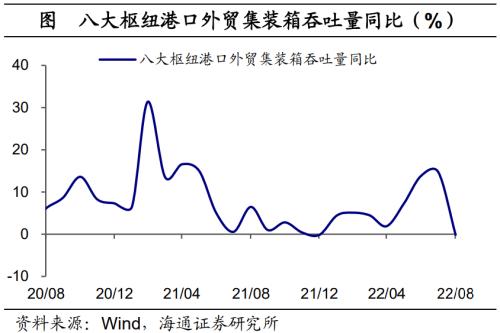

另一方面,接下来出口表现或承压,美元流入趋于减少。一方面,在鹰派加息背景下,海外,尤其是美国的需求仍趋于降温;另一方面,海外供给持续恢复,意味着我国出口份额或难再提升。随着价格效应趋于消退,接下来出口的下行压力很可能持续显现出来。从高频数据看, 8 月不管是出口集装箱运价指数的明显回落,还是八大枢纽港口外贸集装箱吞吐量同比掉入负值区间,可能都预示着 8 月的出口表现将承压,仍需继续跟踪出口趋势性走弱的拐点。

所以从这两个因素看,随着出口进一步回落,贸易顺差收窄,人民币溢价因素将逐步消退,汇率向合理水平靠拢,而美元指数仍将保持强势,人民币汇率仍有贬值压力。不过到明年,美国加息节奏可能放缓,国内政策或进一步加码带动经济回升,预计届时人民币汇率压力可能减小,或许会升值。

贬值会影响货币政策吗?

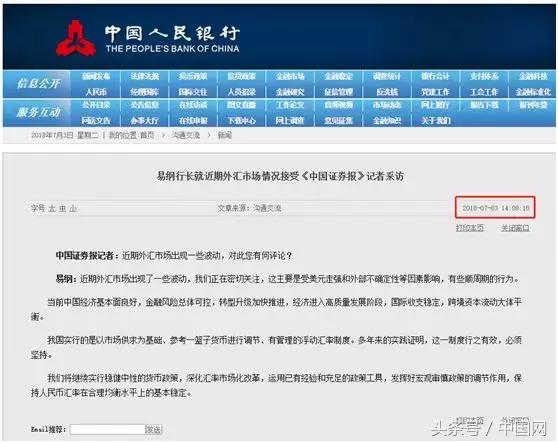

短期来看,货币政策仍将保持宽松。从近年来的几次央行调用汇率工具看,央行通常在人民币单边迅速贬值或单边迅速升值时,出手调控稳定预期,减缓单边趋势。因此,只要人民币汇率贬值速度可控,或在美元兑人民币突破前高之前,央行货币政策都不会受到太大影响。而且央行仍有充足的汇率管理工具箱,包括逆周期因子、外汇风险准备金、资本流动管理等,可以进一步采取措施应对。

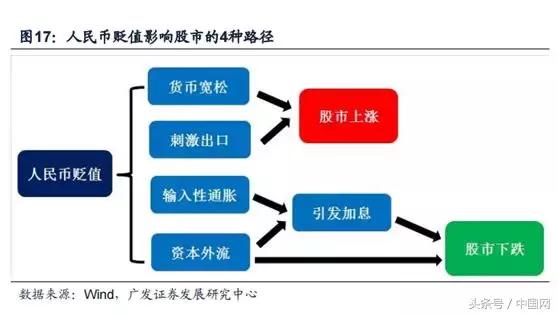

但从中长期看,我国还是面临汇率和利率的选择。要么放弃汇率,任由利率不断降低,像 90 年代初,日本房地产泡沫崩溃后,很快走向零利率;要么放弃利率,来稳定汇率,一般中小型新兴经济体都会这么选择,所以这些经济体的利率都不会太低,否则汇率压力就比较大。我国央行当前的态度已经比较明确,仍要做好内部均衡和外部均衡,内部均衡就是利率,外部均衡就是汇率,因此在汇率压力更大的时候,利率下行就会受到限制。

海通宏观分析框架系列报告(点击链接可查看原文):

长期和短期经济分析——海通宏观分析框架第1讲(海通宏观梁中华团队)

财富分化和资产配置:与“纸币”赛跑——海通宏观分析框架第2讲(海通宏观梁中华团队)

中国宏观经济:如何核算、统计和分析——海通宏观分析框架第3讲(海通宏观梁中华团队)

如何跟踪国内经济:高频指标的构建——海通宏观分析框架第4讲(海通宏观梁中华团队)

PMI:统计、分析和应用——海通宏观分析框架第5讲(海通宏观梁中华团队)

美国经济分析和跟踪-海通宏观分析框架第6讲(海通宏观梁中华团队)

货币:如何创造、如何观测?-海通宏观分析框架第7讲(海通宏观梁中华团队)

其他报告(点击链接可查看原文):

“宏观”研究失灵了?——论几点研究感悟(海通宏观 梁中华)

如何稳经济?(海通宏观梁中华团队)

地方财政:哪里压力更大?(海通宏观梁中华团队)

房地产:需要多少资金?(海通宏观梁中华团队)

与“纸币”的赛跑——海通宏观研究框架(海通宏观 梁中华)

如何解决就业问题:关键是服务业“政策”(海通宏观 梁中华)

日本消化地产泡沫:为何用了10年?(海通宏观 李林芷、梁中华)

汽车消费刺激:作用有多大?(海通宏观 侯欢、梁中华)

多少经济可以恢复?(海通宏观 梁中华)

如何预测社融与信贷?(海通宏观 应镓娴、梁中华)

加息的关键变量:美国通胀怎么走?——美元流动性研究系列五(海通宏观 李俊、梁中华)

告别“高回报”:利率如何走?——利率研究专题二(海通宏观 应镓娴、梁中华)

转机——2022年海通宏观中期观点(海通宏观研究团队)

再谈就业:压力在何处?(海通宏观 侯欢、梁中华)

港币:为何贬值,趋势如何?——美元流动性研究系列四(海通宏观 李俊、梁中华)

全球“滞”与“胀”:加息能停否?(海通宏观 梁中华)

留抵退税:进展如何?(海通宏观 侯欢、梁中华)

法律声明

本公众订阅号(微信号:梁中华宏观研究)为海通证券研究所宏观行业运营的唯一官方订阅号,本订阅号所载内容仅供海通证券的专业投资者参考使用,仅供在新媒体背景下的研究观点交流;普通个人投资者由于缺乏对研究观点或报告的解读能力,使用订阅号相关信息或造成投资损失,请务必取消订阅本订阅号,海通证券不会因任何接收人收到本订阅号内容而视其为客户。

本订阅号不是海通研究报告的发布平台,客户仍需以海通研究所通过研究报告发布平台正式发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本订阅号刊载的信息和内容或者据此进行投资所造成的一切后果或损失,海通证券不承担任何法律责任。

本订阅号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,海通证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。