前三季度涉外收支破11.6万亿美元,外汇韧性凸显人民币稳中有进

据国家外汇管理局10月22日消息,日前,国家外汇管理局公布了2025年9月银行结售汇和银行代客涉外收付款数据。9月,我国银行结售汇延续顺差态势,银行代客涉外收付款基本平衡,外汇市场运行平稳有序。

在分析人士看来,今年前三季度我国涉外收支总规模创下11.6万亿美元历史新高,这一规模扩张对人民币汇率也将形成坚实支撑,后续,重点看好人民币升值趋势。

前三季度涉外收支破新高

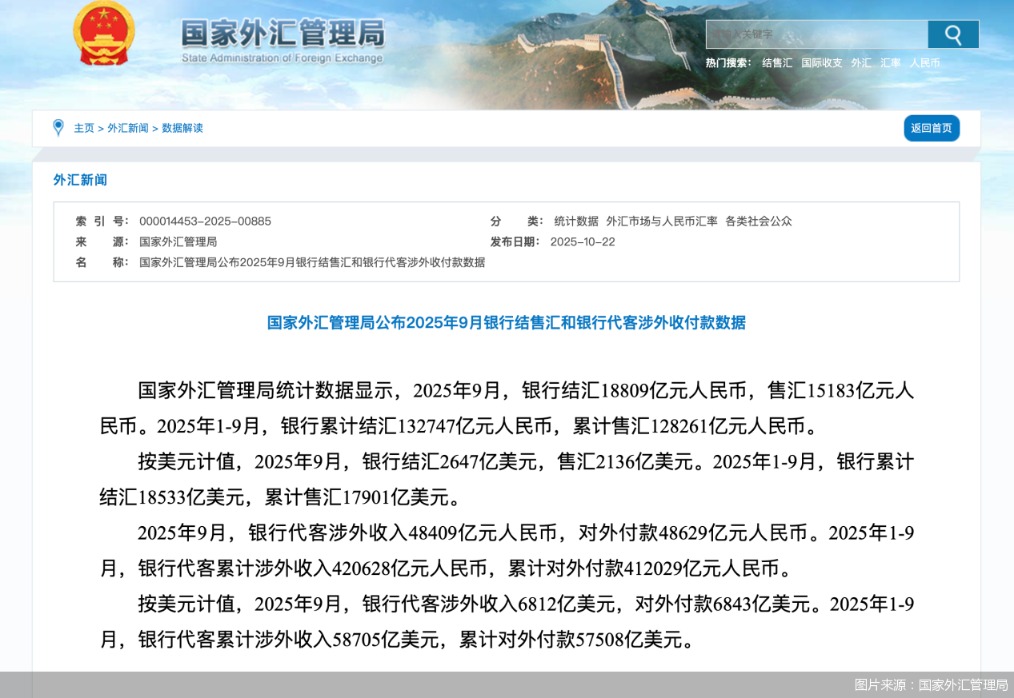

数据显示,2025年9月,银行结汇18809亿元人民币,售汇15183亿元人民币。2025年1—9月,银行累计结汇132747亿元人民币,累计售汇128261亿元人民币。

按美元计值,2025年9月,银行结汇2647亿美元,售汇2136亿美元。2025年1—9月,银行累计结汇18533亿美元,累计售汇17901亿美元。

另外在银行代客涉外收付款方面,2025年9月,银行代客涉外收入48409亿元人民币,对外付款48629亿元人民币。2025年1—9月,银行代客累计涉外收入420628亿元人民币,累计对外付款412029亿元人民币。

按美元计值,2025年9月,银行代客涉外收入6812亿美元,对外付款6843亿美元。2025年1—9月,银行代客累计涉外收入58705亿美元,累计对外付款57508亿美元。

整体来看,9月数据延续了今年以来的良好态势。苏商银行特约研究员武泽伟指出,今年前三季度我国涉外收支总规模创下11.6万亿美元历史新高:首先源于货物贸易的持续韧性,在全球经济波动背景下出口竞争力稳固,带来稳定外汇流入;其次,国内经济温和复苏与资本市场吸引力增强,促使外资配置人民币资产,资本项下收支同步增长;此外,高水平对外开放政策深化,如金融市场互联互通机制优化,也为跨境资金流动提供了制度保障。

外汇市场稳健运行

针对9月银行结售汇和银行代客涉外收付款数据,近日,国家外汇管理局副局长、新闻发言人李斌就2025年9月外汇市场形势,也进行了相关介绍。

李斌指出,9月我国外汇市场平稳运行,主要呈现两个特点。

一方面是跨境资金流动保持活跃、均衡态势。9月企业、个人等非银行部门跨境收入和支出合计为1.37万亿美元,环比增长7%。经常项下和资本项下跨境收支均保持增长态势,显示我国涉外经济稳健发展。受十一假期对跨境收付的季节性影响,9月跨境资金小幅净流出31亿美元,10月以来已转为净流入。分项目看,我国外贸稳步增长,9月货物贸易项下资金净流入保持高位;服务贸易、投资收益等项下跨境资金流动较为平稳。

另一方面是外汇市场供求较为平衡。9月银行代客结汇和售汇环比均明显增长,企业等主体根据自身需求灵活开展外汇买卖。9月结售汇顺差为510亿美元,其中上中旬净结汇较多,下旬结售汇差额趋向均衡。10月以来银行代客结汇和售汇大体相当,外汇市场供求基本平衡。

“今年前三季度我国涉外收支总规模为11.6万亿美元,创历史同期新高。跨境资金净流入1197亿美元,银行结售汇顺差632亿美元,均高于上年同期水平。”李斌称,总地来看,面对复杂多变的外部环境,今年以来我国外汇市场稳健运行,市场预期平稳,供求基本平衡,外汇市场保持着较强的韧性和活力。

重点看好人民币升值趋势

针对前三季度涉外收支破新高,武泽伟认为,这一规模扩张对人民币汇率形成坚实支撑:一方面,外汇供应增加缓解了贬值压力,助力汇率在合理均衡水平保持稳定;另一方面,收支结构的多元化和均衡性增强了汇率抗风险能力,中长期为人民币币值稳中偏强奠定基础。

结合年内人民币汇率中间价表现来看,回顾2025年一季度,人民币中间价整体围绕7.17上下波动;进入二季度后,人民币中间价一度贬值至7.21关口下方,年内最低贬值至7.2133。在触及贬值低点后,人民币中间价开始波动升值,突破多个关口后来到7.10附近。

近日,中国人民银行国际司(港澳台办公室)负责人在接受《金融时报》采访时指出,近年来,人民币国际地位稳步提升,有助于推动国际货币体系朝着更加多元、均衡和公平的方向改革,增强全球金融体系的稳定性和韧性。

中国人民银行认真落实“十四五”规划要求,稳慎推进人民币国际化。如果拉长一点周期来看,人民币国际地位稳步提升是近20年来国际货币体系变革中的一个重要特征。特别是2022年5月,国际货币基金组织完成人民币加入特别提款权(SDR)货币篮子后的首次审查,决定将人民币在SDR货币篮子中的权重由10.92%上调至12.28%,仍保持第三位,位列美元、欧元后,成为人民币国际化的又一里程碑。2022年SDR审查期内,人民币在国际货币基金组织衡量货币国际化程度的各项指标上均有所提升。

展望后续,武泽伟称,重点看好人民币升值趋势,主要基于两大方面原因:在经济基本面,中国经济持续回暖,内需复苏和产业升级提供坚实支撑,增长潜力增强人民币资产吸引力;在货币政策方面,美联储迅速降息导致中美利差收窄,减少了资本外流压力,并吸引外资流入,从而推动汇率上行。他建议,市场主体应坚持风险中性原则,理性看待人民币汇率的自然波动,灵活运用远期、期权等工具管理汇率风险。

中信证券首席经济学家明明指出,短期来看,人民币汇率有望震荡偏强,并逐步回归“三价合一”。随着年底的临近,若人民币汇率能维持偏强震荡,预计相关结汇需求有望继续支撑人民币汇率,但当前国内基本面对于汇率而言更多起到托底作用,权益市场迎来外资流入但债券市场面临一定流出压力,预计人民币汇率破7仍需要更多催化。