刷屏的中行原油宝遭遇了什么?上海原油期货会重蹈覆辙吗?投资者该咋办?

4月22日,“中国银行”冲上热搜,表面上看,是中行发布公告称,原油宝将暂停(美油、英油)新开仓交易。实际上,是中行推出的原油宝产品严重亏损,让部分投资者遭受重创!不仅本金没了,还可能要倒贴……

中行原油宝到底遭遇了什么?中行又是如何回应经济日报记者的?上海原油期货会重蹈覆辙吗?带着这些关键问题,跟随我们一起来复盘,看看此次事情的来龙去脉——

从3月份原油跌破20美元/桶起,原油抄底大军就以各种姿势开始抄底了,包括工行、中行等银行开发的跟踪国际原油期货走势的纸原油。

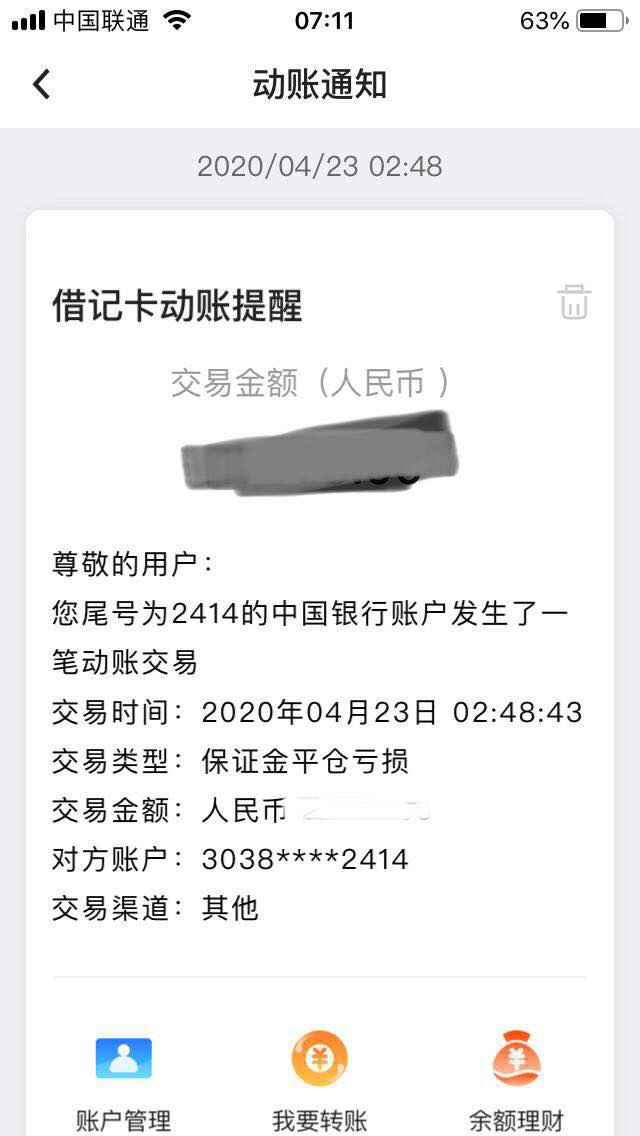

然而,缺乏风险意识的原油抄底大军遭遇了屠杀。其中中国银行推出原油宝产品,更是因为被投资者指没有及时移仓引发巨大争议。通过原油宝抄底原油的投资者,面临着不仅仅将亏掉本金,还可能由于遭遇穿仓,将倒欠银行一大笔钱。

4月20日,美国WTI 原油期货合约(4月21日到期、5月交割)价格暴跌55.90美元/桶,至-37.63美元/桶,跌幅高达306%。这对国际石油市场具有两个标志性意义:

一是创美国油价单日波动历史纪录;

二是美国期货价格首次跌至负值价位。

“负油价”背后的逻辑很好理解,就是原油期货市场实物交割制度在临近交割和特定市场条件下出现的极端事件,形象地说,就是锅碗瓢盆能装油的地方都装满了,而油井里的油还在不停地往外冒。临近交割日,期货市场如果不平仓,就必须收到实物原油,但是你储存原油的成本更高,所以必须卖,不要钱都卖不掉,就再加钱卖,就是负油价。

那为啥不能把油井关掉?因为有些油井实在是没法关的,关了再启成本太高。

中行原油宝遭遇到了这只“黑天鹅”。

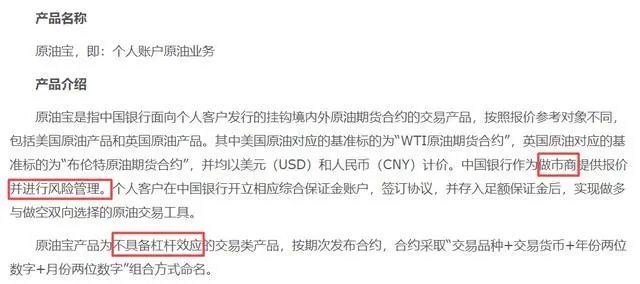

据中国银行官网显示,原油宝是指中国银行面向个人客户发行的挂钩境内外原油期货合约的交易产品,按照报价参考对象不同,包括美国原油产品和英国原油产品。其中,美国原油对应的基准标的为“WTI原油期货合约”,英国原油对应的基准标的为“布伦特原油期货合约”,并均以美元(USD)和人民币(CNY)计价。

中国银行作为做市商提供报价并进行风险管理,个人客户在中国银行开立相应综合保证金账户,签订协议,并存入足额保证金后,实现做多与做空双向选择的原油交易工具。与已有的期货产品,以及此前被集中清理的原油现货等产品相比,原油宝本身不具备杠杆属性。对此,中国银行亦特别强调,“原油宝采用保证金交易形式,暂不提供杠杆,可以进行多空操作。”

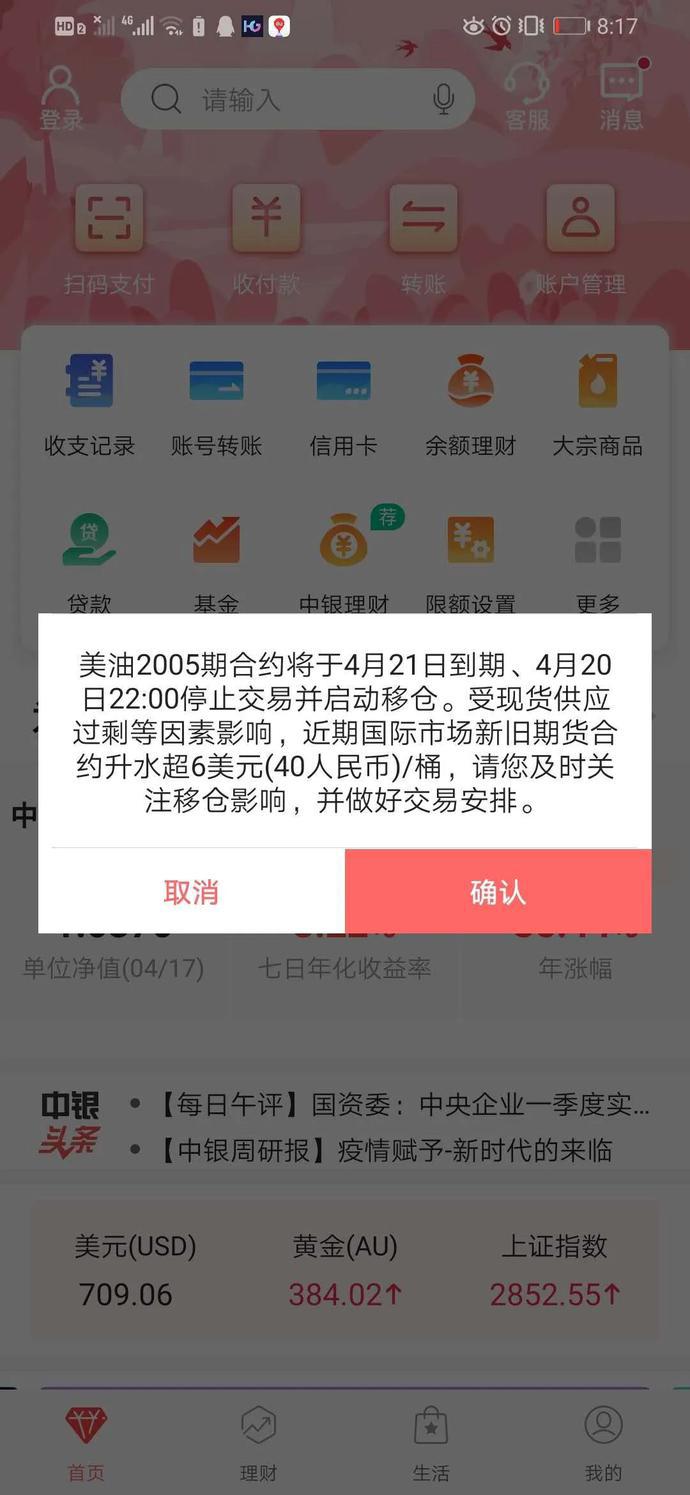

目前,有投资者指出,中行原油宝没有像其他机构投资者一样提前调仓,而是拖到交割日倒数第二天才换,有一部分没有来得及换月的,只能在最后时刻平仓,造成重大损失。对此经济日报记者第一时间去函采访核实,中行表示,对于原油宝产品,市场价格不为负值时,多头头寸不会触发强制平仓。对于已确定进入移仓或到期轧差处理的,将按结算价为客户完成到期处理,不再盯市、强平。

专家指出,美国的原油期货制度和我国的原油期货制度设计不同。美国是买方负责找库,而当下储库难觅而且储存价格比原油现货还贵出一大截。4月21日,美国东部时间14时30分(北京时间22日凌晨2时30分),WTI5月合约交易到期结束,进入交割阶段。美国WTI期货采用在俄克拉荷马州库欣做实物交割。在交易日之后交割月期间,期货合约多头持仓者有义务租赁库欣库容,在指定具体油阀接油。如果多头持仓者不想交割,为避免在库欣库存高位的情况下无处储油,则须在最后交易日结束前,以买家能接受的价格卖出持仓的头寸。

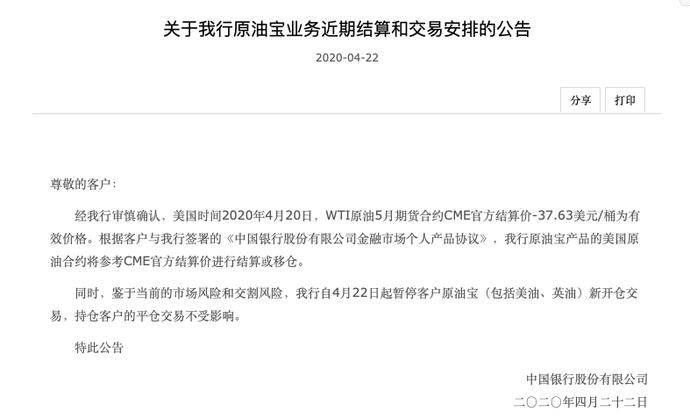

因此,正是库存高位和实物交割困难等石油供需形势、市场流动性紧张及各种市场交易行为导致了油价暴跌。同时,期货合约临近到期交易规则和交割条件,加剧了油价暴跌的幅度,乃至穿透零值,深度跌入油价负值区间。中国银行等账户原油不能进行实物交割,4月20日换月移仓,出现了被逼平仓的行为,或产生重大损失。4月21日,中国银行发出公告,暂停交易原油宝产品美国原油合约,与芝商所确认结算价格的有效性和相关结算安排。

相信各位看官看到这里,不由得为中行原油宝的客户捏把汗了。那么上海原油期货会不会出现这种情况?答案是:并不会。

据了解,我国原油期货的制度设计和美国不同。上海原油期货是卖方进库,生成仓单,买方买仓单。因此,目前,对上海原油期货而言,一个重要工作是交割库扩容,以满足买卖双方对实物交割的要求。自4月以来,上海期货交易所子公司上海国际能源交易中心稳步有序地扩充原油期货指定交割仓库库容,已经完成扩容205万立方米,下一步还将继续。

4月21日上海国际能源交易中心发布《关于做好市场风险控制工作的通知》称,近日,国际形势复杂多变,影响市场运行的不确定性因素较多,请各有关单位做好风险防范工作,理性投资,维护市场平稳运行。有关人士表示,这个风险提示倒不是针对原油宝的,主要是负油价的冲击比较大,提示投资者理性投资。

究竟谁之过?——

有业内专家向经济日报记者表示,“从目前情况来看,中国银行在信息披露上可能是不够到位的。比如,原油宝这款理财产品的交易规则、有何风险、极端波动的情况等或许没有对投资者讲清楚。这在风险提示上是不到位的。”

中国人民大学法学院教授刘俊海表示,对于中行原油宝事件,需要判断银行在管理该产品的过程中,是否尽到了专业理性的投资管理人应当履行的审慎管理的受托义务。因为在此之前,就有国内银行将类似产品的合约移仓了,中行为何“慢了一拍”,因此需要查看相关合约对双方当事人的权利义务与责任等事宜是如何规定的。若中国银行不存在管理人的过错,就无须对投资者损失担责;若存在过错,就应根据过错之大小承担相应损失。因此,破解争议的关键在于合同的约定内容以及合同履行的法律事实。

与此同时,新网银行首席研究员董希淼强调,“投资者要尽量在自己相对熟悉的领域进行投资,商品期货的投资者要掌握专业的投资知识,了解投资产品的价格变动规律。”他表示,绝大多数个人投资者,不具备专业的投资知识和能力,不建议贸然进入商品期货领域进行投资。个人投资者投资原油期货,基本的前提是要对期货市场、交易规则、风险敞口等有所了解。投资者不仅要熟悉期货合约的特点,交易规模,掌握期货交易规则,熟悉影响期货价格的因素,还要对石油的政策属性、投机属性等方面有较多的认识和理解。

“期货是双向交易,不仅可以做多也可以做空。部分银行原油期货投资,采用保证金模式,原始资金的波动风险较大,可能出现交易亏损大于保证金等情况,更适合具有相关的交易经验、具备较强的风险承受能力的专业人士。投资者应该充分认识其中的风险,在相关条件具备的情况下谨慎参与。”董希淼说。