(本文由公众号越声投顾(yslcw927)整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

关于集合竞价的概念,这里就不赘述了。大家只要知道,这个股市的“一日之计”灰常重要就是了。这也是为什么集合竞价时给出的股票更为精准的原因。个股早间开盘的盘口动态,显示了主力或散户经过盘后长时间的冷静思考后,在次日早盘盘面的具体体现。

【集合竞价技巧】

1.9:15—-9:20

这五分钟开放式集合竞价可以委托买进和卖出的单子,你看到的匹配成交量可能是虚假的,因这5分钟是可以撤单,很多主力在 9:30左右撤单,当你买进时,你不撤单,他可撤出,然后他卖给你,因此你一定要把撤单键放在手上。

2.9:20—9:25

这五分钟开放式集合竞价可以输委托买进和卖出的单子,但不能撤单,有的投资者认为他己撤单就完事了,事实上这五分钟撤单是无效的。这五分钟你看到的委托是 真实的,因此要抢涨停板的,一定要看准这五分钟,但你不知道这五分钟哪些股票要涨停板,利用按61和63能看到。

3.9:25—9:30

这五分钟不叫集合竞价时间,电脑这五分钟可接收买和卖委托,也可接收撤单,这五分钟电脑不处理,如果你进的委托价格估计能成交,那么你的撤单是排在后面来 不及的,对于高手而言,这五分钟换股票一定要利用,比如你集合竞价卖出股票后,资金在9:25就可利用,你可在9:26买进另一只股票。

集合竞价期间不同的表现有不同的含义

这是今天的重中之重,建议大家仔细阅读噢,这里老柯还是结合具体图例来讲,详细说说,集合竞价期间不同的表现有什么不同的含义。

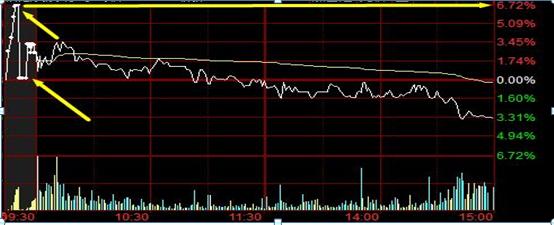

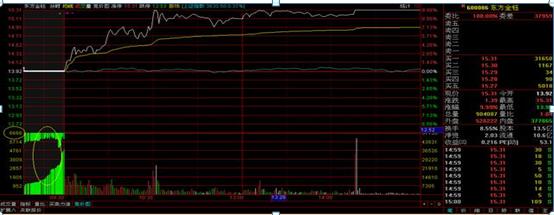

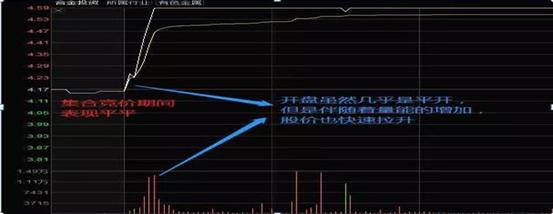

①9:15-9:20出现快速拉升

如下图所示,大家先看图中红色箭头所指位置,在9:18-9:19这一分钟里,出现了快速拉升股价的情况,但很快在9:19-9:20这一分钟里,股价快速回调。

如果在9:20之前出现这样的情况,很可能是主力在试盘,试盘是什么意思呢,就是主力通过拉升股价,来判断这只股里跟风筹码多不多,有没有其他的主力,其他主力是多头还是空头等信息,然后再来决定自己的下一步操作。

集合竞价的试盘只可能在9:20之前出现,因为9:20之后是不允许撤单的。

再来看上面这个图,该股主力集合竞价期间试盘,但开盘后也很小心,为了避免更多的跟风盘关注这只股票,采取了低开开盘,但盘中出现了三次拉升股价,其实已经在告诉我们,该股确实有主力坐庄,像这样的股票我们可以多关注一下。

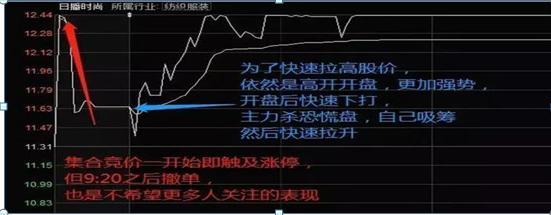

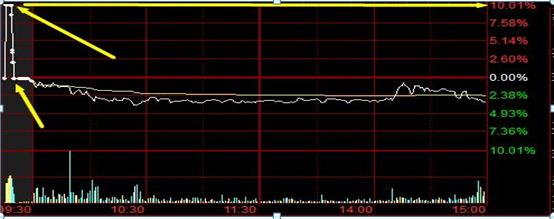

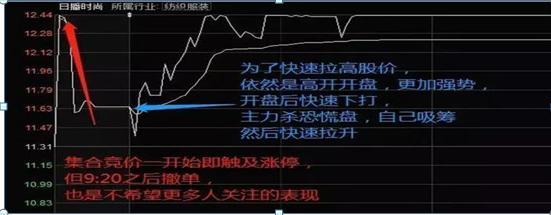

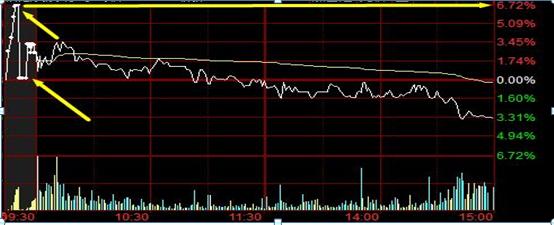

②触及涨停,后又打开。

如下图所示,该股在集合竞价开始后,快速拉起股价,冲击涨停,但主力也是不想让更多人关注,所以在9:20之后快速撤单。

触及涨停又被打下来,很容易让人联想到空头力量非常强,但是这只股的开盘依然是高开,暴露了主力想拉高股价的意图。

大家看图中蓝色箭头所示,该股在9:30高开后,有个快速下打,但很快又被拉了上来,说明这里的下打只是想吓唬一下散户,让一些意志不坚定的投资者交出筹码,然后主力自己吸筹,提高控盘度。

像这种集合竞价期间触及涨停的个股,我觉得非常值得关注,盘中封涨停的概率会非常大,只要不是一字涨停,就有上车机会。

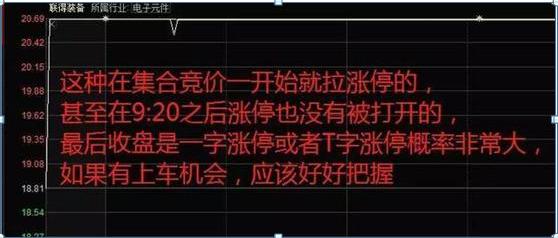

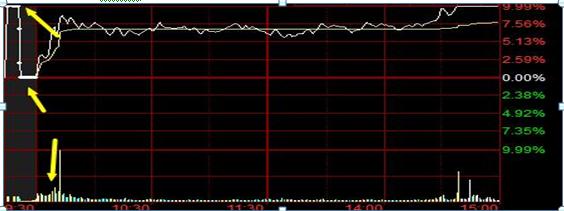

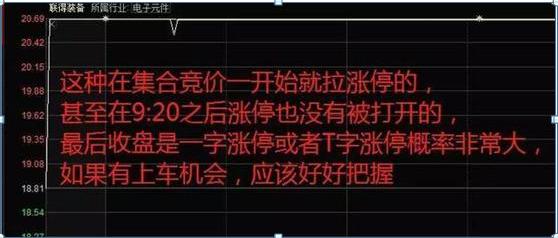

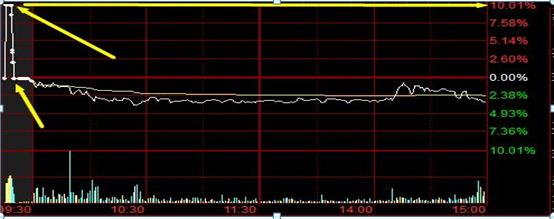

③一直是涨停。

这种个股,比上面所讲的那种“触及涨停,后又打开”的个股更强势,最后出现一字涨停或者T字涨停的概率非常大。

如下图所示,该股在集合竞价一开始就直接拉高封涨停,背后一定是主力大资金在操控, 甚至在9:20之后,涨停也没有打开,说明主力做多意愿非常强烈,这样的个股, 盘中封涨停的概率也会非常大。

一般情况下,这样的个股,主力是不会给上车机会的,但如果有机会,大家要好好把握。

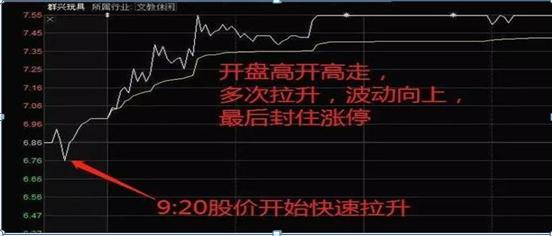

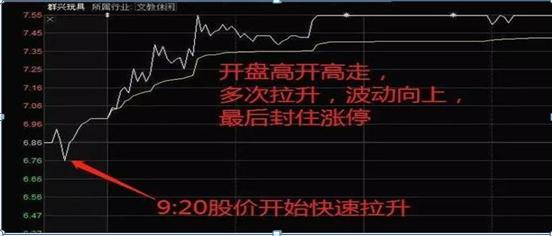

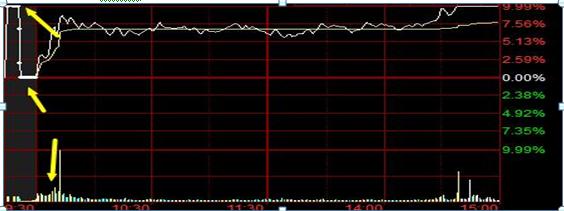

④9:20之后出现拉升。

如下图所示,该股在9:20之前股价还是快速向下走的,9:20之后快速拉了上来,直至9:30正式开盘后,股价依然继续攀升。

9:20之后的挂单一般我们默认是比较靠谱的,因为9:20之后只能挂单,不能撤单,所以9:20之后股价的走势对投资者来说,对预判个股当天的主力资金情况有更多的参考价值。

如果9:20之后股价才开始上涨的,可以看看这只股票开盘后是否继续拉升,如果是,就说明主力做多意愿是强烈的,同时视主力情况来预判股价能走多高,好的话收获涨停是没问题。

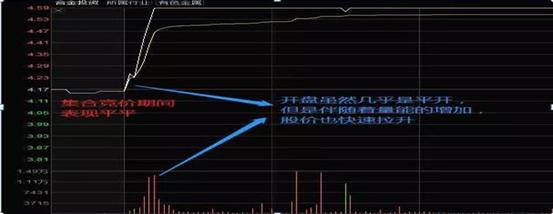

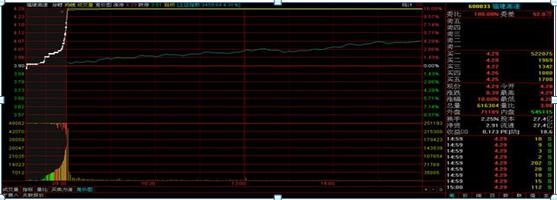

⑤集合竞价表现平平,开盘后能在均价线支撑下多次反弹。

如下图所示,该股在集合竞价期间的表现并不是很出色,走势几乎是平的,但开盘后,依然是高开高走。

盘中股价多次回调,但都在均价线的支撑下走出反弹,说明这条线的支撑非常强,从买点角度看,每次回调至均价线都是个适合低吸的好位置。

该股全天上涨稳定,直至尾盘才拉涨停,说明该股的主力也不想让跟风盘关注到,这样的个股比较低调,一般不会吸引到很多投资者关注,但涨势会相对平稳,在不声不响中,偷偷地上涨。

⑥集合竞价表现低调,开盘后在量能支持下快速拉升。

如下图所示,该股跟⑤中所展示的那只股一样,集合竞价期间的表现都不出色,该股开盘几乎是平开,这样低调表现的个股,关注者会更少,有利于主力快速拉升股价。

大家看图,开盘平开后,股价快速拉升,几分钟内就封住了涨停,注意量能也是快速增加的,不过这种股很难被发现,上车机会不多,但很值得关注。

如果盘中打开涨停,而你又犹豫自己是否应该关注这只股的话,可以看看打开涨停时量能表现如何,如果放量,那么继续涨停概率会大大增加,值得关注。

集合竞价上发现主力诱惑手法

很多人会观察到集合竞价时候的经常看到涨停或者跌停的情况,为何会出现这些情况?其实这些都是因为背后有人进行大单委托导致的,如果你有较大的资金,可以进行委托到涨停板上,只要超过了所有上方卖出的单子,集合竞价自然就是涨停板上面的价格显示出现,但是一旦你撤了单子,那么将回归到原本该有的位置上了。以下用多案例进行分析集合竞价的情况。

第一案例:

我们能够看到,在集合竞价前5分钟,价格显示是涨停的,之后5分钟之前的几秒,瞬间回到下方的位置,为何?因为那时候是禁止撤单了, 如果在这之前你没有撤单,那么你的单子将进入集合成交阶段。主力往往在9:15至9:20之间进行虚假买卖大单,导致价格大幅变动。第一个案子就是典型的诱多,在集合竞价的时候显示是涨停板,让投资者兴奋,认为今天你有可能涨停,之后再大量委托卖出,那么多数投资者成为了接盘侠,股价一蹶不振。

第二个案例:

用了同样的手法,只是集合竞价的时候是涨幅价格不断上涨,诱导投资者认为很多人抢入该股,非常看好该股,之后在9点20分前撤掉单子,进行诱多的行为,随后股价一蹶不振。

第三个案例:

和之前的案例一模一样,但是注意的是,该股并没有什么交易量,从9点20分之后的集合竞价上看,并没有成交较多的单子,这里证明没人愿意交易。这里可能是单纯的诱导行为,主力的筹码也无法进行抛出,因为没有大量的接盘,证明本次集合竞价的诱导是失败的。

第四个案例:

我们能够发现,并不是所有的诱导都是骗人的,不然也没人利用这样的诱导了,通常这样的情况如果出现了拉涨停,后面才能再用这样的情况进行诱导之后进行抛压。如何分辨?看看本次集合竞价的情况,开盘没有低开,而是迅速拉升,并且放量拉升比集合竞价的量能还要大很多!这是个非常要注意的一点。这样的情况往往后市是拉涨停的节奏。

第五个案例:

看了那么多诱多的情况,看个诱空的情况,主力大幅抛压该股,证明不看好该股,但是开盘后价格维稳,这个是证明了主力在不断吸筹,看之前的案例都是震荡下跌幅度较大的,但是这只个股下跌幅度不足2%,证明有较强的支撑,午盘后更是放量突破均线继续上涨,断定为诱空行为,可以进行买入,尾盘放量拉涨停!

最容易涨停的三种集合竞价价格轨迹

集合竞价是主力活动的序幕,一支票如果是有计划的涨停,一定先从集合竞价就开始表演,这儿能充分体现主力的做盘意图,我们不看盘一定不能错过这10分钟的宝贵时间。

总结我多年对集合竞价的研究,得出以下三种集合竞价的最容易涨停。

第一种:缓慢上攻型

1、整个集合竞价期间,撮合价格逐步加高,最好最后一两分钟有突破拉高,最后成交价最好过1%不超过4%。

2、9:20之后成交量逐渐缓慢放大,且红柱子为主,最好每个柱子间没有空隙,也就是我在群里讲课时说的密集成交。成交量时时在放大。

3、最好9:20分前,临时有巨单挂过涨停板(跌停板也可以加分)。

4、该类型要求前期不能有大涨,K线形态处在相对底部的横盘阶段。股票处于相对低位。

5、该类型要求最好是个股行为,不要受消息面影响,不然容易是假象。这样成功概率低。

6、最好个股在暖慢的上升通道,前几天有过异动。

狙击方式:及时参与集合竞价,由于这种竞价是暖慢上攻型,所以它的开盘价一般会比之前的都要高一些,我们参与的时候一定要9:24就要下单,迟了怕传不到交易所的主机,这样就没办法成交。

如果太早下单,怕有变故,例如最后一两分钟,价格轨迹突后向下打压了,这个就不符合要求了。

所以在时间的把握上要精准一些。

实例一: 600033 福建高速2015年11月04日。

600033 福建高速

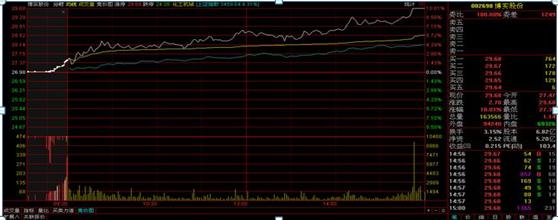

实例二: 002698 博实股份2015年11月04日。

002698 博实股份

第二种:急剧下坠型

1、9:20之前高开,以涨停价持续到9:20之后。申报单没有撤单。

2、9:20之后买单不减少(注意这点很重要),卖单逐渐增加,最后几分钟卖单超过买单,价格缓慢下降。

注意是缓慢下降,不是向下跳空急降,这一点也非常重要哦。

3、可能最后几分钟价格下降严重,也许从10个点9个点开始缓慢下降到5个点6个点,最后急掉到1 2个点,都算可以接受范围。但必需是红盘高开,如果转绿盘就要小心了,不符合条件了。

4、该类型要求,最后几分钟价格可以下降很多,但是最后分钟的卖单量,要缓慢增加,如果突然加太多,就要扣分。

5、该类型要求,开始买单要大,越大越好,而且不能撤单(说明主力高位挂单是真的,真心想做多)。

6、该类型要求,开始的买单价格要高,一定要是涨停价开始,并且会延续到9:20之后。

7、该类型要求,不是因为消息而,个股行为,如果板块行动就很容易失败。不可以是前期暴涨股,前期无量板最佳。

狙击方式:激进的可以在9.24分左右挂单买入,因为9.30分以后也许主力就直接拉板了。

稳健的朋友,可以等9.30分以后观察10几分钟,看到资金不大额流出,价格稳定有支撑,就可以逢低买入。

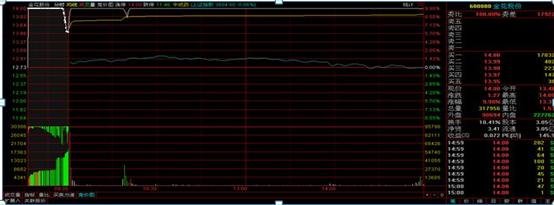

实例一: 600080 金花股份2015年11月17日

600080 金花股份

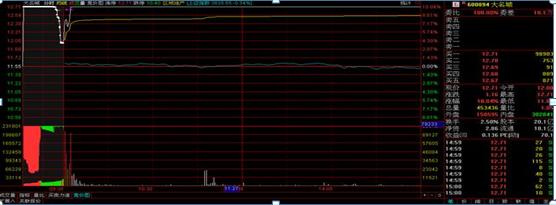

实例二: 600094 大铭城2015年11月26日

600094 大铭城

第三种:无量一字型

1、9.20分后,撮合价格稳定不动,价格轨迹成一条直线,可以小幅高开的,也可以是昨日收盘价。

2、要求成交量缓慢增加,不能变动太大。

3、要求红柱子多,绿柱子少,成交量时时变化。

4、最好撮合价格上,买入数量比卖出数量大许多,最好是1.5倍以上。

5、该类型要求,个股上升通道,无暴涨暴跌,最好有利好消息(切记该点要求和前两种情况要求截然相反)。

6、9:20之前有涨停或跌停价格出现,可以加分。

7、这一字型主要指的是9:20之后的价格运行轨迹。

狙击方式:可以等9:30以后,成交价格,不低于开盘价,稳步上攻时买入。

可以追涨,如果开盘往下杀跌,没有快速反弹到开盘价之上,都不能介入,这个模式不能先入为主,要多关注盘面。

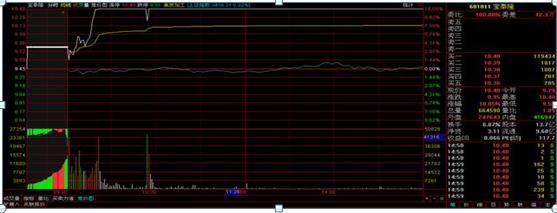

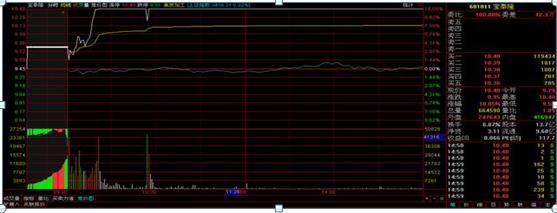

实例一: 601011 宝泰隆2015年12月01日

601011 宝泰隆

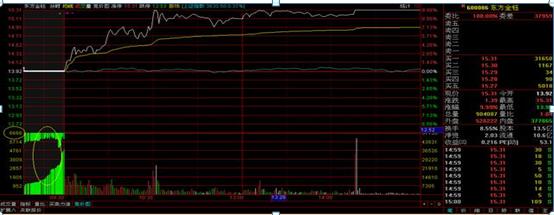

实例二: 600086 东方金钰2015年11月20日

操作注意事项:

1、集合竞价买入法,容易追高,注意追高风险。

2、集合竞价买入法,容易失败,大家一定要注意每个选股的要求的细节,最好等到有完美图形出现时再出手。

3、集合竞价买入法,一旦成功,就是涨停,后期也许还有拉高或涨停

4、集合竞价买入法,最好能事前留有仓位,不能满仓干,这样被套后非常被动

下面介绍下犹太人炒股赚钱的5条铁则

一:发现和抓住无人感知但有潜力的行业和产品,当然质量、功能是第一位的

有潜力,代表未来;质量好,赢得信赖;功能强,深得人心。但发现并抓住这样的行业或产品不是一件容易的事情,而且即便抓住机会之后,能否做好做强做久也是难题。大家习惯于认为火爆时髦的、快速发展的行业机会多,人人跟风,最终很可能陷入烂竞争,就拿光伏行业来说,前些年很多人认为是支“潜力股”,于是蜂拥而上,以至于如今泛滥成灾,“双反”收场。好不容易找到有潜力的行业(产品),比如太阳能热水器,但真正能做好的也寥寥无几,根源在于质量、标准把控理念及体系的缺失或者不健全。

二:分析、研究,想想哪类人会更感兴趣。(第一批吃螃蟹)

记住,总有5%-10%的人只买最独特、绝不买从众的产品,这与价格和功能是否完善无关。要专注于这类人,他们是你的贵人。事实上这是一个测客需和选客群的定位过程,一旦你选定了这一部分客户,你必然要舍弃另外95%的人群,“有舍才有得”。如果你这些人也想做,那部分人又不愿放弃,到头来两方都服务不好,费了两倍的心血,换来“竹篮打水一场空”的结局。

三:客户买最喜欢、最相信的,而不是最便宜的。(只有分不清好坏时才买最便宜的)

第一步,建立信任;第二步,展示最好的,剩下让他自己选择。不是一上来就急切推荐最便宜的、也不是推荐别人都推荐的东西,而是展示最好的、顾客最喜欢的东西。犹太人的生意之所以这样,是因为他们琢磨透了人心。我曾经到国外的钻石店,最好、最漂亮的钻石一定展示在最显眼的地方,并且营业员只“科普”“不推荐”,他们会介绍这一款哪个公主婚礼时佩戴、那一款哪个王妃最爱等等,在自信从容的讲解中,很多顾客愈发觉得物超所值。而国内的某些业务员急于想卖出产品,费尽心思推荐便宜的款式反而有失自信淡定,甚至让人反感。

四:一定要在同一个客户身上做尽可能多笔生意。

因为客户找可信的商家和产品更不易,他们更愿意、更习惯买同一个商家(品牌),尤其是在当前形势下。所以要将生意做一辈子并延续到他的下一代。

现如今几乎没有一个行业是安全的,为谋取暴利很多商家丧失了道德底线。在这种背景下,让客户找到一个靠得住的产品和商家更是难上加难!那些饱受劣祸困扰的社会精英,正苦于寻找不到正直的商界良心,甚至没办法舍近求远,宁可出国买洋货也不愿再受假劣之害。这群人都是有购买力和判断力的人,如果我们专注于这类客户,解决他们的担忧,满足他们的需求,我相信他们会喜出望外甚至一辈子都认定你,重复消费也就理所当然。

五:不花钱、少花钱,借别人的地方或机会,在帮他赚钱的同时赚他客户的钱。

借场营销是利用别人的场地宣传营销你的产品,目前已是比较流行的一种方式,并不稀奇。为什么别人会心甘情愿地借给你场地、帮你赚钱?肯定是你在销售自己产品的同时也为他带来利益,换句话说就是他帮你赚钱的同时也是在帮自己。比如汽车4S店里摆满了重新定义家庭野营的太阳能手提微厨房,高档别墅售楼处免费提供太阳能美食,这样你卖产品的同时也帮他们拉拢人气,你们会形成异业联盟,从而达成双赢、甚至多赢。