2014至2015年,A股市场曾因大量杠杆资金涌入,掀起一场“杠杆牛”。彼时场外配资杠杆比例飙升至1:11,场内外配资规模合计超7万亿,占当时A股总流通市值近10%,上证指数更是攀上5178点高位。然而,杠杆退潮后股市迅速回调,那场剧烈波动成为市场深刻记忆。

如今,距离“杠杆牛”已过去十年之久,当前A股杠杆水平究竟如何?是否呈现出全新态势?是许多股民关心的问题。

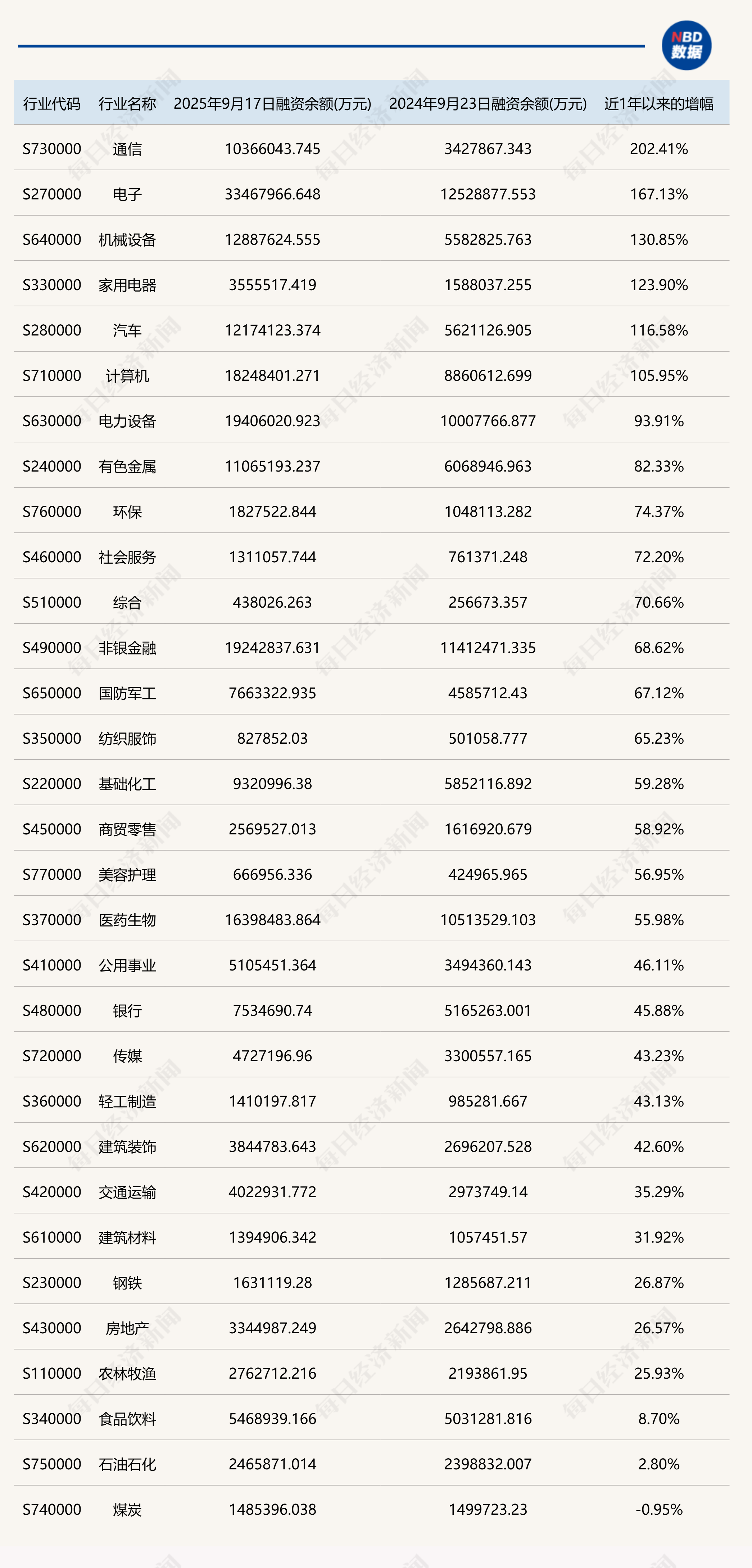

财联社记者对场内外杠杆水平进行了多维度调研和数据梳理。从场内杠杆来看,尽管8月11日以来融资余额已连续9个交易日突破,显示杠杆资金交易活跃,但三大核心指标均表明场内杠杆整体稳健、风险可控。

场外杠杆则呈现规模显著萎缩、监管趋严的整体态势,却也隐现结构性变化。纯粹场外配资因属违法已较为少见,但近期场外期权咨询量与业务量有所上升,部分风险偏好高的投资者通过私募基金等机构通道咨询看涨结构产品,“香草”结构尤为热门。

同时,信贷资金入市违规苗头显现,超十家银行密集发文禁止信用卡资金炒股并升级风控,不过数据测算显示信贷资金入市实际规模有限;从委托贷款、信托贷款数据及A股成交额与融资余额增长偏离度、配资关键词搜索指数等间接指标来看,当前场外杠杆活跃程度整体偏低,场外杠杆处于安全区间。

一、场内杠杆稳健,风险处于可控区间

自8月11日以来,A股融资余额已连续9个交易日突破,杠杆资金交易活跃度可见一斑。但从整体数据来看,当前A股场内杠杆水平保持稳健,风险可控,这主要通过三大核心指标得以体现。

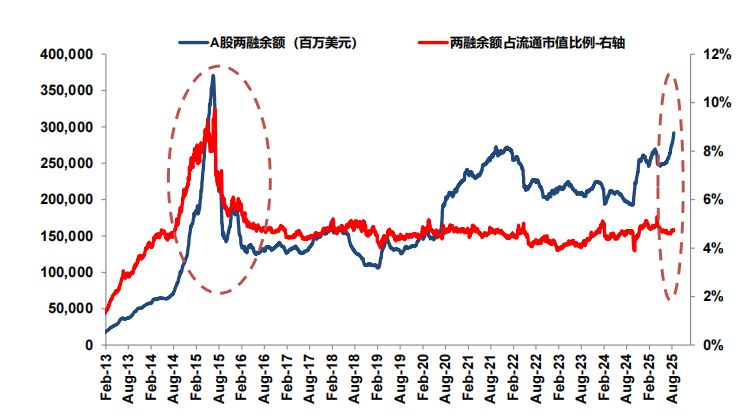

首先,融资余额占流通市值比远低于历史峰值。回顾2014年以来的历史数据,该比例最高曾达到4.72%,最低为1.74%。而今年7月份以来,这一数据始终维持在2.23%至2.35%之间,不仅远低于历史最高点,还处于相对合理的区间范围内。这一比例市场并未出现过度杠杆化的情况,市场整体的杠杆风险相对较低。

其次,融资买入额占A股成交额比重处于历史中枢水平。从过往表现来看,这一比重多数时间维持在6%-9%,在阶段性行情较为火爆时会突破9%甚至10%。但从更长的时间维度观察,历史最高值曾达到19.26%,而当前数值仍远低于这一峰值,且处于历史中枢水平。这意味着,尽管当前杠杆资金交易活跃,但尚未达到过度投机的程度,市场的交易结构相对健康。

最后,市场平均维持担保比例维持在高位。维持担保比例是衡量杠杆资金安全性的关键指标,通常警戒线设定为140%。当维持担保比例低于140%时,券商一般会及时提醒投资者关注风险,并可能采取限制部分交易等措施。截至8月21日,市场平均维持担保比例为286.80%,且7月以来这一数据一直稳定在270%以上并且呈上升趋势,处于较为安全的水平。

二、场外杠杆规模显著萎缩,近期有增长态势

相较于场内杠杆的透明可控,场外杠杆因具有非标准化、非公开化、缺乏统一监管等特征,真实规模难以通过官方数据精准衡量。但通过业内人士采访、市场现象观察及相关替代数据分析,当前场外杠杆整体呈现规模萎缩、监管趋严的态势。

现象一:场外期权咨询量、业务量上升

业内人士透露,目前纯粹的场外配资行为较为少见,且场外配资已属于不合法甚至违法的行为。不过,近期有部分投资者开始主动咨询场外期权产品,而在此之前,这类咨询需求相对较少,这在一定程度上表明,部分风险偏好较高、愿意加杠杆的投资者开始出现。

场外期权作为常见的场外加杠杆方式,杠杆率极高,但个人投资者参与此类产品本身并不合规,且整体规模较小。场外期权主要分为指数场外期权和个股场外期权,从参与门槛来看,个人投资者无法直接参与交易,需通过认购私募基金或信托计划等机构通道间接参与,且必须满足合格投资者标准;机构投资者则可以以法人主体或产品户参与。

市场上,一些私募基金或投资公司会通过场外期权、收益互换等衍生品为客户提供杠杆服务。投资者与这类机构签订场外协议,约定以一定保证金撬动标的资产的收益权。例如,投资者通过场外期权支付少量权利金,就能获得标的股票的上涨收益,类似杠杆做多,而亏损则以权利金为限。

记者从部分私募机构了解到,近期咨询场外期权的客户确实有所增多,想要建仓场外期权结构的客户也有明显增加,且几乎都对看涨结构感兴趣,其中“香草”结构最为火爆。

有相关私募人员表示:“几万元期权费就可以买入市值百万的股票的潜在收益,即便亏损也只是亏损期权费,这对许多风险偏好高的投资者非常具有吸引力。”同时,多家券商自营衍生品相关人士也透露,近期“生意明显好了”,业务量显著增长,尤其是看涨期权。

然而,场外期权市场的合规风险与兑付问题始终是制约规模扩大的重要因素。尤其是在去年10月之后,深圳地区曾出现多起场外期权爆雷事件,导致兑付困难。鉴于此,监管部门进一步加强了对不合规场外期权业务的打击力度,使得这一领域的规模占比可能不升反降。有券商人士表示,此前一两年,经常会有相关公司或业务员前来宣传场外期权业务甚至寻求合作,但今年这类接触明显减少,从市场实际感受来看,场外期权业务规模已出现萎缩。

现象二:信贷资金入市违规苗头显现,但实际规模有限

信贷资金入市也是常见的场外杠杆形式。目前尚无官方确切数据表明7、8月有大规模信贷资金流入股市,但从多方面迹象可以对这两个月信贷资金进入股市的情况进行推测。

从金融数据来看,7月新增社融1.16万亿,同比多增3893亿元,社融存量同比增速回升至9.0%。其中,股票融资同比多增274亿元,已连续5个月实现同比多增。7月金融机构口径人民币贷款减少500亿元,较去年同期多减3100亿元。7月份非银存款新增2.14万亿,同比多增1.39万亿。

有分析人士认为,在股市向好、成交量提升的背景下,资金入市趋势明显,这其中不排除有部分信贷资金通过多种渠道流入股市。

8月以来,超十家银行密集发布公告,明确禁止信用卡资金用于炒股、虚拟币等投资领域,并进一步升级贷前审核与贷后监控手段。银行的这一系列举措,从侧面反映出在股市活跃的当下,确实存在信贷资金试图违规流入股市的现象。

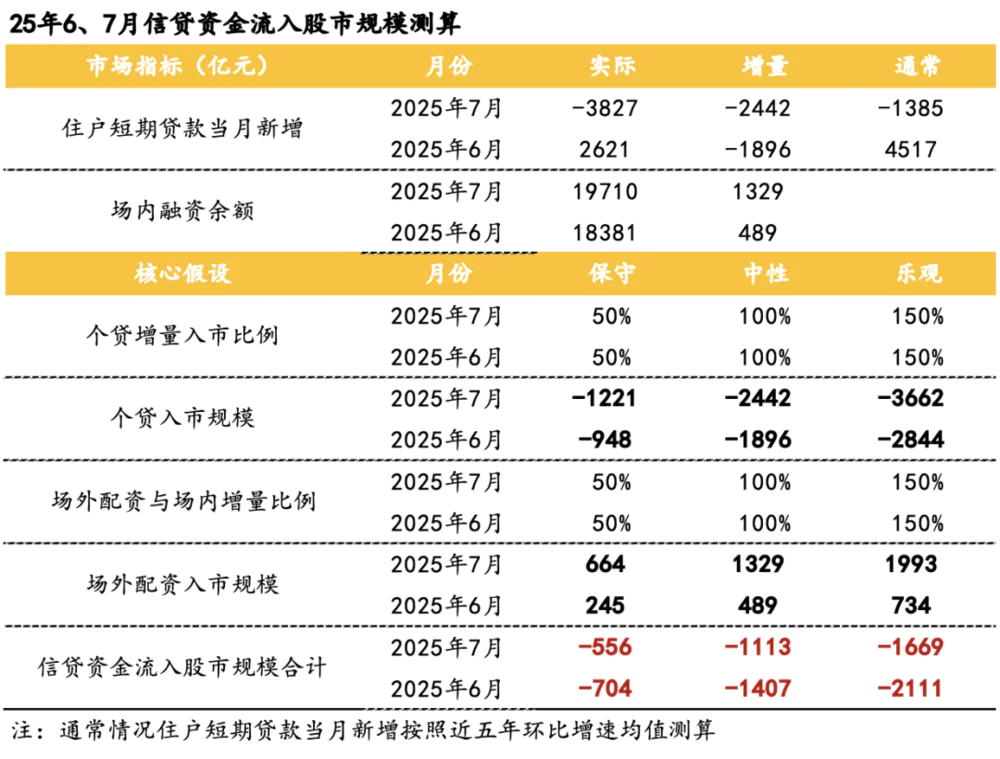

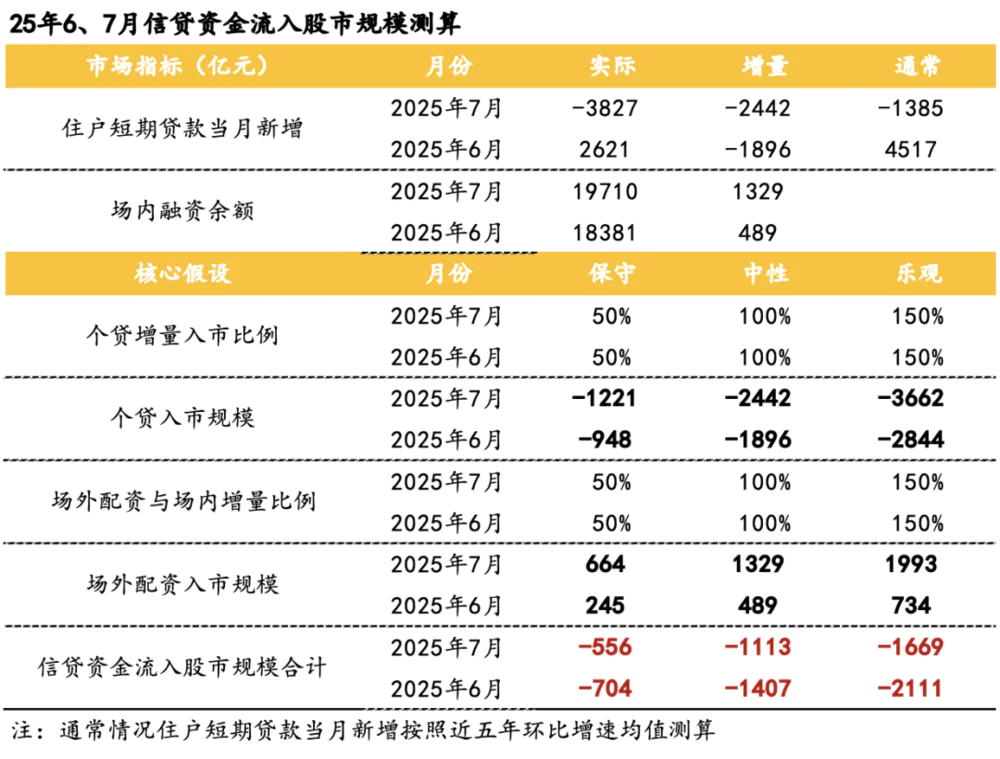

不过,从具体数据测算来看,信贷资金入市的实际规模非常有限。住户短期贷款是银行或其他金融机构向个人或家庭提供的一年以内(含一年)的贷款,今年7月住户短期贷款环比减少3827亿元。若按照住户短期贷款新增规模测算,2025年6月和7月个贷入市规模为负值,这一数据表明,通过个人贷款渠道进入股市的资金几乎不存在。

此外,今年7月底场内融资规模增加1329亿元,若按照场内增量与场外配资2:1的比例测算,7月场外配资入市规模约为664亿;若按1:1比例测算,规模约为1329亿。但实际上,场外配资面临着法律风险、监管打击、资金渠道受限等多种阻碍,实际比例远低于上述测算的假设比例,这意味着7月实际场外配资入市规模可能远低于664亿。

现象三:场外杠杆活跃程度整体偏低

由于场外杠杆资金缺乏官方直接统计口径,无法通过单一或一组明确的“官方经济数据”精准衡量场外杠杆规模和水平,但可以通过间接指标、替代数据及市场信号,从不同维度“观测”其活跃程度或潜在规模。

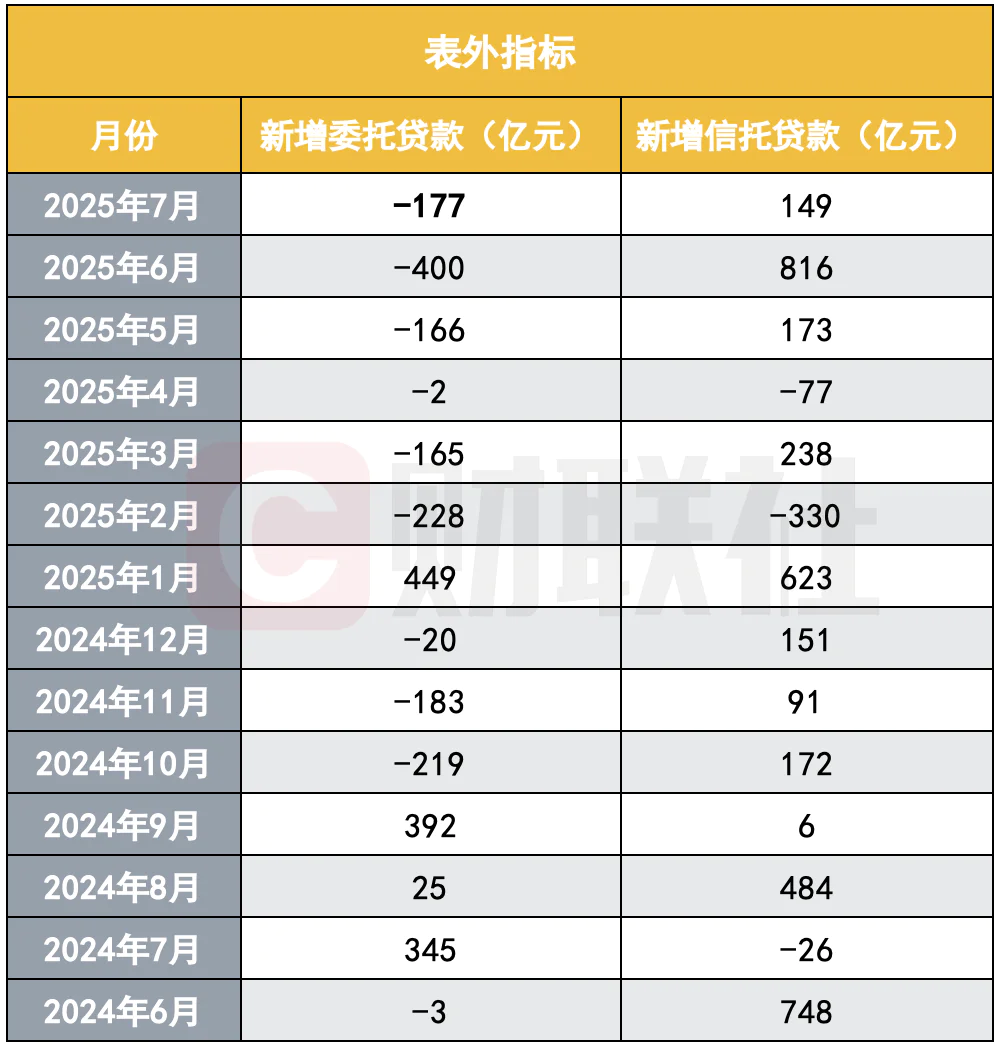

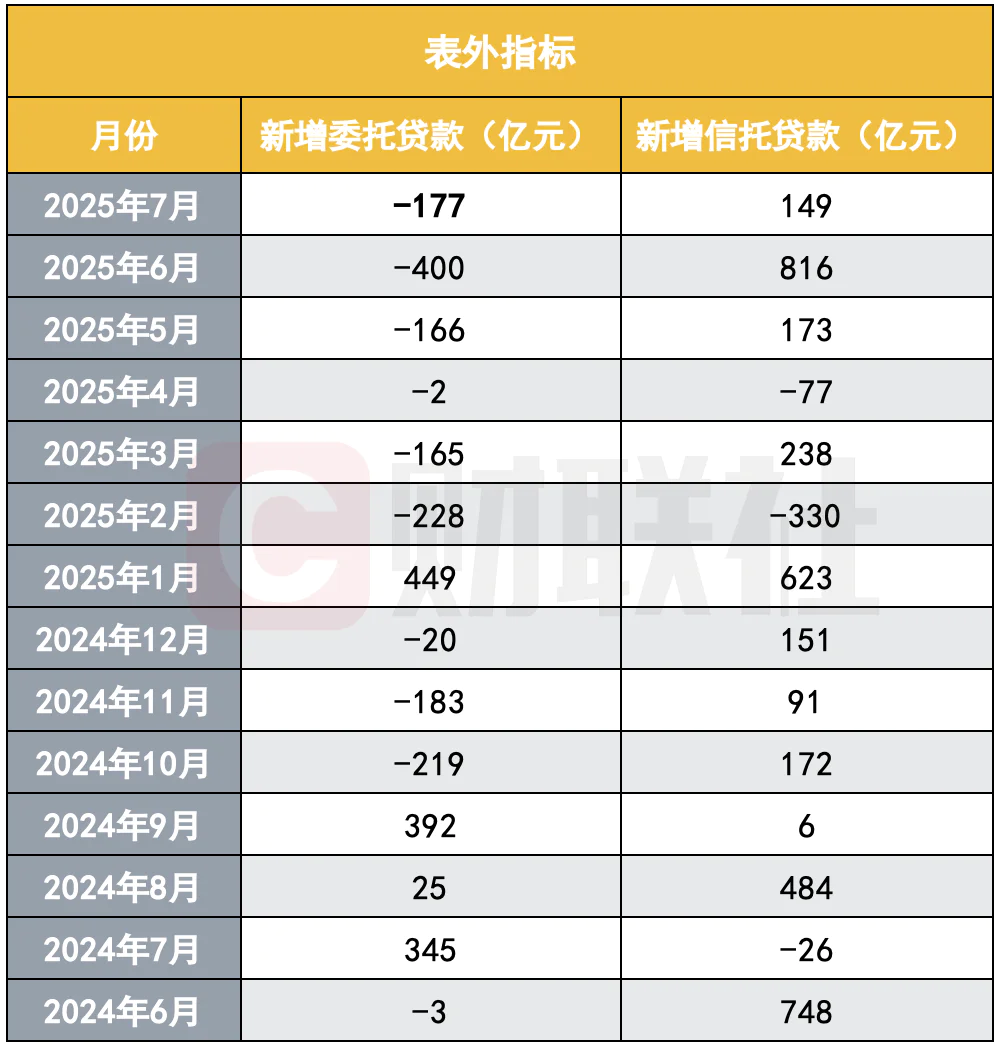

从资金流向相关指标来看,场外杠杆常通过信托、委托贷款等“表外通道”运作,如结构化信托配资。若这类通道业务规模快速增长,可能意味着场外杠杆资金增加。从相关数据来看,2025年6月、7月新增委托贷款数据均为负增长,分别为-400亿元和-177亿元;而新增信托贷款为正值,6月为816亿元,7月为149亿元,这表明结构化信托配资可能有所增加,但结合委托贷款的负增长及整体市场环境,规模增长较为有限。

从市场行为指标来看,场外杠杆资金最终会流向股票市场,因此可通过资产市场的异常行为或交易数据,间接判断场外杠杆的参与程度。

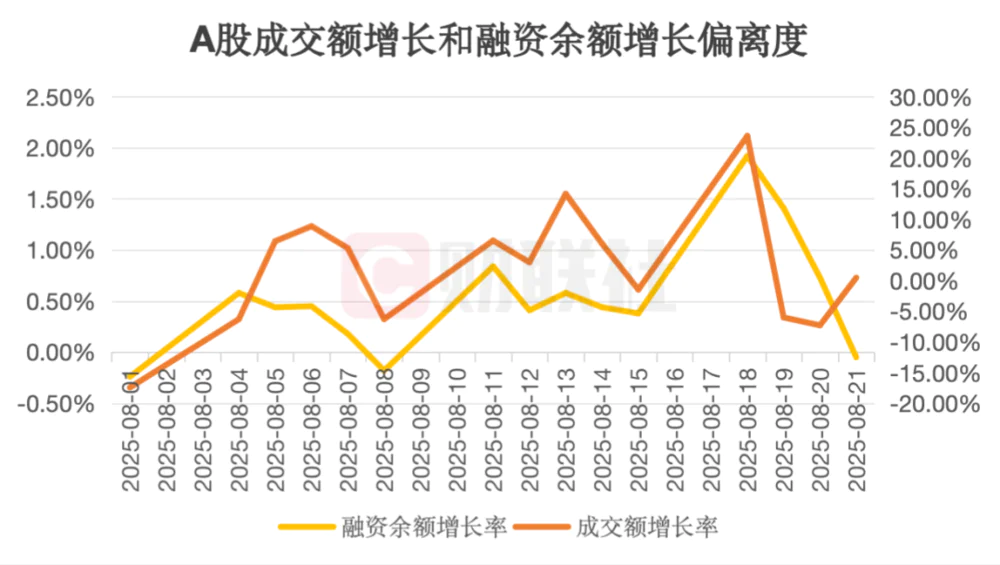

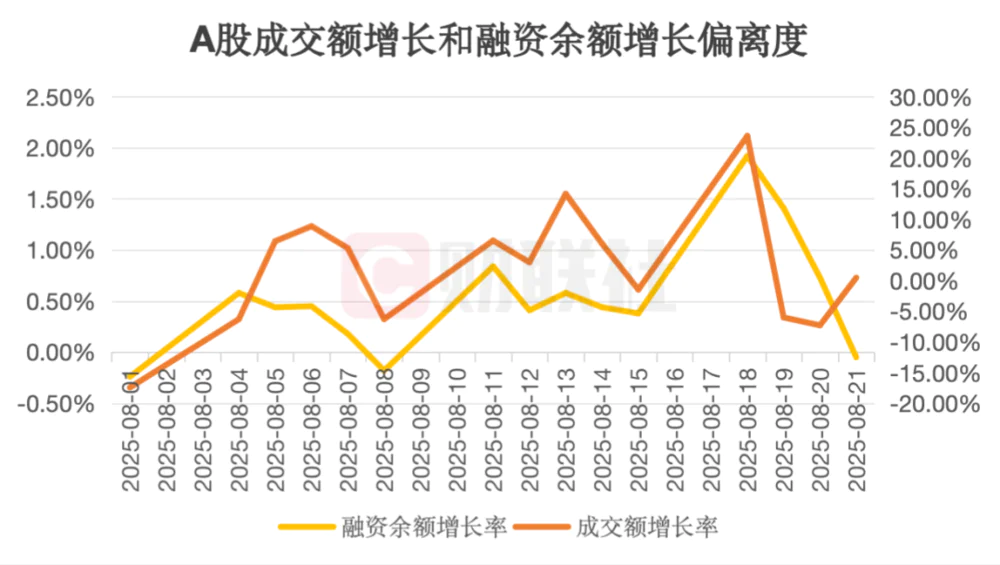

融资融券(场内杠杆)有官方统计数据,若A股成交量大幅放大,但场内两融余额增长缓慢甚至下降,可能意味着增量资金来自场外杠杆。2015年A股牛市后期,就曾出现成交量激增但两融余额增速放缓的情况,后续监管清理场外配资时,市场大幅回调,这也印证了当时场外杠杆规模的庞大。

而从今年8月份以来的数据来看,A股成交额的增长与场内融资余额的增长基本保持一致,未出现明显偏离度,这从侧面说明当前场外杠杆资金对市场成交量的贡献较小,活跃程度较低。

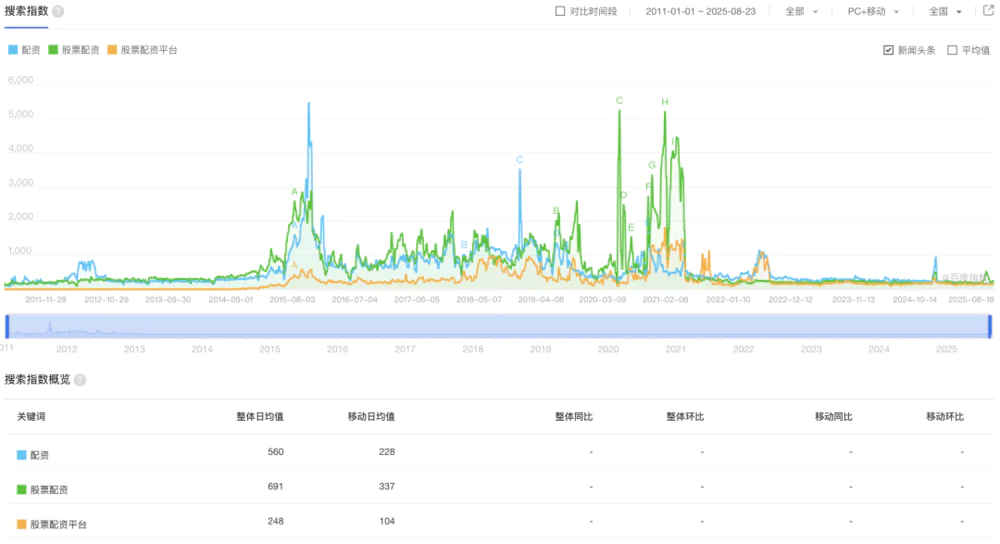

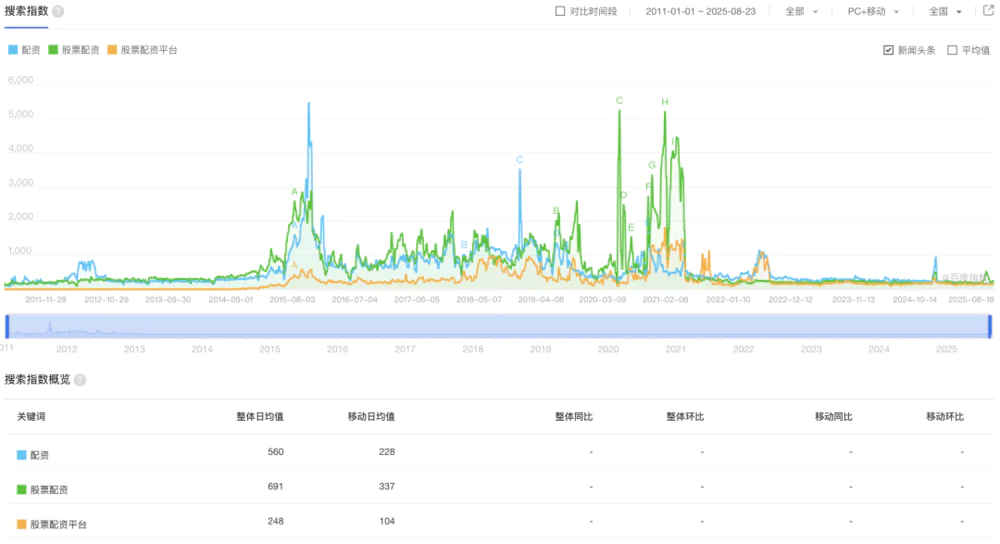

从市场情绪指标来看,配资相关关键词搜索量可作为民间配资活跃程度的“情绪指标”,通常搜索量激增对应场外杠杆需求升温。从百度搜索指数来看,“配资”“股票配资”“股票配资平台”在2015年、2020年出现阶段性搜索高峰,最近一次高峰出现在2024年10月,且远低于2015年水平,近期搜索量也远低于平均值,这进一步表明当前民间配资需求较弱,场外杠杆整体活跃程度不高。