洞察|股票期权业务火爆带头大哥银河期货及子公司却因多项违规遭处罚 狂奔势头戛然而止

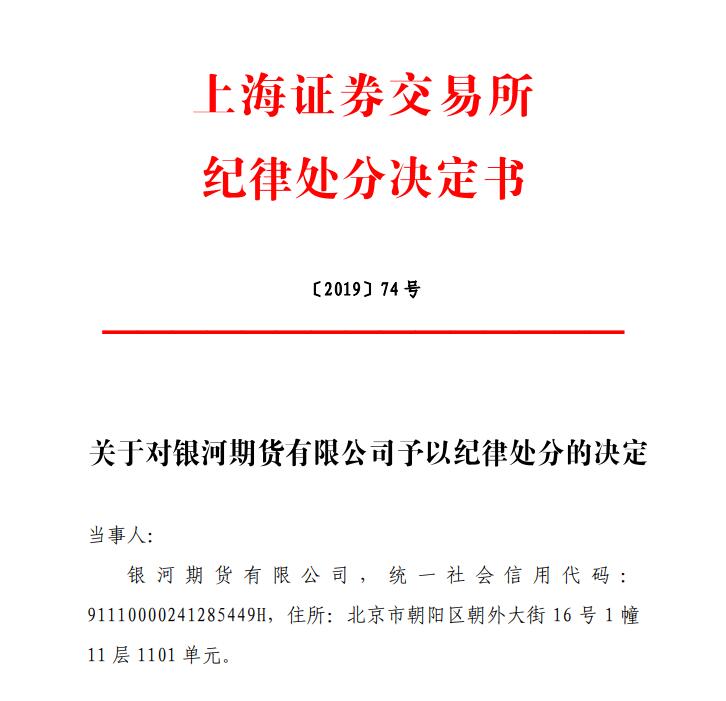

近日,上交所发布《关于对银河期货有限公司予以纪律处分的决定》,上交所称,经查明,银河期货在证券现货经纪业务管理、投资者适当性管理和程序交易管理等方面存在违规行为。因此,上交所决定对银河期货予以暂停股票期权经纪业务(限于新增客户)相关交易权限 3 个月的纪律处分,即自 2019 年 9 月 12 日至 2019 年 12 月 11 日银河期货有限公司不得接受新增客户委托进行股票期权交易。

银河期货及子公司涉股票期权违规遭重罚

据了解,此次银河期货是在证券现货经纪业务管理、投资者适当性管理和程序交易管理等三方面存在多项违规行为。

第一,上交所认定银河期货在证券现货经纪业务管理方面存在监控措施严重缺失、未将现券经纪业务控制在规定范围、未按规定指定专门证券现货管理部门及未制定相关管理制度等情况;

第二,上交所认定银河期货在投资者适当性管理方面,存在未按规定妥善管理客户资料、未按规定控制客户持仓限额、未按规定动态评估和持续了解客户等情况;

第三,上交所认定银河期货在程序交易管理方面,程序接入和认证管理存在漏洞,未履行相应前端控制和防范交易风险职责。

上述行为违反了《证券期货经营机构参与股票期权交易试点指引》第三条,《上海证券交易所 中国证券登记结算有限责任公司股票期权试点风险控制管理办法》第四十六条,《上海证券交易所会员客户证券交易行为管理实施细则》第十六条、第十九条、第二十条,《上海证券交易所股票期权试点交易规则》第二十三条、第一百五十一条,《关于期货公司开展股票期权及相关证券现货经纪业务有关事项的通知》第二条,《上海证券交易所股票期权试点投资者适当性管理指引》第十五条、第三十条、第四十一条等有关规定。

对此,银河期货提出异议并申辩,银河期货表示,一是公司现货交易柜台系统目前不具备盘中监控异常交易指标的功能,而是盘后对客户交易情况进行监控。繁星某未进行证券现货程序交易。2018 年 5 月 7 日后,叶某无证券现货频繁申报及撤单。公司无法判断证券现货交易目的是否与备兑开仓及行权相关,公司已对单独持有上证 50ETF 现货而不持有期权合约的账户进行筛查。二是在股票期权业务部门下设置客户适当性管理岗并非强制监管要求,而是对岗位设立的建议。公司在实际工作中由客户服务中心负责客户适当性管理岗的具体工作,并设主备岗,客服中心的客户适当性管理岗实际履行公司投资者适当性管理工作。三是本所相关规则中未提及程序化接入测试报告、应进行行权测试、应测试接入的程序或软件的整体架构及风控功能等要求,公司已发现多名客户同时使用同一 IP 地址的异常情况。

针对银河期货在纪律处分过程中提出的异议理由及申辩意见,上交所所认为,一是盘后监控无法及时对客户交易行为进行实时监控,不符合本所对证券现货异常交易行为管理的要求。经核查,繁星某开展了属于本所规则定义的程序交易;而叶某在 5 月 7 日后无频繁申报及撤单与实际情况不符。公司可以通过建立健全有效的证券交易和资金监控系统,对客户证券现货交易与期权交易情况是否匹配、交易目的是否为与备兑开仓及行权相关予以实时监控,并非公司所称无法判断;同时,公司对单独持有上证 50ETF 现货而不持有期权合约的账户进行筛查是盘后控制、事后控制,不是对委托交易的前端控制,不能对客户交易目的管理发挥作用,不符合本所前端控制相关规定要求。公司第一点申辩理由不能成立。

二是交易参与人应当向本所提交负责股票期权业务的高级管理人员与相关业务人员名单。而公司在现场检查中提供的人员名单与向本所报备的《期货公司股票期权经纪业务人员情况表》中的信息不符。公司第二点申辩理由不能成立。

三是期权经营机构应当根据程序交易管理制度,对客户使用自有、第三方提供或者期权经营机构提供的交易软件或接口进行程序交易的申请进行审核、测试及认证。其中,测试报告、行权测试、应测试接入的程序或软件的整体构架及风控功能等内容为程序交易管理制度中的必要内容。如无上述内容,则公司程序交易管理无法实际发挥前端控制、防范程序交易风险的作用。公司第三点申辩理由不能成立。

最后,基于上述违规事实和情节,上交所纪律处分委员会审核通过,根据《股票期权交易规则》第一百五十七条、第一百五十九条和《上海证券交易所纪律处分和监管措施实施办法》的有关规定,上交所作出如下纪律处分决定:对银河期货有限公司予以暂停股票期权经纪业务(限于新增客户)相关交易权限 3 个月的纪律处分,即自 2019 年 9 月 12 日至 2019 年 12 月 11 日银河期货有限公司不得接受新增客户委托进行股票期权交易。

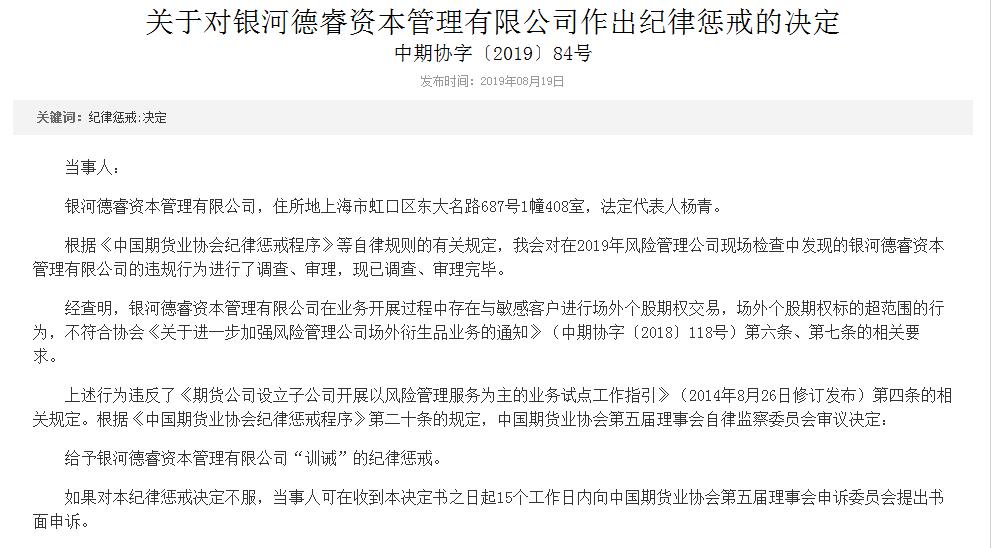

事实上,不久前中国期货业协会已经对银河期货风险管理子公司银河德睿资本管理有限公司在场外个股期权交易,场外个股期权标的超范围方面的违规行为作出了纪律惩戒的处罚。

今年8月19日,中国期货业协会发布《关于对银河德睿资本管理有限公司作出纪律惩戒的决定》,中国期货业协会称,根据《中国期货业协会纪律惩戒程序》等自律规则的有关规定,我会对在2019年风险管理公司现场检查中发现的银河德睿资本管理有限公司的违规行为进行了调查、审理,现已调查、审理完毕。

经中国期货业协会查明,银河德睿资本管理有限公司在业务开展过程中存在与敏感客户进行场外个股期权交易,场外个股期权标的超范围的行为,不符合协会《关于进一步加强风险管理公司场外衍生品业务的通知》(中期协字〔2018〕118号)第六条、第七条的相关要求。

上述行为违反了《期货公司设立子公司开展以风险管理服务为主的业务试点工作指引》(2014年8月26日修订发布)第四条的相关规定。根据《中国期货业协会纪律惩戒程序》第二十条的规定,中国期货业协会第五届理事会自律监察委员会审议决定: 给予银河德睿资本管理有限公司“训诫”的纪律惩戒。

股票期货火爆背后 风控问题仍需引起行业重视

据了解,股票期权合约为上交所统一制定的、规定买方有权在将来特定时间以特定价格买入或者卖出约定股票或者跟踪股票指数的交易型开放式指数基金(ETF)等标的物的标准化合约。

简单地说,期权是一种权利,赋予你在约定时间,用固定的价格买入或卖出标的资产的权利。如果市场走势有利于你,你就可以行权,赚取市场价和执行价之间的差价利润,如果市场走势不利于你,你就可以不用行权。

今年上半年,上证50ETF期权合约曾经一天暴涨192倍,期权市场的火热,吸引了大量的期权投资者入场。

截至8月底,50ETF期权投资者账户总数为387679户(经纪业务客户账户总数为387501户)。8月新增经纪业务客户账户数8243户。而2018年年末,期权投资者账户总数为30.78万,即今年前8个月账户数已经增长了26%。

持仓量一路飙升的同时,今年期权的成交量也一路攀升。

今年1-8月,50ETF期权累计成交了4.02亿张,日均成交量为246.93万张,较去年大幅增长89.75%。值得注意的是,2018年全年累计成交3.16亿张,日均成交130.13万张,今年前8个月的累计成交量已经远超去年去年。

随着上证50ETF期权的持仓量和成交量屡创新高,期权业务不断火爆,券商和期货公司均在期权经纪业务上疯狂抢占市场。

截至目前,已有85家证券公司、25家期货公司开通股票期权经纪业务交易权限,60家证券公司开通股票期权自营业务交易权限,10家证券公司为50ETF期权主做市商,4家证券公司为50ETF期权一般做市商。

据上交所股票期权市场发展报告显示,银河期货2018年股票期权业务成交量占据了4.7%的市场份额,排名行业第二,鲁证期货成交量占据了7.20%的市场份额,稳居行业第一名。今年8月银河期货的股票期权成交量占市场份额高达5.431%,今年以来累计成交量为5.851%,升至行业第一,成功超越去年的行业第一鲁证期货,鲁证今年累计成交量占市场份额4.358%,降至行业第二。

此次,作为期货公司股票期权业务龙头的银河期货及风险管理子公司遭到处罚,一方面凸显了监管层维护期权市场交易秩序的决心,另一方面也暴露出期货公司在股票期权业务方面依然存在不少问题,需要引起行业的重视。

关于本篇文章的更多报道,我们已在【和讯财经APP】上刊登,应用商店搜索“和讯财经”,下载并参与猜指数活动赢取京东卡和万元现金大奖