券商秋招进行中,火爆岗位乍现,前三季度近七成券商人员净流入,中金、中信、建投、华泰居前

财联社10月3日讯(记者 林坚)随着资本市场逐渐走向成熟,证券从业人员的队伍也在日益扩大。据东方财富Choice数据,截至今年三季度结束,纳入统计的131家证券机构(含单独列出的券商资管公司、保荐承销公司、另类子公司)从业人数合计已达到35.5万人,较年初的34.1万人有所增加。其中,112家证券公司的登记人数合计达到34万人,较年初也有所增加。

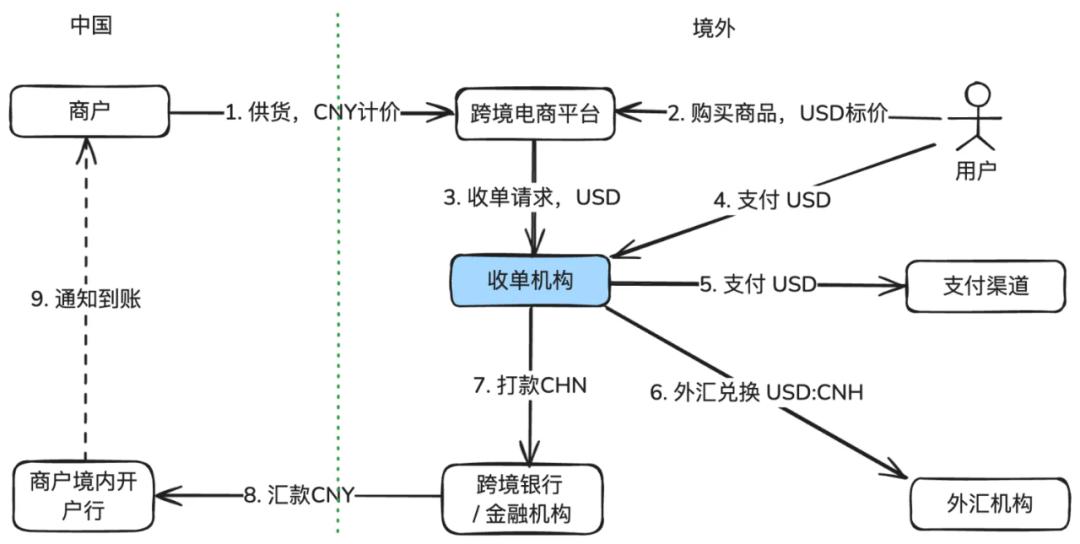

图为112家证券公司前三季度人员数量增减情况(排名前56家)

聚焦112家证券公司,其中,73家证券公司人员呈净流入状态,37家呈净流出状态。从增员排名来看,中金公司(2125人)、中信证券(2076人)、中信建投(1890人)、华泰证券(1068人)、国金证券(869人)、中泰证券(778人)等人员数量均净流入超500人,幅度突出。

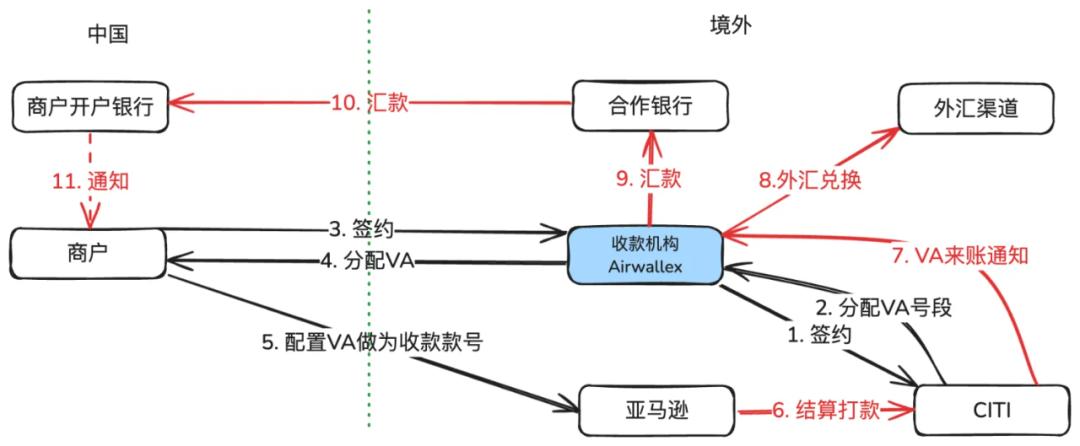

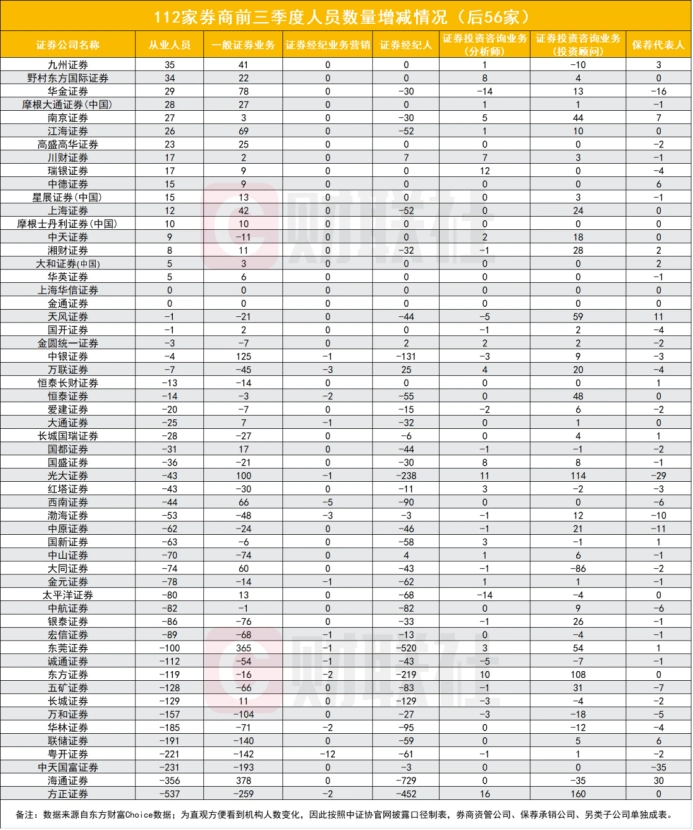

从减员来看,华林证券(-185人)、联储证券(-191人)、粤开证券(-221人)、中天国富证券(-231人)、海通证券(-356人)、方正证券(-537人)等人员数量净流出明显。

图为112家证券公司前三季度人员数量增减情况(排名后56家)

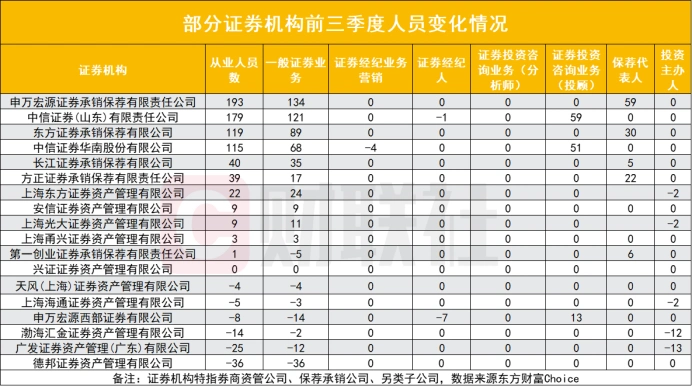

细化到资管公司、保荐承销公司、另类子公司等人员增减情况,中信证券(山东)有限责任公司、东方证券承销保荐有限公司以及申万宏源证券承销保荐有限责任公司人员呈现大规模的流入。

天风(上海)证券资产管理有限公司、上海海通证券资产管理有限公司、申万宏源西部证券有限公司、渤海汇金证券资产管理有限公司、广发证券资产管理(广东)有限公司、德邦证券资产管理有限公司出现人员流出的情况。

综合上述整体情况,近七成证券公司在今年前三季度人员实现扩容,而三成左右出现减员。其中,海通证券、天风证券、渤海证券以及方正证券等4家整体人员数量减少居多。不过可以看到,人员流动是行业常态,背后原因或是自身在调整战略,又或是在整合资源、调整组织架构,新鲜血液依然在持续地输进证券业。

图为部分证券机构前三季度人员数量变化情况

眼下,一年一度的证券业“秋招”正如火如荼地进行着。据记者不完全统计,除了正常社会招聘,截至目前,已有近30家证券公司发布2023届校园招聘公告。从岗位类型来看,财富管理、投资研究、金融科技以及投行保荐依然是热门,尤其是金融科技与投行保荐,这与全面注册制落地在即以及行业数字化转型趋势相符合;从招聘规模来看,虽然整体就业市场不容乐观,但头部证券公司以及部分中型证券公司招聘人数都超百人。

有华北地区某证券公司人力资源人士在受访时称,他们正在通过多渠道来传播自己的公司,例如在微信公众号、小红书撰文等形式来提升招聘的吸引力,“从收到简历的份数来看,市场求职热情高涨。”

近万人涌入头部券商,中小型券商求贤若渴

112家人员变动方面,73家证券公司合计净流入约1.6万人,而不难发现,头部证券公司是主要证券业从业人员流入的所在。据记者粗略统计,前三季度有近万人涌入十余家头部证券公司,更广大的中小型证券公司合计招贤仅数千人左右,这再度印证“马太效应”下,头部证券公司就职的吸引力。

但中小型证券公司在人员配置上加大力度也不容轻视,尤其是在主打弯道超车、差异化发展路径的当下。前三季度,华福证券、中邮证券、德邦证券、财达证券、东海证券、华宝证券、国融证券、国海证券、安信证券以及东北证券人员净流入颇为突出。

值得一提的是,随着近年来外资证券公司的不断增加,证券从业人员选择外资类证券公司入职的情况也有所增加,瑞信证券(中国)、摩根大通证券(中国)、野村东方国际证券、摩根士丹利证券(中国)、高盛高华证券、瑞银证券、星展证券(中国)等证券公司均出现人员增长。

而围绕从业人员出现净流出的证券公司,净流出超100名的仅12家,且部分与战略选择有关,例如正在数字化深度转型的华林证券、易主阶段的方正证券、刚刚完成央企变身的国新证券以及同样改头换面的诚通证券。

记者注意到,关于人员流失的外界质疑,也有部分证券公司作出了回应与澄清,像方正证券。该公司执行委员会委员、副总裁吴珂在该公司半年度业绩说明会上明确表示:“员工流动是证券行业的普遍现象,公司并没有出现员工密集离职的现象,主要是证券经纪人数量减少。而证券经纪人与公司是合作关系,从整个行业看证券经纪人的减少本身是一种趋势,也是方正证券基于战略的主动选择。”数据显示,方正证券人员净流出的岗位确实主要以经纪人为主。

财富管理促使投顾人员激增,金融科技复合人才抢手

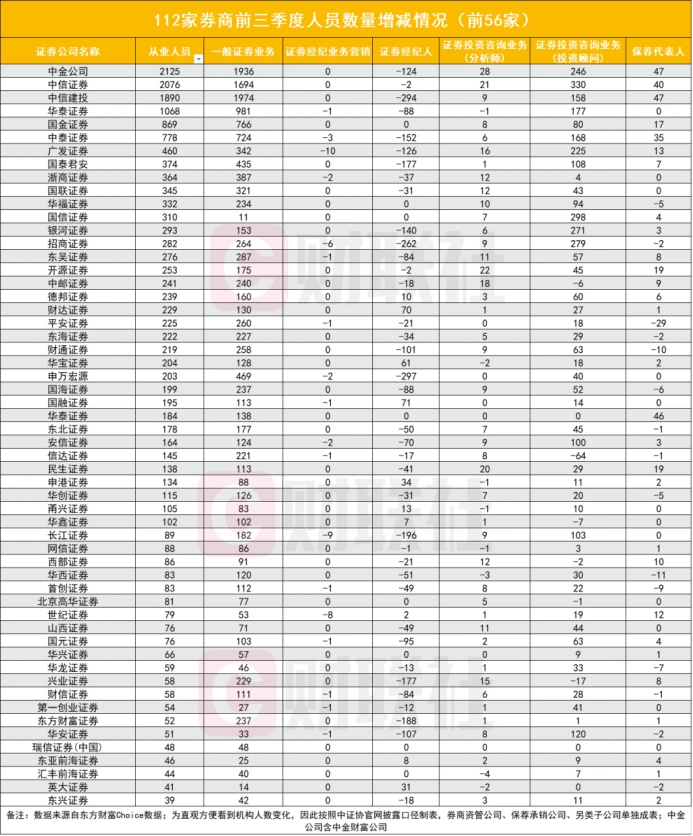

今年前三季度,从业人员的岗位类型来看,投顾人数出现大幅增长,投资分析师以及保荐代表人微增,而经纪人大幅减少。

数据显示,112家证券公司一般证券业务人数较年初增加15192人;证券经纪业务(营销)减少90人;证券经纪人减少6599人;证券投资咨询业务(分析师)增加391人;证券投资咨询业务(投资顾问)增加3999人;保荐代表人增加182人。

实际上,前三季度岗位人数的变化也间接反映了行业的用人需求。正值“金九银十”期,目前,包括银河证券、海通证券、中金公司、中信证券、国信证券、招商证券、长江证券、国金证券、西南证券、华西证券、德邦证券、东方证券(含投行子公司)、上海证券、华福证券、民生证券、国元证券、天风证券、中天国富证券、中银证券、华创证券、世纪证券、国联证券、浙商证券、开源证券等近30家证券公司已发布了2023届校园招聘公告。

而财联社记者翻阅了上述多家证券公司的校园招聘公告,财富管理、投行、投资、机构业务、研究、金融科技等业务线均有涉及,其中财富管理类业务、投行业务、投资研究类业务依然是热门方面。

尤其是财富管理转型催发的岗位需求,聚焦前三季度人员变化,华泰证券、中金公司、广发证券、银河证券、招商证券、国信证券、中信证券、中泰证券等证券公司投顾人数出现大幅增长。而近期招聘显示,中信证券、中金公司、德邦证券、世纪证券、申万宏源等多家证券公司都大力揽收财富管理领域人才。基本上所有招聘计划,都有涉及财富管理。

不仅如此,研究所也是不少证券公司招聘的主要阵地,例如中金公司、海通证券、民生证券、长江证券、德邦证券、国金证券等证券公司均放出了研究相关岗位。

格外值得一提的是,信息技术领域人才更是格外抢手。可以说,信息技术与金融相结合的复合型人才成为证券公司抛出橄榄枝的主要人群,记者注意到,大部分证券公司的招聘信息中均重点突出对金融科技类人才的需求,譬如专门设置金融科技类招聘专场及相关岗位培训项目。

而聚焦今年以来火爆的场外期权交易、近年来逐渐比重加大的量化交易,证券公司也是纷纷抛出“橄榄枝”。记者注意到,国信证券今年在自营投资业务放出的岗位数量尤其多,包括场外衍生品交易、场外衍生品设计、量化策略开发、FOF/期货量化策略研究交易员等10个不同岗位。