外汇套利陷危机?深度体验负利率下如何炒汇赚钱

今年一季度,在欧洲、日本央行负利率政策之下,日元、欧元却汇率大幅反弹,因而外汇市场无风险套利交易面临覆灭风险。

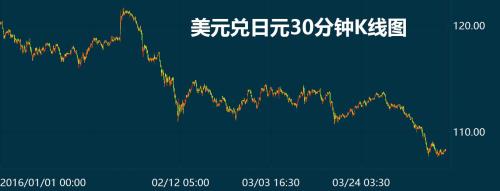

日元自2016年起开始了近乎疯狂的上涨,日元兑美元年初以来上涨超12%。4月7日,日元兑美元隔夜突破108关口并创下17个月新高,震撼全球资本市场;而同为避险资产的欧元对美元反弹了近8%。在此过程中,不仅市场投资者大跌眼镜,就连各国央行也是始料不及。因为按照经典理论,在货币政策如此宽松的情况下,汇率绝无可能走强。难道是经典理论失灵了?

被欧洲央行和日本央行奉为圭臬的是经典的“国际费雪效应”(International Fisher Effect)。该理论认为,即期汇率的变动幅度与两国利率之差相等,方向相反。通俗地讲,央行通过下调名义利率,套利资金的流动最终能够拉低本国货币汇率,从而起到推动出口提振经济的作用。

这个理论在历史上经受了多次检验。事实上,日本央行自己就多次利用这一理论,实施大规模降息和宽松政策以对冲经济负面因素。比如,日元兑美元从1995年4月19日的历史第二高点79.7,下跌到1998年8月的147附近。那么为什么这一次行不通了呢?多家投资银行认为,极度宽松政策实施后,被广泛看空的日元、欧元异常大幅走强,可能是负利率背景下利差迅速收缩,令套利交易无利可图。

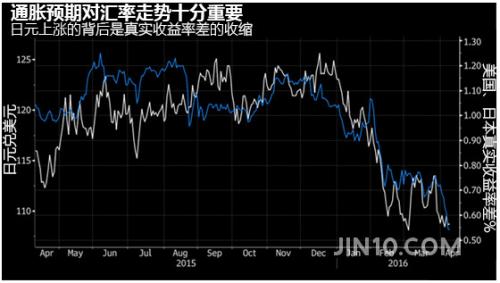

摩根士丹利和法兴银行研究发现,将美国和日本的国债经过通胀调整后对比,10年期日本国债的走势甚至比同期限的美国国债更有吸引力。如果美国国债“吸引力”不如日本国债,意味着外汇市场“套利交易”丧失了基础。因为这种策略依靠的正是在低利率国家融资(日元、欧元),在有加息预期的国家(美国)购买资产持有卖出套取无风险收益。

日元上涨,美日利差收窄

野村证券的观点与之类似。野村认为,日本央行破天荒的实施负利率是一系列国际负面影响因素综合下的结果,包括中国经济放缓,美联储加息节奏不确定,欧洲金融系统缺乏信心等。这反而刺激了全球的避险情绪,导致日元加速回流,汇率上涨。

上周三日元大涨突破110关口之际,一个有意思的现象同时发生从侧面印证了这一点。当时美国拍卖的4周短期国债中标利率大幅下滑,只有0.185%,比有效联邦基金利率的下限还低了6.5个基点。摩根士丹利外汇策略分析师谢(CAlVin Tse)称,如果实际收益率保持高位,将阻止资本外流,这就相当于施压美元对日元走低。

日元、欧元等避险货币大幅升值的背后,是资金大幅撤离风险资产。负利率背景下,投资者宁愿持有现金,不愿意承当央行激进行动造成的风险。彭博数据显示,今年来交易员从日本撤走了460亿美元资金,投资者已经连续第十三周抛售日本股票,创1998年以来最长连跌纪录。芝商所(CME Group)的数据显示,今年日元期货合约交易异常活跃,亚洲时段(北京时间上午8时至下午8时)交易量占全球总交易量40%。外汇交易量骤增,一方面可能是因为CME大幅将欧元、日元最小合约价格波幅减半,降低了11-39%的交易成本;另一方面也可能是投资者大举兑现获利。

原来,费雪的理论并没有失效,只不过是条件改变了而已。市场现在需要关注的,是日本央行会不会在日元升破底线后直接出手干预,这是现在外汇市场的最大风险。