——财务小王

申税小微,我公司是境内企业,近期我们向境外单位支付了一笔服务费,需要我司代扣代缴境外企业的企业所得税吗?

——申税小微

如果这家境外单位在中国境内设立了机构、场所,需要他们自行申报,如果是没有在中国境内未设立机构、场所的,需要你公司代扣代缴企业所得税。

——财务小王

那什么具体怎么判断呢?

——申税小微

让我们一起来梳理一下吧↓

政策梳理

根据《中华人民共和国企业所得税法》规定,非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,自行申报缴纳企业所得税。非居民企业在中国境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,应当就其来源于中国境内的所得缴纳企业所得税,实行源泉扣缴,以支付人为扣缴义务人。

是否需要征收企业所得税应从以下几个方面判断:

一、判断非居民企业在中国境内是否设立机构、场所

根据《企业所得税法实施条例》第五条,机构、场所是指在中国境内从事生产经营活动的机构、场所,包括:

(一)管理机构、营业机构、办事机构;

(二)工厂、农场、开采自然资源的场所;

(三)提供劳务的场所;

(四)从事建筑、安装、装配、修理、勘探等工程作业的场所;

(五)其他从事生产经营活动的机构、场所。

非居民企业委托营业代理人在中国境内从事生产经营活动的,包括委托单位或者个人经常代其签订合同,或者储存、交付货物等,该营业代理人视为非居民企业在中国境内设立的机构、场所。

二、判断是否有来源于中国境内所得

根据《企业所得税法实施条例》第七条,来源于中国境内、境外的所得,按照以下原则确定:

(一)销售货物所得,按照交易活动发生地确定;

(二)提供劳务所得,按照劳务发生地确定;

(三)转让财产所得,不动产转让所得按照不动产所在地确定,动产转让所得按照转让动产的企业或者机构、场所所在地确定,权益性投资资产转让所得按照被投资企业所在地确定;

(四)股息红利等权益性投资所得,按照分配所得的企业所在地确定;

(五)利息所得、租金所得、特许权使用费所得,按照负担或者支付所得的企业或者机构、场所所在地确定;

(六)其他所得,由国务院财政、税务主管部门确定。

注意:外国企业在中国境内未设立机构场所,仅派其雇员到中国境内为有关项目提供劳务,包括咨询劳务,当这些雇员在中国境内实际工作时间在任何十二个月中连续或累计超过六个月时,则可判定该外国企业在中国境内构成常设机构,其源自有关项目境内劳务的利润应视为该常设机构的利润并征税。

企业所得税征收方法

一、依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的非居民企业,在季度终了之日起15日内,向税务机关申报预缴企业所得税。目前有两种征收方式:

一是据实征收。按照有关法律、行政法规和国务院财政、税务主管部门的规定设置账簿,根据合法、有效凭证记账,进行核算,并应按照实际履行的功能和承担的风险相配比的原则,准确计算其应税收入和应纳税所得额,向主管税务机关据实申报缴纳企业所得税。

二是核定征收。对账簿不健全,不能准确核算收入或成本费用,税务机关有权采取以下方式核定其应纳税所得额,计算公式如下:

1.

按收入总额核定应纳税所得额

适用于能够正确核算收入或通过合理方法推定收入总额,但不能正确核算成本费用的非居民企业。计算公式如下:

应纳税所得额=收入总额×经税务机关核定的利润率

2.

按成本费用核定应纳税所得额

适用于能够正确核算成本费用,但不能正确核算收入总额的非居民企业。计算公式如下:

应纳税所得额=成本费用总额/(1-经税务机关核定的利润率)×经税务机关核定的利润率

3.

按经费支出换算收入核定应纳税所得额

适用于能够正确核算经费支出总额,但不能正确核算收入总额和成本费用的非居民企业。计算公式:

应纳税所得额=本期经费支出额/(1-核定利润率)×核定利润率

非居民企业的利润率可按照以下标准确定:

从事承包工程作业、设计和咨询劳务的,利润率为15%-30%;从事管理服务的,利润率为30%-50%;从事其他劳务或劳务以外经营活动的,利润率不低于15%。

二、非居民企业未在中国境内设立机构、场所,其取得的来源于中国境内所得,以支付人为扣缴义务人代扣代缴企业所得税,减按10%的税率征收企业所得税。根据双边税收协定税率低于10%的,可以享受税收协定待遇,适用优惠税率。

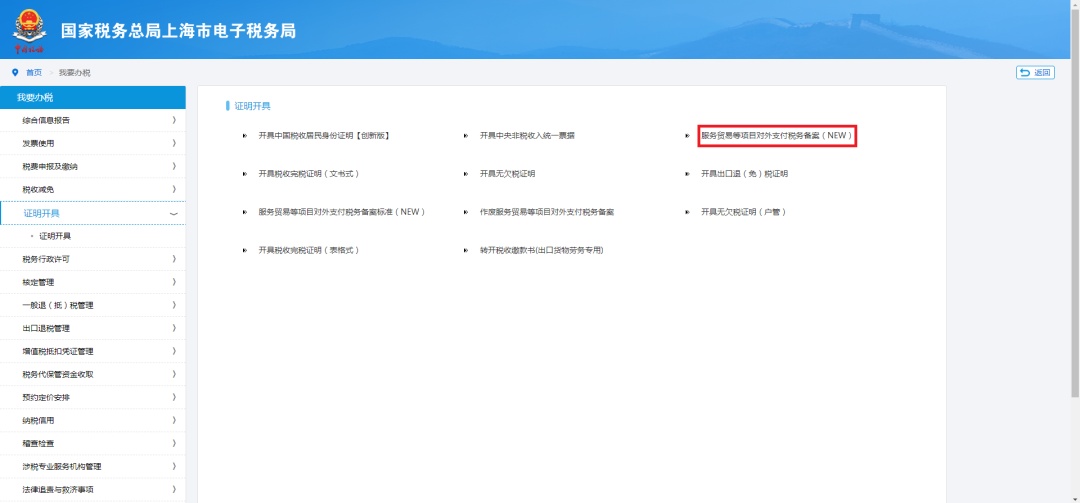

支付备案

发生服务贸易等项目对外支付业务,且境外企业在中国境内未设立机构、场所的,境内付汇企业为扣缴义务人,需要履行代扣代缴税款义务,并向税务机关进行扣缴申报。并在申报和解缴应扣税款时,应填报《中华人民共和国扣缴企业所得税报告表》。对于享受税收协定待遇的,要向税务机关提交《非居民纳税人享受协定待遇信息报告表》。

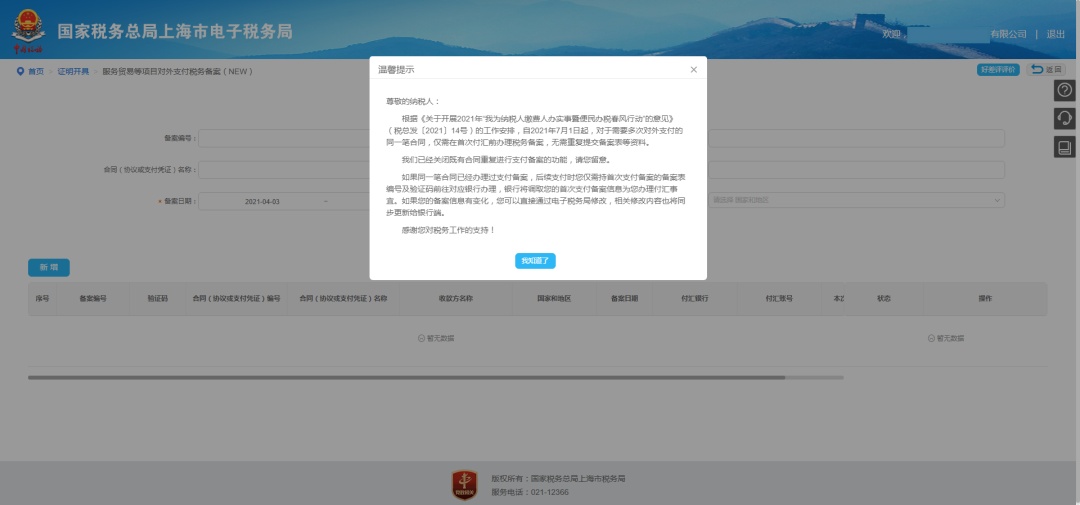

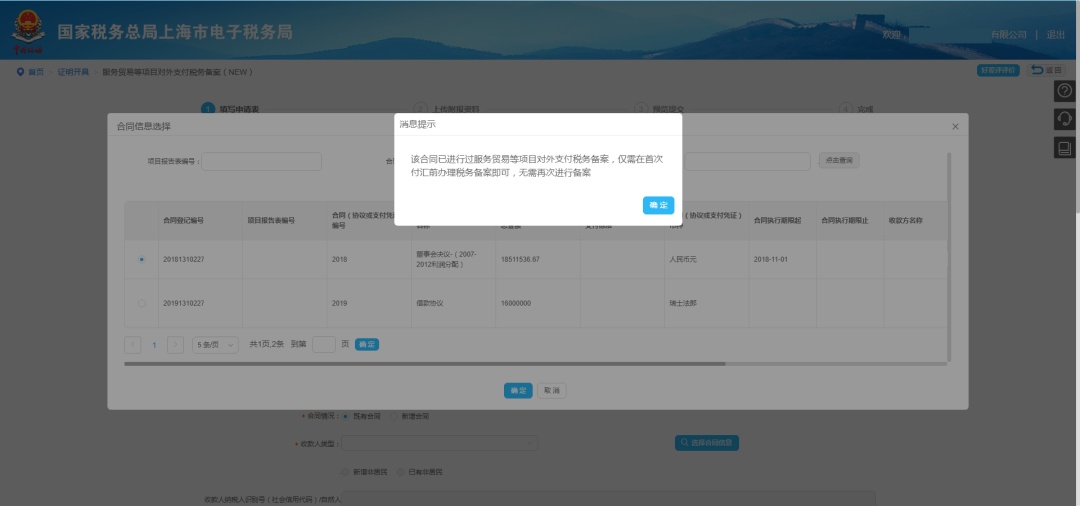

境内机构和个人向境外单笔支付等值5万美元以上(不含等值5万美元)外汇资金,应向所在地主管税务机关进行备案,政策规定无需备案的除外。境内机构和个人对同一笔合同需要多次对外支付的,仅需在首次付汇前办理税务备案。

政策依据

《中华人民共和国企业所得税法》

《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)

《国家税务总局关于非居民企业所得税源泉扣缴有关问题的公告》(国家税务总局公告2017年第37号)

《国家税务总局关于外国企业在中国境内提供劳务活动常设机构判定及利润归属问题的批复》(国税函〔2006〕694号)

《国家税务总局关于印发的通知》(国税发〔2010〕19号)

《国家税务总局关于发布的公告》(国家税务总局公告2019年第35号)

《国家税务总局 国家外汇管理局关于服务贸易等项目对外支付税务备案有关问题的公告》(国家税务总局 国家外汇管理局公告2013年第40号)

《国家税务总局 国家外汇管理局关于服务贸易等项目对外支付税务备案有关问题的补充公告》(国家税务总局 国家外汇管理局公告2021年第19号)