对于我们普通人而言,期货、股票、基金一直有一层“神秘”的面纱,尤其是新手,想要做期货似乎并不容易……

不过别担心,今天就让小中(中泰)帮你来揭开期货的神秘面纱!了解期货,看这一篇就够了,新手小白,速速码住!

一、期货的诞生

在19世纪中叶,芝加哥成为重要的谷物集散地,大量的谷物要从这里实现从西到东的“迁徙”。

但当地的谷物经销商很快发现,由于运输和季节性的限制,往往高价收购来的谷物只能以很低的价格卖出,经销商们苦不堪言。

聪明而富有智慧的人类怎么会被这点困难打倒呢?

于是经销商们通过建立仓库与提前签订来年订货合同的方式成功解决了这一困境。这也是远期交易的雏形。

后来随着发展,人们逐渐将这种远期交易形式制定成标准化的协议,并建立起规范固定的交易场所——期货交易所。这是世界上第一家较为规范的期货交易所:芝加哥期货交易所,期货也就应运而生!

因此,期货其实就是交易双方在期货交易所签订的一份标准化远期货物交易合约。在交易签订之初,双方不必立刻交易货物,而是约定在未来的某一时刻进行交易。正因如此,期货的英文“futures”也有未来之意!

期货发展到今天,已经不一定非要进行货物的交换,更多的是进行期货合约之间的交易。通过在货物到期交割日前买卖一份期货的合约来获得利润,这样的交易形式使得没有现货的大多数人也可以参与到期货交易中来。

二、期货交易的介绍和制度

通过上文,我们可以发现期货的几个要素:交易所、标准化。

首先是第一点交易所。期货交易必须通过交易所完成,受到交易所监管。而我们每个做期货的人不可能全部实地到交易所去交易,因此交易所会赋予一些专业正规的期货公司交易席位,这样我们普通人只需要通过期货公司开户交易即可。

这也是为什么做期货必须找期货公司,而且得是正规的在交易所能查到的公司。

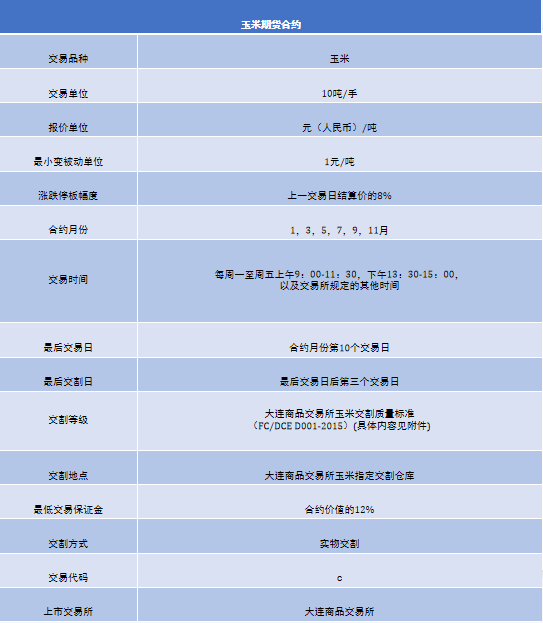

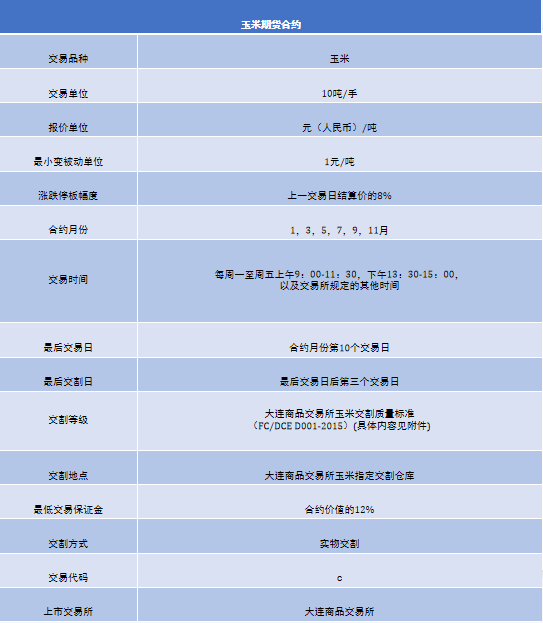

第二点标准化。一份标准化的期货合约会涵盖非常多非常多内容,上图!

这样的一份小小的标准化期货合约包含交易单位、最小变动单位、合约月份、涨跌停板幅度、最低保证金、交易日、交割日、交割地点等等内容,这还仅仅是一个期货品种,要知道整个期货市场可是有90多个品种啊,更别提这些品种的有些内容(如保证金等)有时还会变动!

是不是想想头就炸了,怪不得做期货都要找专业的期货公司,真的是术业有专攻啊!

言归正传,小中(中泰)来简单解释几个期货合约的重要内容:

1、最低保证金

做期货,不是花一分钱买一分货,而是花一分钱买好几分货(友情提示风险也是好几分哦)

举个栗子!

目前,2209生猪期货的最低保证金是合约价值的15%,因为期货合约都是以手为单位计算,那以现在生猪期货的价格(6月9日结算价18740元/吨),你大约需要花费18769*16*0.15=44976元就可以买一手(一手16吨,合约价值299840元)。

用不到五万元就可以交易接近三十万的合约,由此可窥见期货的保证金的特性了吧!

2、交易与交割

我们平时通过期货公司买卖的期货合约都称之为期货合约的交易,而当期货合约到期进行货物的交换时则称之为交割。而普通的个人户因为不持有现货是无法进入交割月的,如果临近交割日还未将期货合约出手,就会被交易所强行平仓哦!

另外,哪怕持有现货的企业想要进行交割也不是那么简单的,必须通过期货公司进行一系列的交割流程,看来找一家好的期货公司实在是太有必要了!

介绍完了要素,来简单了解一下基本交易制度:

1、保证金制度

这个上文已经提过,这里就不加赘述了,有什么不懂的可以在评论区留言哦!

2、双向交易制度

期货是双向交易制度,无论是上涨还是下跌都可以进行交易。期货下跌时,可以先卖后买;期货上涨时,可以先买后卖,这样的双向交易制度使得无论期货是涨还是跌都有操作空间,不必再傻傻等着上涨的风口了。

3、T+0制度

期货的T+0制度是指当天买入(卖出)当天就可以卖出(买入),不必等到第二天才能交易出手。这样的好处是灵活性高、交易活跃性高、避免隔夜风险。

4、当日无负债制度

简单来说,哪怕你的合约当日没有出手,但交易所还是要计算你持有的合约的盈亏,对保证金等进行划转,如果保证金账户资金不足,要么在下一日开市前补足资金,要么交易所将会将强行平仓以做到当日无负债。

三、期货的功能

1、规避风险

风险规避最主要的实现手段就是套期保值,套期保值是指交易者在市场上买卖与现货品种相同、数量相等、方向相反的期货合约,用一个市场的盈利来弥补另一个市场的亏损,从而达到规避风险的目的。

2、价格发现

期货市场能够预测未来现货价格的变动,发现未来的现货价格,期货价格可作为未来某一时刻现货价格变动的“晴雨表”。

四、交易技巧

其实对于交易技巧来说,真的有似于无,无似于有。每个人有每个人的交易习惯,比如,之前遇到过一个做短线的朋友,他每天做交易的习惯就非常玄学。

据他所言,他每天做单前几单只要做得好,今天一天都赚,前几单不好,今天一天都不顺,因此,他就养成一个习惯,一天的前几单做得好,一天都往下做,前几单不好,哪怕行情再好也不做了,直接关电脑、关手机走人。

而且交易技巧这种东西也得具体情况具体分析,但我觉得最大的通用交易技巧就是一定要设止盈止损!

开仓的仓位控制本金的百分之五十以内(听说专家都这么说),一定要设好止损,只要开出有效仓位止损立马设置好。

止盈应该看到哪里?假如你的止损设置了三十个点,那么止盈肯定要设置六十个点,止盈点设上之后还需要关注行情走势,如果上涨无力,几次突破都无法有效的突破上去,那么就应该及时止盈。