用好的积木,拼装你的基金组合

2025年,公募基金改革按下快进键。业绩基准调整、产品特征明确化、工具化转型……一系列变革背后,是行业对“什么才是好产品”的重新定义。

过去,投资者习惯把资金交给“明星基金”,期待基金经理能在所有市场环境下都交出高分答卷。但现实反复证明:没有任何单一策略能够永远战胜市场。2020年的白酒“王者”,近几年成为了浮亏的重灾区;2023年的红利“明珠”,在2024年9月后黯然失色。

真正的解决方案不是寻找“全能冠军”,而是学会构建基金组合。

当产品特征越来越清晰、投资风格越来越明确,投资者终于可以像搭建乐高积木一样,用不同类型的基金构建属于自己的投资组合:用均衡配置的主观多头产品打底仓、用红利增强守住回撤防线、用成长增强捕捉弹性、用主题增强产品进攻……

今天,我们就以广发基金杨冬团队管理的8只产品为样本,展示如何利用工具化时代的产品矩阵,构建一个攻守兼备、进退有度的基金组合。

一、主观多头产品

定位“底仓”,对标宽基

提及广发基金杨冬,很多投资者并不陌生。

他拥有19年证券从业、14年投资管理经验,在2021年7月接手管理公募基金前,有相当长时间在管理专户组合,经历过多轮牛熊周期。

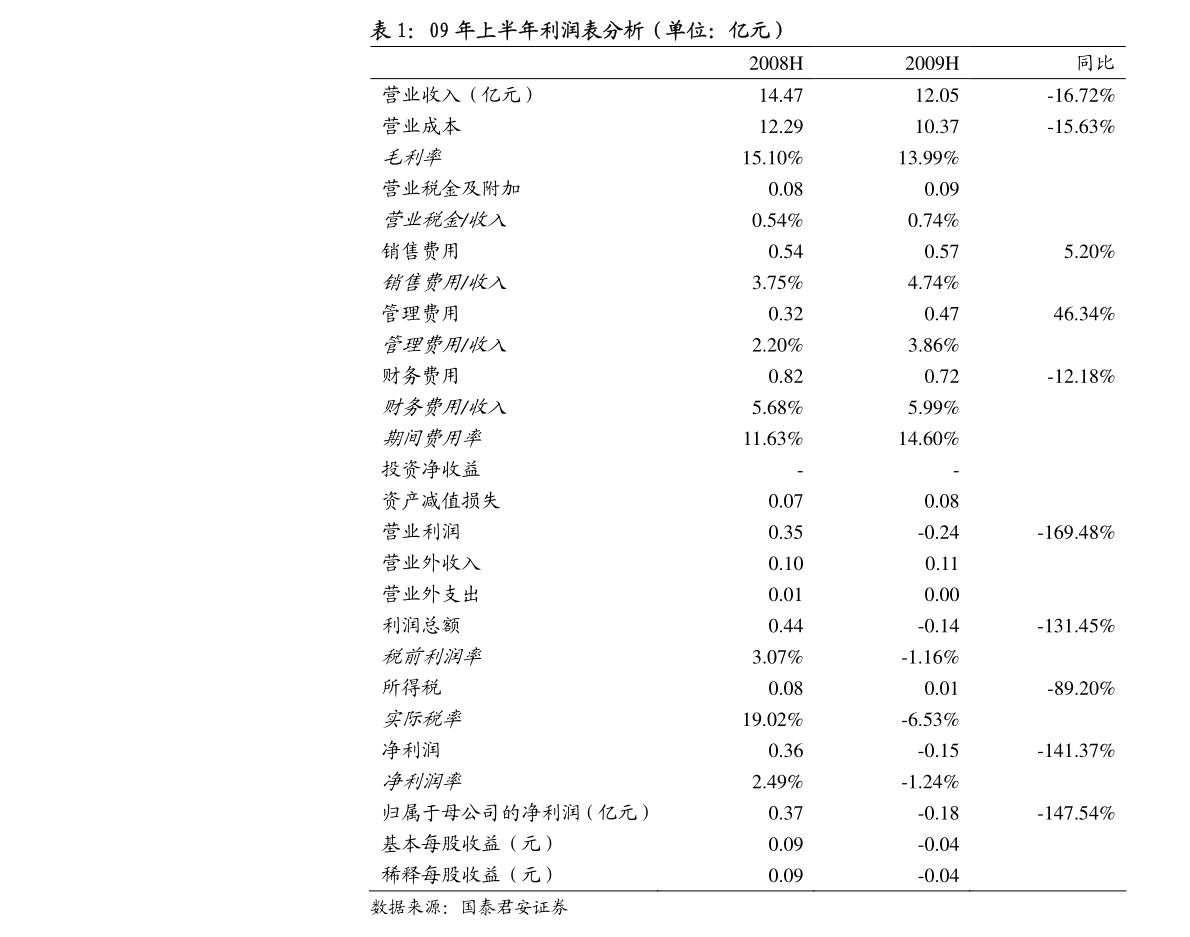

杨冬任职时间较长的广发多因子(002943),因2021年重仓周期股获得极高收益而广为人知,值得注意的是,这只产品已连续近8年战胜沪深300、中证800、偏股混合型基金等主流指数,非常适合作为基金组合中的“底仓”产品。

杨冬将主观多头产品定位为适合投资者长期持有的底仓产品,业绩比较基准对标市场主流宽基指数,行业配置相对均衡。

如上图,其采用类“哑铃”策略管理的三只主观多头产品,今年以来均表现优异,主要区别在于:

二、主观+量化

打造工具化产品

前面提到,杨冬是做专户投资出身的基金经理,专户组合通常要求控制组合回撤、追求中长期正收益。

基于此,杨冬比较早就在思考,什么样的策略可以穿越市场周期,做到在不同的风格环境下都能相对占优。

经过深入研究和比较,他发现:单一策略、单一风格必然有其自身的周期性,只有开发复合策略的产品,才能提高产品的市场适应性。

2022年开始,杨冬陆续在团队中引入量化研究人员,并从2023年8月开始陆续推出“主观+量化”相结合的Smart Beta策略增强产品。这类产品在风格清晰的贝塔层面获取alpha,产品特征更加清晰,便于投资者根据自身判断进行配置,实现产品“工具化”。

目前杨冬管理的“主观+量化”产品分为策略类和主题类两大类型。

01 策略类产品:攻守兼备,平衡红利与成长

我一直强调的观点是:红利和成长策略均能获得较高年化收益,但都具有明显的周期轮动特征。例如,2021~2023年红利策略占优,2024年至今成长策略表现更佳。

红利策略的核心特征是稳定性,长期持有能够获得可观的绝对收益,但在某些市场情况下,相对收益会稍显颓势。

成长策略的典型特征是波动性,收益曲线往往呈现“进三退二”的走势,对投资者的风险承受能力和心理素质要求较高。

上面讲到,杨冬的主观多头产品是类“哑铃”型策略,定位为“底仓”;而红利与成长的策略搭配,同样可作为投资者的“底仓”选择。不同的是,后者对投资者的能力要求更高,需要结合自身对市场的判断,主动调整两者的配置比例,在攻守之间适时切换,从而构建更适合自身风险偏好的稳健增长曲线。

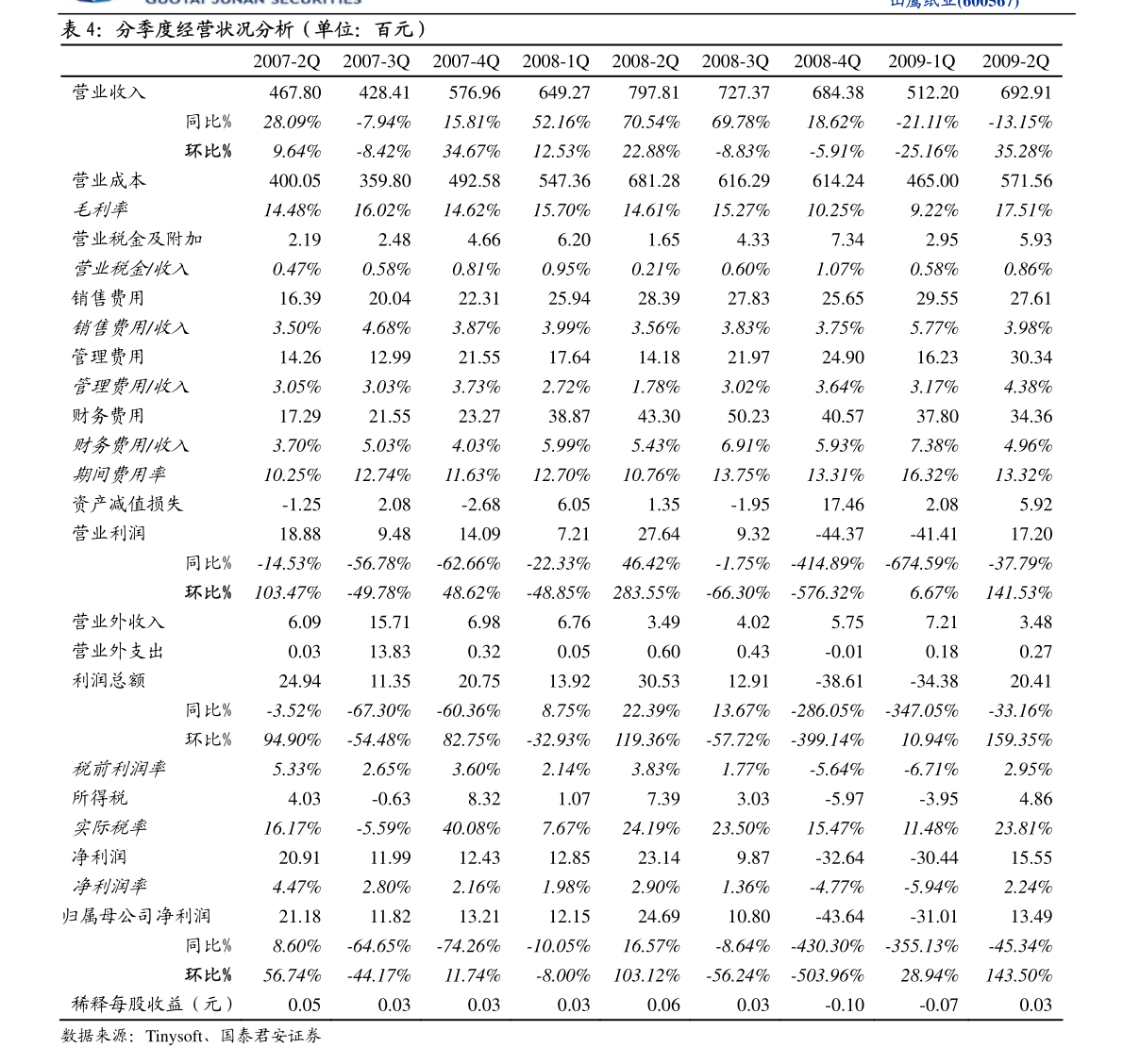

具体来看,杨冬管理的策略类产品包括广发稳健策略(006780)和广发成长智选(002802),业绩基准分别主要对标中证红利和国证1000成长指数。

先介绍广发稳健策略,杨冬自2024年1月4日接手管理,主要对标中证红利指数。截至今年11月20日,任职回报达53.94%,同期业绩基准为23.29%,中证红利全收益为24.45%,超额收益稳健且持续。

根据基金定期报告披露的投资策略及持仓,自2024年初开始,广发稳健策略是主观多头和量化各一半仓位。

广发稳健策略的主观多头,体现在对港股领域的投资方面,配置比例始终维持在较高水平,因为港股中能找到更高的股息率标的。

量化层面,则是采用多个子策略,围绕中证红利做指数增强。

红利类指数较为多元,不止我们所熟知的红利低波,也有红利成长,这部分仓位在广发稳健策略中占比较高,属于今年产品超额收益高的原因之一。

再来说一下广发成长智选,原名是广发东财大数据精选,今年进行过改名和业绩基准变更,使投资者一眼就知道产品的投向,今年业绩回报33.91%,同期业绩基准涨幅为11.78%,超额收益显著。

在写此文、查阅资料时,我留意到杨冬团队即将再推出1只Smart Beta策略增强产品——广发质量优选(A/C类:025788/025789),该产品将采用“主观多头+主动量化+AI增强”来构建PB-ROE组合。

据说,区别于传统的PB-ROE策略,质量优选的策略特色有两个:一个是注重ROE的持续性与改善空间,筛选出既有安全边际又有盈利改善潜力的公司;另一个是强调经营效率(ROE)与成长性并重,更符合低增长、低通胀时代的企业定价逻辑。

从策略上很有新意也很有吸引力,但具体还得看策略跑出来的“曲线”,我们后续再留意。

02 主题类产品:三维增强,打造超额引擎

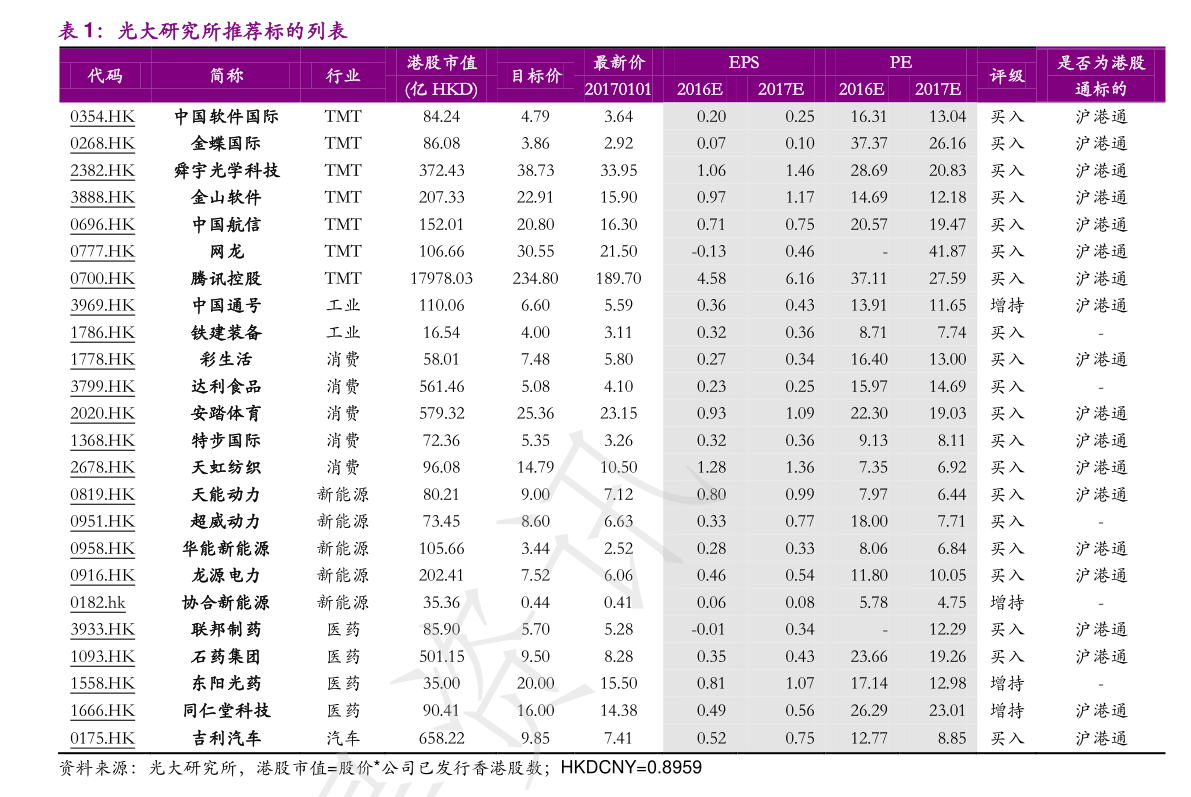

对于主题增强类产品而言,杨冬团队在今年陆续发行了制造智选、科技智选和资源智选三只“智选”系列产品,分别对标申万制造指数、中证新兴成指和内地资源指数。

这三只“智选”产品均采用“主观多头+主动量化+AI增强”的复合策略,力求在被动化指数的基础上追求显著超额收益,成为基金组合中“锋利的矛”。

广发制造智选(023524)于今年3月12日成立,截至11月21日的收益率达32.94%,同期业绩比较基准为16.64%,实现了16.30%的超额收益,表现相当亮眼。

制造智选对标申万制造业指数,持仓行业分布与基准基本相同,主要配置于电子、电力设备、机械和军工等核心制造领域,进行量化增强。

广发科技智选(023647)于今年4月17日成立,成立至11月21日的收益为27.57%,基准收益为39.02%,略微跑输基准。

从Brinson归因模型来看,负超额收益主要源于通信与电子两大行业的配置偏差,分别对应CPO和PCB板块——而这两个板块恰是8-9月市场最炙手可热的领域。

这也反映出科技类高波动指数的超额难点:相较于小盘股的宽域选股优势,科技指数在单边上行市场中,超额收益更依赖于对权重股(行业)配置比例的精准判断,对主观研判能力要求较高。一旦判断失误,对超额收益的侵蚀会较为明显。

目前科技板块已进入调整阶段,震荡市反而有利于量化策略发挥,期待后续能发挥量化优势,持续创造超额收益。

广发资源智选(023834)对标中国内地资源指数,于今年8月22日成立,由于成立时间较短,该基金目前仍处于建仓期,短期收益对比的参考价值有限。

资源主题主要涵盖有色金属、煤炭和石油化工等行业,其中有色金属板块受益于需求端景气度的持续提升,成为今年股价表现最为亮眼的板块之一。

目前,这三只主题产品运作刚刚步入正轨,投资者不妨加入自选,观察他们的后续表现。

三、回归投资的本质

当“明星基金”的光环褪去,“主观+量化”融合成为行业的新尝试,这场转变标志着国内公募基金行业正在走向成熟。

杨冬团队管理的8只产品,正是这一理念的具象化实践。这8只产品构成了一个完整的配置工具箱:底仓产品提供稳定基础,红利成长组合灵活攻守,主题增强产品捕捉机会——每一类都有明确定位和可预期特征。

这种清晰的产品定位、投资策略的区分,不仅在于基金管理人如何管理产品,更在于重塑投资者与基金之间的关系——从盲目追逐“明星基金”,到理性配置;从短期博弈,到长期陪伴;从全仓押注,到组合平衡。

当产品成为可理解、可预期、可组合的工具时,投资者才能真正发挥主动性。你可以构建稳健型组合,也可以追求更高弹性;可以在震荡时提高红利比例,也可以在趋势向上时加大成长配置。

行业的进化,终将回归投资的本质——而组合配置,正是这条理性路径。

风险提示:基金有风险,投资需谨慎。本材料不构成任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩及排名不预示未来表现。投资者在投资基金前应认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。