从1990年上海证券交易所挂牌开启中国股市之元年,历经三十年砥砺前行,今年中国资本市场迎来而立之年。

三十而立,立于改革;三十而立,立志创新。

三十年间有哪些惊心动魄的改革关键时刻?又有哪些振奋人心的创新举措?

资本市场下一个十年又将走向何方?

值此资本市场里程碑时刻,让我们一起回顾过往,展望未来。

本期《前行者》,凤凰网财经邀请到中国资本市场三十年的亲历者和见证者—— 上海证券交易所首任总经理尉文渊,共同回顾上交所创立的历程,谈论改革现状和对未来的展望。

近日,中国证监会原主席肖钢在接受记者专访时表示,在A股市场实施“T+0”是交易制度未来改革的一个方向。这一消息迅速引起了股民的热议。

实际上,在上交所开业的三十年间,就曾经历过交易制度从“T+1”向“T+0”再向“T+1”转变的过程。

在尉文渊看来,关于是否应该实行“T+0”,应该从投资而非投机的角度来看问题,“市场应该给予投资人最大的便利”。

尉文渊赞同“T+0”交易制度。他透露,当初上交所取消T+0制度,他是非常抗拒的,“人们有点把‘T+0’妖魔化了”。

“当时实行了两年多T+0,市场也没出什么问题,也没出现一天涨百分之几百的情况。现在,港股是T+0,但很多人去港股投机,都不好操作。因为市场价格机制形成以后,市场自我平衡、调节的能力非常强。假如一个人一天买卖十几个来回,那他到最后可能连手续费都不够付。”

以下为采访实录:

凤凰网财经: 尉总您好,感谢您接受凤凰网财经《前行者》栏目的采访。作为中国股市第一人,上海证券交易所主要的创立者与设计者,回忆当年,您印象最深的事有哪几件?

尉文渊:关于股市“第一人”的称呼其实并不准确。上交所成立之前,中国证券市场已经开始了摸索的进程,比如深圳已经在筹备交易所,上海很多金融界同仁也做了很多的摸索,我是后来接到任务来筹办交易所。

印象最深的几件事,第一件是,筹备交易所之初,我们知识一片空白。当时筹备任务确定下来以后,我们内部开会研究、寻找思路,大家几乎都说不出什么来。不知道怎么去做,这是记忆最深的一点。

第二,我们感受到了民间的期待。最初建交易所,我们只觉得是接受了一项工作任务,不知道将来市场能发展多大,有多大的意义。后来,随着市场化改革的深入,才逐渐看得更清楚。当上海宣布筹建交易所工作以后,民间普遍非常关心,很多上海市民自发地组织许多活动邀请我去,有极高的热情。

第三,海外比较关注。当年我去香港调研,许多记者都问一类问题——上交所以后如何与港交所竞争?什么时候超过港交所?但当时我还只把香港看成一个要学习、模仿的对象,没有想过要竞争甚至是超越。但海外对这个问题已经非常敏感了。实际上,那之前的四五十年,上海曾是远东第一金融中心,金融市场比香港发达得多,老人们会从历史角度做比较,但我当时没有这样的视角。

凤凰网财经:在您看来,筹备交易所所遇到的最急迫的问题是什么?

尉文渊:接到任务了之后,我们立刻陷入了迷惘。我想象不出交易所是什么样。当时收到了老上海股票交易所的一些资料,上面是章程,泛黄的字,只讲了几句交易所机构的定性就没了。

从哪做起?是从找资料开始?还是研究怎么交易、什么公司上市?没头绪。这个状态持续了几个星期,我很焦虑,睡不着觉,也不清楚问谁,谁都说不清楚。然后灵机一动,说先找个场地。找场地,肯定也会涉及交易流程、布局、交易规则等链条。

凤凰网财经:既然当时国内没有可以借鉴的地方,那您有没有想过去国外或是香港去考察一下?

尉文渊:我们当然想,但那个年代出国不容易,时间上也不允许。我们考察了深圳。当时深圳已经开始筹备交易所了,我们把深圳看成是中国改革开放的窗口。现在回头看,深交所可能受香港影响比较大一些。香港的部分机构、证券公司和交易所会帮他们做一些交易所的筹备、策划工作。上海只有我们自己在做。

直到1990年11月中旬,我们才有机会去香港考察。考察的时候,我是忐忑不安的。因为那年年底就要开业,怕考察之后发现我建的不是交易所,那麻烦大了,改都没时间改。考察了两三天之后,我反应过来,其实全球的证券交易所没有一个标准化的模式。它跟国家、地区的经济发展、市场文化和历史传承,都有很大的关系。所以股票交易所遵循传统的规定就行。我们当时做了许多自己独立的思考和选择,比如最早实现电子交易等。

凤凰网财经: 筹建交易所时,建立合理的交易制度也是非常重要的一方面。您在任内也经历过交易制度从“T+0”向“T+1”转变的过程。在您看来,现在的A股具备实行“T+0”制度的条件吗?

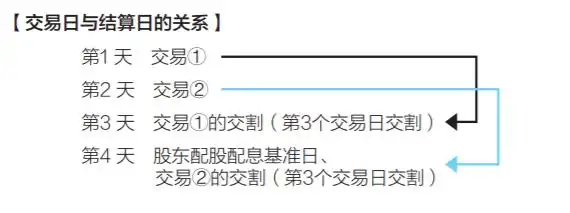

尉文渊:交易所是做股票证券交易的,交易制度是最核心的问题,包括上市、清算制度等。当时不像现在有充裕的时间准备、论证、评审。创立之初是“T+4”交易制度,它的研究基础是上海本地交易流程的特点,结果发现交收不行,有的股票传递传递着就没了。而且当时由于实行过于严格的股价涨跌停制度,场内交易近乎停滞,滋生出了场外的黑市交易。为了应对这种情况,我们才建立了“未经场内交易不予过户”的制度,并为投资者开立电子账户,之后实现了中国股票的无纸化。

电子化、无纸化交易实现之后,上交所就从“T+4”结算方式转至“T+1”。1992年底,在电子计算机系统升级过程中,一位工程师朋友告诉我,他的系统可以做到当场买入,当场卖出,问我“用不用?”我一听,愣了,这不就是“T+0”吗。

那时候还没有证监会监管,很长时间我都是交易所的最终决策人,但我也尊重理事会的意见。我给时任理事长李祥瑞打电话。当时他六十几岁,我三十五岁,老人家很稳重。我没想到他一听就说,“可以啊”。这让我受到了鼓励。

判断“T+0”制度好不好,要看从哪个角度看。如果顾虑市场投机,有人会觉得不好。但如果从投资人的角度呢?比如买房子,一间买了之后几年后才能卖和一间随时可以买卖的房子,你要哪一个?应该给投资人最大的便利化。同时,市场还讲究效率,企业也讲究资金流动、周转天数。这么想之后,我们就拍板、发通知,实行“T+0”了。

在市场初期,人们有点把“T+0”妖魔化,认为它导致过度投机。之后关于是否取消“T+0”,有很大的争议。我是非常抗拒的。在非常高层的会议上,当着很多领导的面,我都据理力争。后来,领导机关定下来之后,又改回“T+1”了。

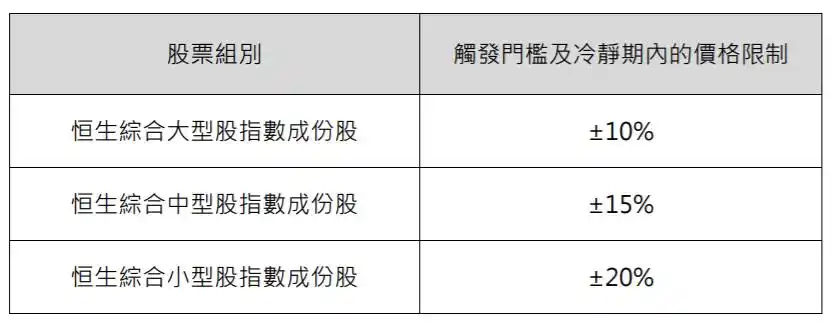

当时实行了两年多“T+0”,市场也没出什么问题,也没出现一天涨百分之几百的情况。现在,港股是“T+0”,很多人去港股投机,都不好操作。因为市场价格机制形成以后,市场自我平衡、调节的能力非常强。有人说“T+0”可以一天买卖十几个来回,那他到最后可能连手续费都不够付。

凤凰网财经: 有人认为当时的市场存在投机,但据您观察,其实不存在投机过程?

尉文渊:对,市场就是正常波动。没有因为“T+0”制度助长投机,导致市场大幅波动。今天“T+1”制度也会出现市场波动,这没有什么特别的。“T+0”是1992年年底实行的。在1992年5月底,股价涨跌幅限制也全部放开了。市场完全随行就市。

凤凰网财经: 1992年5月之前的涨跌停限制是多少?

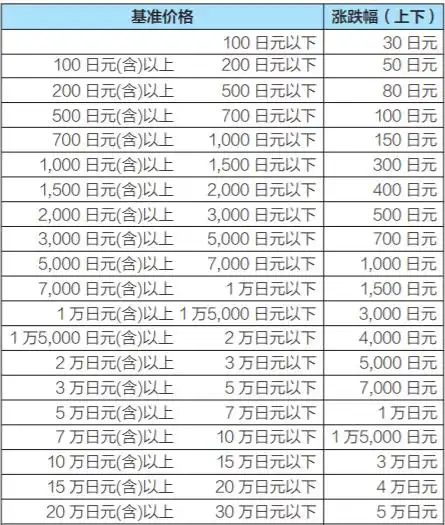

尉文渊:交易所开业的第一天就严格限制股价涨跌停。回想起来,那时候涨跌停制度是作为社会主义交易所的一个特征。因为在我们的想象中,在办交易所的时候,股价大起大落导致的尔虞我诈、大鱼吃小鱼的资本主义的罪恶,必须杜绝掉。所以,交易所早期确定的涨跌停制度,有比较浓重的意识形态的含义。最初是5%的限制。但是为了抑制投机,上交所开业一周后调至1%,5天后又继续调至0.5%,次年又将涨跌幅调回了1%。限流的存在导致成交冷淡,供需严重失衡。

1991年,深交所先放开了股价限制。之后,在厦门的一个会议上,领导表扬了深交所、批评了上交所,原因涉及到股价没放开、交易不活跃。我说,那就放开股价吧。结果,上交所放开股价的过程非常艰难。因为交易所想明白了,其他部门不一定赞成。我们花了很长时间好其他部门沟通都不行。最后,放开股价的决定是我自己做主推行的。

1992年4月,我们先从放宽涨跌停的幅度开始。到1992年5月21日,上交所市场全面放开股价。那时,我已经准备把乌纱帽交出去。我给市领导写了封信,“出了问题我走就是了”。

股价放开当天,上证指数翻了将近一番。那以后,上交所跟深圳和全球交易所一样,没有了价格管制,市场交易一下就活跃起来了。我是1995年9月份离开交易所。1996年12月,涨跌停制度又建立了起来。在我任期,这个制度没有导致什么问题,市场交易效率高、交易活跃。

凤凰网财经: 在您的理念中,“T+0”比“T+1”更适合市场交易,而且放开涨跌幅限制也比涨跌停板制度更适合中国的市场?

尉文渊:至少从我从业的经验看,“T+0”和放开涨跌幅限制没有任何问题。

凤凰网财经: 近两年,上交所进行了非常重大的改革,并设立了科创板。您认为科创板对中国资本市场的发展有哪些意义?

尉文渊:这是高瞻远瞩的决策。现在是科技的时代,资本市场如果不能发挥推动科学技术进步的作用,就无法承担相应的职责。国际上早就有纳斯达克这种以促进科技发展为定位的市场,并且它发展的非常好,孵化了苹果、谷歌等新兴科技企业。上交所科创板支持鼓励“硬科技”企业上市的定位非常清晰,切中中国经济发展的需要,是中国资本市场发展很重要的一个步骤。

凤凰网财经:上交所推出科创板之后,深交所也在为注册制做准备。在您看来,上交所与深交所之间是一种怎样的关系?

尉文渊:1997年以前,这两个市场是分属地方管理的,还没有交到中国证监会统一管理,所以,那时候两个市场之间存在一些明里的暗里的竞争。

1997年以后,证券市场监管体系调整,两个交易所都归到中国证监会管理。在统一管理的系统下,两个市场选择了不同的功能定位。双方在功能上互相弥补、互相促进。现在,深交所的发展计划对上交所不会有太大的影响,大家各有侧重地发展。

凤凰网财经: 从您1990年着手建立上交所至今,正好三十多年。您认为,中国资本市场在这30年发展中还有哪些没有解决的问题?当前最迫切需要改革的问题是什么?

尉文渊:发展永无止境。经济发展永远会对资本市场提出新的要求、新的挑战,再提供新的机遇。坦率地讲,回看这三十年的历程令人非常不可思议。尽管我们中间走了许多弯路,遇到很多波折,但现在的发展成就,我觉得怎么褒扬都不过分。最初,为了促成交易所开业,我们会找一些上市公司,其中最小的公司总股本才40万人民币。但那时隐隐约约有一种预感,只要我们把路子走对,中国的市场可以发展得非常快。

1992年,我去美国纽约考察,那地方是全球资本市场的心脏。听他们讲了两天,我突然醒悟,它的核心是什么?就两点:市场开放、充分竞争。所以当时我觉得,如果我们能够在这些问题上也迈出一步,我们会有很大发展。当然,当时不可能想像中国资本市场会发展成今天这样。

目前,中国资本市场进入了一个新的战略机遇期。近年,科创板、可转债、沪港通等等改革的措施,我觉得都挺好。市场开放建设方面的发展也非常不错。特别是,中央针对交易所发展提出的“建制度、不干预、零容忍”九字方针,定位非常清晰,界定了政府与市场的关系。如果按照这个定义发展,我们在市场化改革这个重大问题上会有突破。

凤凰网财经:对于上证指数,您心里有个预期点位吗?希望它能涨到多少?

尉文渊:从来没有考虑过。交易所刚成立的时候,能完成场内交易、股票交收,已经是天大的事,指数的事都顾不上。后来想想,没个指数也不是办法,那我们也编个指数吧。

这涉及几个问题。第一、交易所该不该编指数。像恒生指数、道琼斯指数等基本都是由专业机构编制的。但是当时我们能找谁做呢?而且当时也没有说绝对不允许由交易所编制指数,于是我就想,编就是了。

第二、老八股怎么编呢?像恒生指数那样搞成份股也不现实,一装八个股全装进去了。后来,我们叫就编了个综合指数。1991年,上证综合指数正式推出,以100点为基点。

当年我们没想到现在国人、国际上把上证指数看的那么重。前段时间,总有人说指数怎么一直在3000点。还有人在人代会上提案说,要修改指数,指出的问题是因为它不涨。

“指数不涨要修改指数”,这个说法我听过不止一次。

但是指数是什么含义?指数就是来反映整个市场涨跌状态的。比如说,你问我今天某一只股票是涨了是跌了,那我很容易告诉你。但是,假如你问我今天整个市场涨了还是跌了,我很难告诉你,这时候就需要一个工具,这个工具就是指数。

我们当时定的就是综合指数,就是把所有上市公司都作为样本纳入进去,这样一来,几十年来沿用同一个编制原则,就可以很清楚的看到整个市场几十年的发展变化,它能反应市场的变化率。

现在嫌指数低就要修改指数编制?但这就是当时制定的指数编制规则啊。

我们当然可以找出几十家的上市公司来做样本,然后每年修正,这样指数可以翻几番,但是这几十家之外的几千家上市公司怎么办呢?所以,这种指数只能反映成分股的涨跌,但是却不能代表所有上市公司的涨跌。

凤凰网财经: 非常感谢尉总接受我们的采访。最后,请您跟中国资本市场说一句话吧。

尉文渊:中国资本市场发展,前途不可估量。

凤凰网财经: 感谢尉总。