后市观点

周二油价再次大幅上冲,顶着强阻力区域收出大阳线,已经收出四连阳。这样的表现让不少人感到意外。油价能大涨特朗普功不可没,宏观层面继续提振市场风险偏好,晚间美国4月未季调CPI年率为2.3%低于市场预期,特朗普再次呼吁鲍威尔降息,而让大幅推升市场情绪的是特朗普与沙特王储签署经济合作协议,获得沙特6000亿美元的投资承诺,特朗普再次呼吁买入股票,这大幅提振了市场风险偏好,不愧是最佳交易员。让美国股市上涨是稳住美国国内局势的有力武器,在过去一段时间特朗普以及多次指导呼吁股市上涨,在造势提振市场风险偏好,改善市场情绪方面作用明显,股市商品等风险资产普遍上涨,乐观情绪也盖过了原油市场供应过剩的压制。地缘层面对伊朗和俄罗斯层面的制裁言论也为油价上涨提供了一定能量。虽然特朗普并不想推涨油价,但油价同样受益于此随着市场风险偏好回升在本周二天之内第二次冲高,并守住了高位。

在关税谈判及获得投资大单等持续的宏观利好推动下金融市场风险偏好回升明显,这也改善了市场预期,已经有投行开始将油价目标从低位上调3-4美元。这样的判断符合目前市场局势。目前基于宏观层面提振风险偏好且即将进入消费旺季的乐观预期与欧佩克+增产背景下油市供应过剩压力渐增的展望形成碰撞。近期乐观情绪推动了油价的反弹,成为油价的核心驱动,缓解了油价短期内继续大跌的风险,供需过剩担忧暂时退场。而反弹至此,4月初形成的上档平台阻力区对油价压制也非常明显,综合评估,油价有效突破上档阻力仍是小概率事件,本周是重要的时间窗口,如果不能形成突破,情绪降温后大概率还是会延续低位10美元左右的区间内运行,本周检修挂但高波动行情仍将持续,注意节奏把握。

(欢迎大家多多关照期海通行-投研点金小程序,试运行阶段请多提宝贵意见阅)小程序注册登录,后续会陆续有更多深度分析。

能源研发中心由上期所卓越分析师、连续5年上海国际能源交易中心优秀原油分析师带队及时共享原油、成品油期货及现货产业讯息!并可针对符合条件的客户提供定制化服务,欢迎有需求的机构、产业客户加入交流,请与微信:ht0199ya联系

每日动态

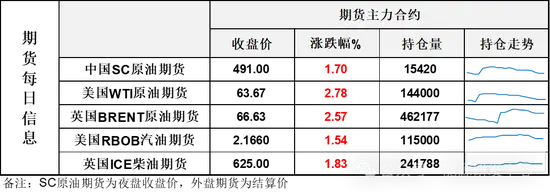

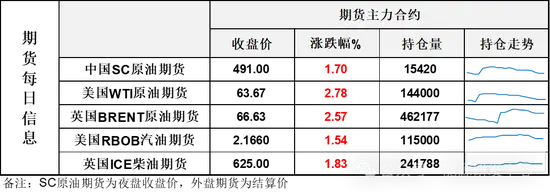

【1】WTI主力原油期货收涨1.72美元,涨幅2.78%,报63.67美元/桶;布伦特主力原油期货收涨1.67美元,涨幅2.57%,报66.63美元/桶;INE原油期货收涨1.7%,报491元。

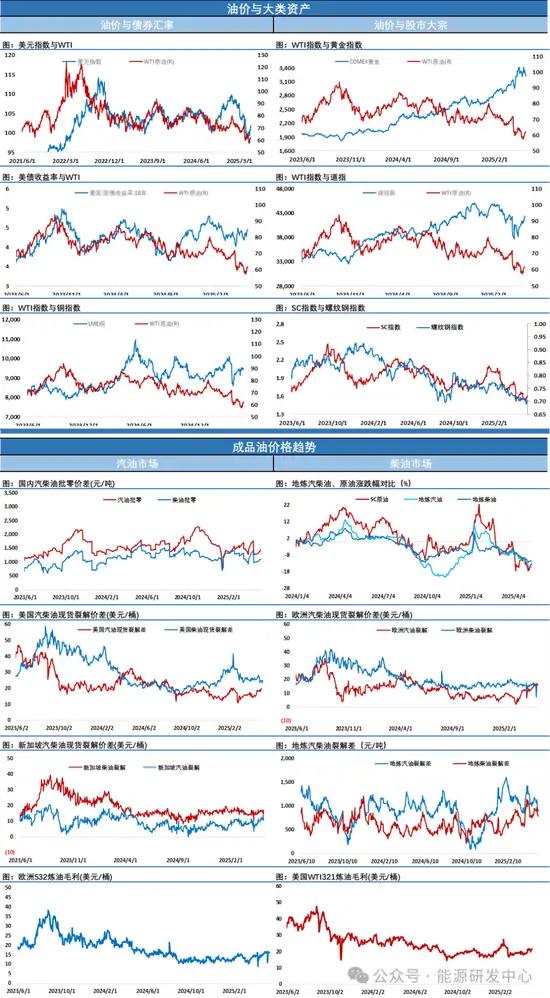

【2】美元指数跌幅0.82%,报100.98;港交所美元兑人民币跌幅0.21%,报7.1786;美国十年期国债涨幅0.06%,报110.14;道琼斯工业指数跌幅0.64%,报42140.43。

近期要闻

【1】美国总统特朗普和沙特王储穆罕默德·本· 萨勒曼签署了一项战略经济伙伴关系协议。该项协议在特朗普访问中东的第一站利雅得签署,覆盖了能源、采矿和国防领域。特朗普此次访问的首要任务是确保获得数十亿美元的投资交易,而不是解决中东的安全问题。在利雅得主办了沙特和美国之间的投资论坛之后,特朗普将于明天访问卡塔尔,周四访问阿联酋。

美国总统特朗普周二从沙特获得了6000亿美元的投资承诺,特朗普在利雅得签署了一项关于能源、国防、采矿和其他领域的协议。根据白宫的一份简报,美国同意向沙特阿拉伯出售价值近1420亿美元的武器,称这是华盛顿有史以来达成的“最大的防务合作协议”。该协议涵盖了与十多家美国国防公司在防空和导弹防御、空军和太空发展、海上安全和通信等领域的交易。

【2】伊欧核谈判:欧洲从犹豫到推进 暗藏制裁施压“倒计时”

两名欧洲外交消息人士和一名伊朗外交消息人士周二表示,伊朗将于周五在伊斯坦布尔与欧洲各方举行会谈。对于此次会谈,英国、法国和德国最初有所犹豫,他们担心此类会谈可能会开辟一条平行轨道,干扰特朗普政府推动的旨在阻止伊朗发展核武器的谈判。但欧洲外交官们表示,他们选择继续举行会谈,因为与伊朗保持对话并重申他们对新核协议的设想符合自身利益。伊朗也渴望举行此次会谈,以便保留多种选择,并评估欧洲大国在联合国重新对伊朗实施制裁问题上的立场。欧洲大国并非目前伊美谈判的参与方,但这三个大国一直在寻求与华盛顿密切协调,以决定是否以及何时应该使用“快速恢复制裁机制”,就伊朗核计划向伊朗施压。据外交官和路透社看到的一份文件显示,如果届时无法达成实质性协议,这三个国家可能在8月启动“快速恢复制裁”。

美国总统特朗普:现在是伊朗做出选择的时候了。伊朗将永远不会获得核武器。希望与伊朗达成协议。但如果伊朗拒绝橄榄枝,我们将别无选择,只能施加最大压力;将使伊朗石油出口降至零。

美国财政部:对伊朗石油运输、资助伊朗军事和“恐怖活动”的全球网络实施制裁,在多个司法管辖区运营的近20家公司被列入制裁对象。

【3】德国总理默茨:如果本周在乌克兰停火问题上没有取得进展,将考虑加大对俄罗斯的制裁力度。对俄罗斯的新制裁措施将涵盖能源和金融市场,与希腊领导人达成一致,希望欧盟尽快实施新的限制性移民规则。

俄罗斯总统新闻秘书佩斯科夫表示,俄方正在继续准备应于5月15日在土耳其伊斯坦布尔举行的与乌克兰谈判,当俄总统普京认为有必要时,克宫将宣布俄乌伊斯坦布尔谈判的俄方代表。

以上图表数据来源文华财经 IFIND 海通期货投资咨询部