浙商证券发布收购国都证券后首份年报:总资产首超1500亿元

2024年12月27日,在收购国都证券34.25%的股份完成过户后,浙商证券(601878)成为国都证券第一大股东,这也是一起在证券行业中备受关注的并购重组。

2025年4月10日晚间,浙商证券发布收购国都证券后的首份年报。

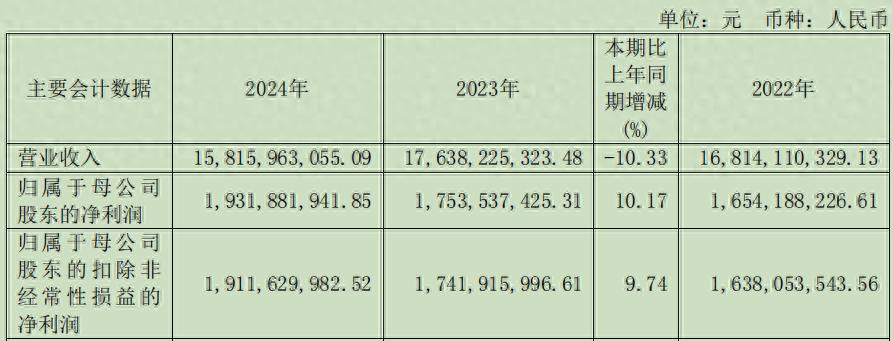

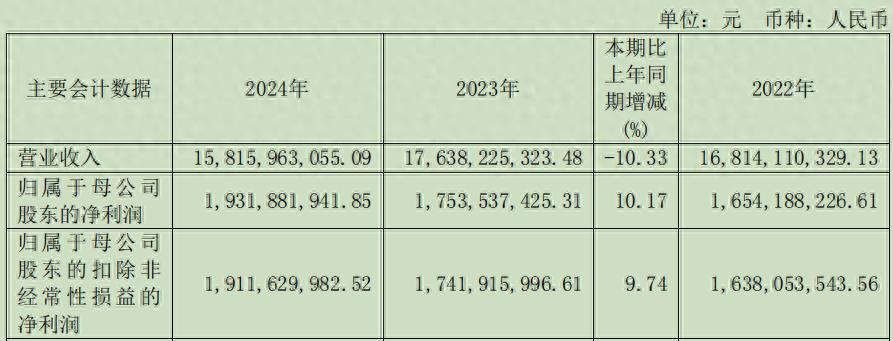

2024年报披露,总资产首次超过1500亿元达1540.86亿元,同比增长5.88%;实现营收158.16亿元,同比下滑10.33%;净利润19.32亿元,同比增长10.17%;扣非净利19.12亿元,同比增长9.74%;加权平均净资产收益率(ROE)达6.76%,持续位居行业第一梯队。拟向全体股东每10股派发现金红利1.00元(含税),全年现金分红总额达6.80亿元,占净利润的35.21%。

今年年初,浙商证券董事长吴承根曾公开表示,浙商证券将加快推进财富管理专业化、体系化、投顾化建设,创新推进研究与财富管理的战略重整,积极打造研究型财富管理特色品牌;大力发展公募基金券结与ETF业务,进一步打响浙商财富FOF品牌;财富、研究、资管等业务进入行业前二十,其中财富业务首次进入行业前十二,创历史新高。

此次年报,浙商证券董事长吴承根向时代周报表示,2025年是“十四五”规划收官之年,浙商证券将深化数字化转型,强化科技赋能,服务中国式现代化进程。

耗资近52亿控股国都证券

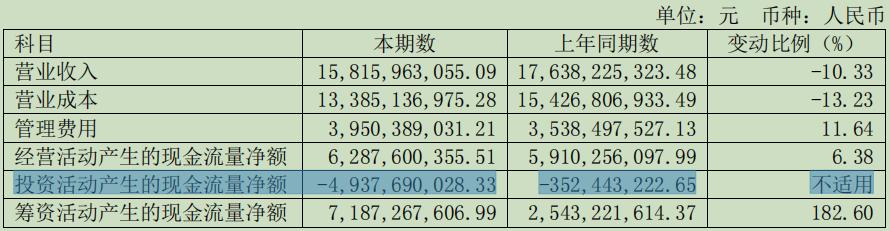

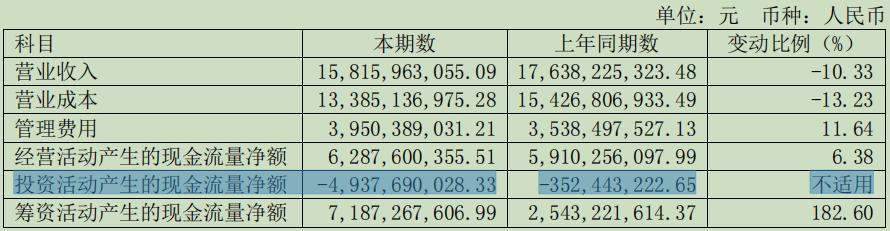

在现金流一栏,浙商证券投资活动产生的现金流净额出现巨额下滑,2024年是-49.38亿元,2023年同期是-3.52亿元。

大幅变动的原因主要就是收购国都证券股权。2024年12月27日,在收购国都证券34.25%的股份完成过户后,浙商证券成为国都证券第一大股东。

自2023年12月启动收购计划以来,浙商证券已通过多轮交易逐步构建对国都证券的控股地位。2024年12月4日,浙商证券公告,经核准成为国都证券实控人,持有国都证券19.97亿股股份(占国都证券股份总数34.2546%)。

今年3月23日,浙商证券又经过156轮激烈竞价,在阿里拍卖平台以5704.2万元总价竞得国都证券3000万股无限售流通股,成交单价1.90元/股。至此,浙商证券累计耗资51.85亿元,总计持有国都证券20.27亿股,持股比例升至34.76%,远超国都证券第二大股东中诚信托(持股13.33%)。

年报披露,国都证券总资产362.7亿元,2024年度营收超18亿元,净利润近9.28亿元(未经审计财务数据)。

浙商证券也在年报中披露,从2006年重组金信证券焕新出发,到2007年收购天马期货开启混业经营,到2019年并购国开证券9家营业部实现区域突破,再到2024年完成国都证券34.25%股权收购并跃居第一大股东,通过四次重大战略重组和并购,实现了资本实力、业务版图和服务能力的跨越式提升。

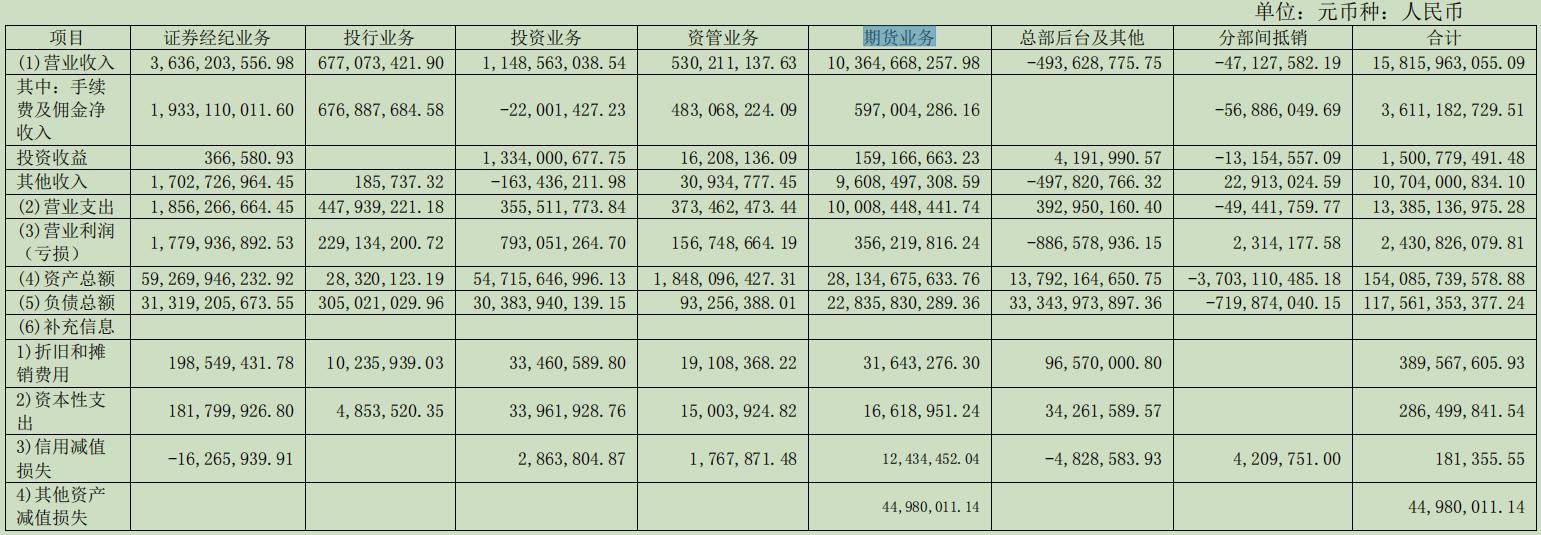

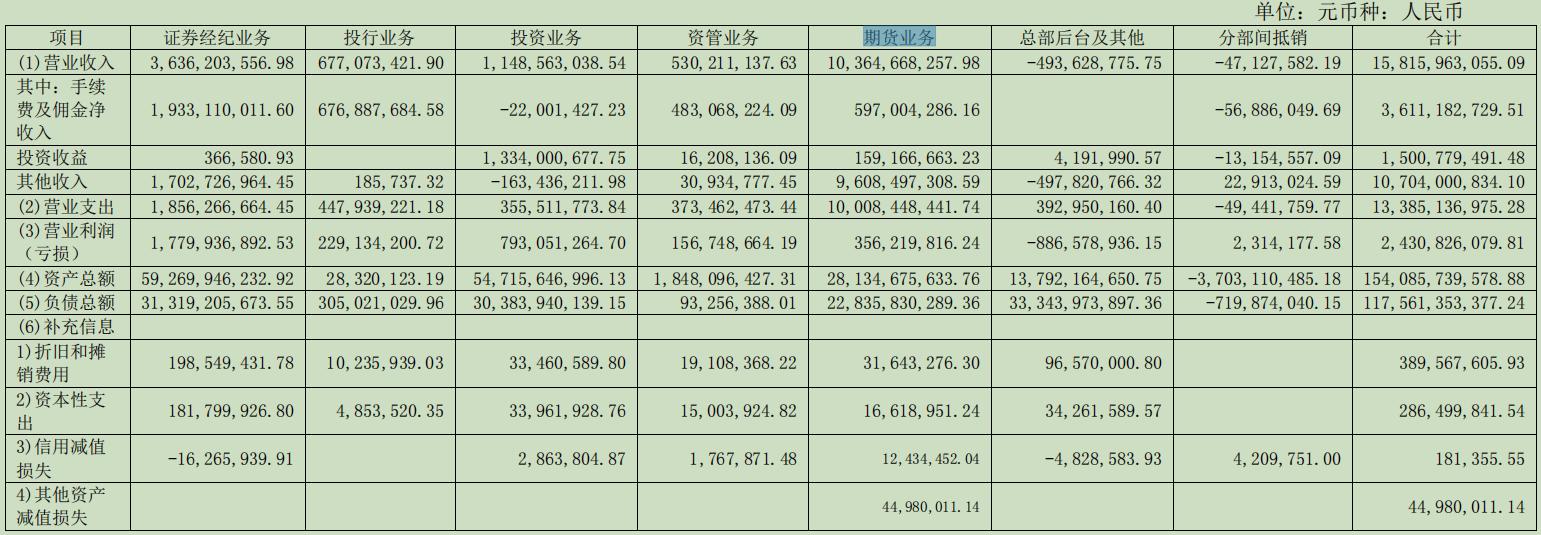

期货业务营收超百亿占据最主要营收

截至2024年12月31日,浙商证券累计完成期货代理交易额8.31万亿元,同比增长26.58%;期末资产管理业务存续规模22.19亿元。2024年风险管理子公司浙期实业完成基差贸易额95.55亿元;完成场外业务名义本金1031.33亿元;做市业务牌照数量增至100个,同比增长11.11%。

对于营收的下滑,浙商证券披露原因是期货业务规模下降导致其他业务收入减少,表现在期货经纪业务、投资银行业务收入同比有所减少,如手续费及佣金净收入36.11亿元,同比减少2.39亿元,降幅6.21%。其他业务收入94.16亿元,同比降幅21.14%,主要是期货仓单业务收入减少。

资管业务截至2024年底,存量资产管理规模达953.04亿元,同比增长4.61%;全年销售公募及集合产品超1310亿元,覆盖固收、权益等全品类。风险管理子公司场外业务名义本金达1031.33亿元。

投行业务全年完成股权、债券主承销项目292单,融资规模1071亿元,实现投行收入6.77亿元。其中,债券承销规模1055.9亿元,公司债承销排名全国第9位,居浙江省内榜首。直投业务规模持续扩大,并新设股权投资基金4支,新增管理规模逾30亿元。

信用业务方面,截至2024年末,浙商证券融资融券余额为238.33亿元,较2023年末增加43.15亿元,增长幅度为22.11%,高于市场平均水平。

年报显示,浙商证券研究团队覆盖宏观、策略、科技等44个领域,品牌影响力跻身行业前10,全年发布研究报告5362篇,客户总数同比增长近10%,公募及保险机构客户达146家。