券商并购添新例 国信证券拟拿下万和证券控制权

本报记者 周尚伃 见习记者 于宏

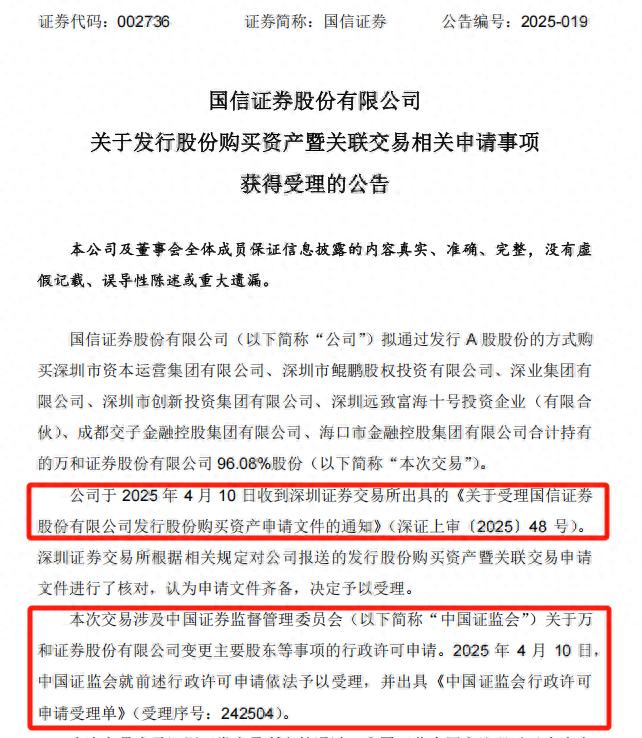

在政策明确支持证券业通过并购重组方式做优做强的背景下,行业并购重组案例再“上新”。8月21日晚间,国信证券发布公告称,拟通过发行A股股份的方式购买万和证券53.0892%股份。

交易存战略整合考量

具体来看,国信证券正在筹划发行股份购买资产事项,交易标的公司为万和证券。从进展来看,本次交易事项尚处于筹划阶段,目前正与万和证券各股东接洽。初步确定的发行股份购买资产交易对方为深圳市资本运营集团有限公司(以下简称“深圳资本”),深圳资本持有万和证券53.0892%股份,为万和证券的控股股东。8月21日,国信证券与深圳资本签署了关于本次交易的《意向性合作协议》,拟以发行股份的方式购买深圳资本持有的万和证券53.0892%股份,以获得万和证券的控制权。

同时,国信证券A股股票自8月22日开市时起开始停牌,并预计在不超过10个交易日的时间内披露本次交易方案。

公开信息显示,截至2023年末,万和证券拥有27家分公司、25家营业部;资产总额为131.62亿元,总负债为77.15亿元。从盈利能力来看,2023年,万和证券实现营业收入4.99亿元,同比增长175.54%;实现归母净利润5874.94万元,与上一年度相比扭亏为盈。

从股权结构来看,万和证券目前共有8位股东,第一大股东为持股53.09%的深圳资本,其次为持股24%的深圳市鲲鹏股权投资有限公司,随后是持股7.58%的深业集团有限公司,另外5位股东的持股比例均在4%以下。深圳资本是深圳市属的国有资本运营公司,由深圳市国资委100%持股。

从资产体量和盈利能力来看,国信证券远超万和证券。截至2023年末,国信证券总资产达4629.6亿元。2023年,国信证券实现营业总收入173.17亿元,同比增长9.08%;实现归母净利润64.27亿元,同比增长5.57%。

进一步从股权穿透关系来看,天眼查信息显示,国信证券和万和证券的实控人均为深圳市国资委。对此,一家上市券商分析人士向《证券日报》记者表示:“从此次交易的本质来看,国信证券对万和证券部分股权的收购更多蕴含了战略整合的深远考量,而非简单的市场交易行为。其核心动机很可能是出于优化资源配置、强化市场布局的战略需要。鉴于国信证券与万和证券在规模与体量上存在显著差异,这一重组过程在实施上或将面临相对较小的挑战与阻力,有望顺畅落地。”

多起并购重组交易迎新进展

目前,国内券商已超过140家,但部分公司竞争力不强,严重依赖牌照提供通道服务。在政策的引导与支持下,今年以来,证券业的并购重组案例逐步增多,多起并购重组交易迎来新进展。

近期,国联证券发布《国联证券股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)》等文件,与民生证券的整合工作正有序进行。在浙商证券与国都证券的整合事项中,证监会已依法受理国都证券变更主要股东、实际控制人的申请。此外,西部证券拟获得国融证券控股权、“平安证券+方正证券”、国盛金控拟与子公司国盛证券合并、“华创证券+太平洋证券”等事项也备受投资者关注。

与上述国信证券公告同日披露的,还有锦龙股份所持东莞证券20%股份的转让结果。锦龙股份表示,8月21日,公司与东莞金控和东莞控股组成的联合体签署了《关于东莞证券股份有限公司之股份转让协议》,转让价格为22.72亿元。锦龙股份以现金交易方式向东莞金控转让标的股份中的19350万股,占东莞证券股份比例为12.9%;向东莞控股转让标的股份中的10650万股,占东莞证券股份比例为7.1%。

“并购重组是整合行业资源、提升产业竞争力的重要方式,在短期内能使规模快速提升,但能否发挥‘1+1>2’的协同效应,还需要全面评估。”申万宏源证券非银首席分析师罗钻辉表示,当下券商并购重组主要包括四大思路:同一实际控制人旗下券商整合、解决同业竞争、区域特色券商做大做强诉求、国资整合民营券商。复盘历史上的并购案例可以发现,并购整合需要以证券公司整体战略为导向,寻找互补性强的标的(区域互补或业务互补),并充分打造协同。

中国金融智库特邀研究员余丰慧在接受《证券日报》记者采访时表示,面临马太效应显著的行业格局,有一定资本实力的中小券商可能倾向于通过重组整合来应对竞争压力、开拓生存空间。在政策助推以及市场环境的倒逼下,预计未来证券业并购重组的案例仍会持续涌现,行业集中度有望进一步提高。

图片 | 站酷海洛

制作 | 张文玲