1.4 股票的风险

1.4 股票的风险

股票的风险来自股票价格的波动,而股价的波动来自股票市场的运作逻辑。人类对于股市运作逻辑的认知是一个极具挑战性的世界级难题,这也是股票投资风险的根源所在。在这方面,尚没有任何一种理论和方法能够令人信服并且经得起时间检验。但这并不妨碍人们使用一些简单的统计方法形成对于股票风险的基本认识。

1.4.1 风险的种类

在投资者眼中,证券风险主要表现为价格风险,但其实质是收益率风险。无论是价格风险还是收益率风险,其实都是来自证券价格的不确定性。这种不确定性的外在表现就是证券价格的波动,价格波动既产生了证券收益,也导致了收益率的波动,即收益率风险。

证券价格波动只是证券风险的外在表现形式,其原因来自多种风险因素,不同的视角可以看到不同的风险因素。不同视角下的风险因素之间并不是完全不同的风险因素,只是看待风险的角度存在差异,或者是风险因素的表现不同。

从风险来源看,证券风险可以分为市场风险(market risk)和个体风险(individual risk)等。市场风险又被称为系统风险(systematic risk)。个体风险又被称为非系统风险(non-systematic risk)。

从投资者角度看,可分为持有风险(holding risk)和流动性风险(liquidity risk)等。持有风险是指投资者持有某些证券期间证券市场价值变化的不确定性,流动性风险指的是投资者买入和卖出证券时会否发生实质性价值损失的不确定性。

从企业角度看,可分为企业战略风险和经营风险等。企业经营风险又可具体分为诸如融资风险、投资风险、产品风险、现金流风险、坏账风险、持续经营风险以及管理层更换风险等。

从经济基本面看,包括政策风险、行业风险、购买力风险、利率风险和汇率风险等。其中,购买力风险也被称为通货膨胀风险。

上述风险的影响综合体现在证券价格的变化中,价格变化产生价格波动风险,进而产生收益率波动风险。收益率波动既可能使得投资者获利也可能使得投资者蒙受损失,投资者蒙受损失的不确定性称为收益率损失风险。

1.4.2 价格波动风险

证券价格的波动风险是证券市场上最直观的风险。顾名思义,价格风险指的是证券价格变动的不确定性。衡量证券价格波动风险最简单的方法是使用价格的标准差。然而,直接使用价格的标准差估计价格风险存在一个严重的问题:不同证券之间的价格数量级不同。例如,低价股票每股只有几元钱,高价股票可能高达每股上千元,直接使用股价的标准差将导致不同股票之间的风险不具有可比性;即使是同一只股票,它在不同历史时期的股价数量级也可能存在差异,直接使用股价的标准差同样可能失去可比性。

为使证券价格的标准差具有可比性,需要对其进行标准化处理,即使用证券价格的均值对价格标准差进行调整,得到调整(后)标准差,也称标准差率或单位风险。可以将调整标准差直观理解为证券价格的标准差占其均值的比例。调整标准差数字越大,这个比例就越大,价格波动就越剧烈,价格风险就越高。反之亦然。因此,可以使用调整标准差计量证券价格的风险。

1.证券指标波动风险的一般计算方法

计算证券指标的标准差需要一段时间的历史数据。

套用滚动窗口的概念,我们就可以得到滚动的周、月、季、年的证券指标风险的时间序列。这种时间序列能够使得投资者持续观察到证券指标风险的变化趋势。

为计算证券指标的波动风险,设证券指标的时间序列为P1,P2,…,Pi,…,Pt,期间长度为t,其均值为μ,我们将其写成

设证券指标的标准差为σ,我们将其写成

如果证券指标符合正态分布,基于标准差σ还可以进一步计算一段时间t1的证券指标标准差

,我们将其写成

再计算期间内证券指标的调整标准差(标准差率),将其作为证券指标风险δ,我们将其写成

当期间长度t分别为周、月、季、年时,δ就成为周、月、季、年证券指标的(滚动)波动风险。

这种方法得到的证券指标波动风险通常具有较好的可比性,虽然单独使用时表示的意义有限,但可以用来直观对比同种证券不同时期或不同证券同一时期的证券指标波动风险。

借助滚动窗口的概念,可以分别得到周、月、季、年的证券指标波动风险,这种期间波动风险能够让投资者直观地观察证券指标波动风险的动态趋势。借助扩展窗口的思路,还可以得到投资者持有某种证券指标随着时间推移波动风险的累计趋势。

将上述公式中的证券指标替换成证券价格,就可以得到证券价格的波动风险,替换成证券收益率,就可以得到证券收益率的波动风险。

2.证券价格波动风险指标的用途

基于滚动窗口的股价波动风险指标适合分析中长期投资的股价波动风险趋势,以用于进行证券产品投资时的风险选择。股价波动风险指标既可以用于分析单只证券,也可以用于不同证券之间的风险比较。下面以京东和阿里巴巴股票为例。

案例1-8

股票的股价风险:京东与阿里巴巴

图1-13对比了京东(美股代码JD,实线)与阿里巴巴(美股代码BABA,虚线)的年股价波动风险。

图1-13 阿里巴巴与京东的股价波动风险对比

图1-13中可见,在这段时间内京东的中长期股价波动风险全面高于阿里巴巴,但呈现了逐步下降趋势,并且与阿里巴巴之间的差距在缩小;而阿里巴巴的中长期股价波动风险相对较小。这种基于滚动窗口的期间股价波动风险图可以让投资者观察股价波动风险的动态变化趋势。

证券的价格波动风险虽然直观易懂,但不一定是投资者最关心的。投资者真正关心的是证券收益率的波动风险。

1.4.3 收益率波动风险

顾名思义,收益率的波动风险就是证券收益率变化的不确定性,或者说是收益率的一种离散趋势。虽然各种证券的价格数量级不同,但它们的收益率却具有一致的数量级,因此在估计收益率的波动风险时,无须进行数量级上的调整,可以直接使用收益率的标准差。

1.证券收益率的波动风险

证券的收益率相当于证券价格的一阶差分,考虑到证券价格的波动性,收益率相当于放大了价格的波动性。证券价格始终在正数的区间内进行波动,但直接脱胎于股价的日收益率却在正负数之间震荡,徘徊在零线附近。因此,日收益率的直接分析价值比较有限,通常的做法是将日收益率累计成期间收益率。根据期间长短的不同,期间收益率能够在一定程度上抑制日收益率的偶发波动,显示出其内在的变化趋势。

2.收益率波动风险的种类和用途

与股价波动风险指标相类似,收益率的波动风险也分为两类:基于滚动窗口的收益率波动风险能够揭示证券产品收益率的动态趋势,适合用于投资选择时参考;而基于扩展窗口的收益率波动风险则能够描述投资之后的累计收益率风险。这两类收益率波动风险指标既可以用于分析单个证券产品,也可以用于比较两只证券的收益率波动风险。下面以苹果和微软股票为例。

案例1-9

股票的收益率风险:苹果与微软

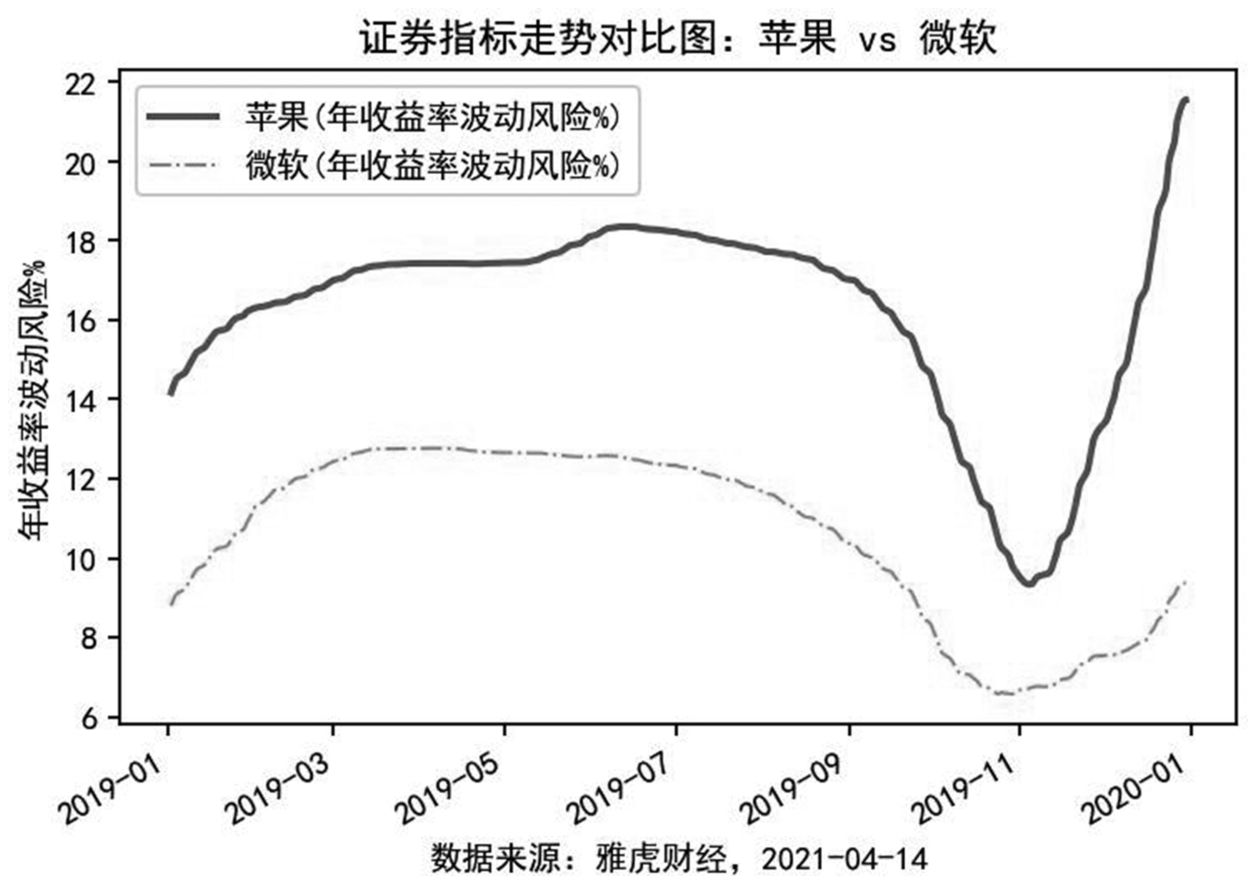

图1-14对比了苹果(美股代码AAPL,实线)与微软(美股代码MSFT,虚线)的年收益率波动风险。

图1-14 苹果和微软的年收益率波动风险对比

图1-14中可见,这段时间内苹果的年收益率波动风险全面高于微软。双方在2019年11月都降到了最低点,随后都呈现了上升趋势,但苹果的上升趋势更加明显,并且与微软之间的差距迅速加大。

另外,两只股票的收益率波动风险不约而同地在2019年11月显著降低,说明很可能受到了某些外部事件的共同影响,具体原因需要进一步分析。

1.4.4 收益率损失风险#

收益率波动风险的定义是收益率变化的不确定性。然而,这种波动的不确定性并非都是风险,原因在于这种波动包括两个方向——正向波动和负向波动。

正向波动能够为投资者带来超出预期的更多收益,是投资者梦寐以求的,因此,多数投资者并不视这种波动为风险。负向波动给投资者带来低于预期的收益率,可视为收益率的损失,是投资者所厌恶的,因此,这种波动往往被投资者视为真正的风险,并称这种风险为收益率损失风险。

1.收益率波动的两个方向

收益率的标准差既包含了收益率的正向波动也包含了负向波动。为了估计收益率损失风险,需要对收益率的负向波动进行专门的处理。在统计学中,只处理负向波动的标准差称为下偏标准差(lower partial standard deviation, LPSD),只处理正向波动的标准差称为上偏标准差(upper partial standard deviation, UPSD)。标准差虽然包括了上偏标准差和下偏标准差,但它们之间并非简单的相加关系,即下(上)偏标准差并不必然小于标准差。

2.收益率下偏标准差的计算方法

设证券收益率的时间序列为r1,r2,…,ri,…,rt,样本期间长度为t,收益率的均值为μ,其中有n个样本的收益率小于μ

设证券收益率的下偏标准差为σLPSD,其中min表示取最小值

3.收益率波动损失风险指标的种类和用途

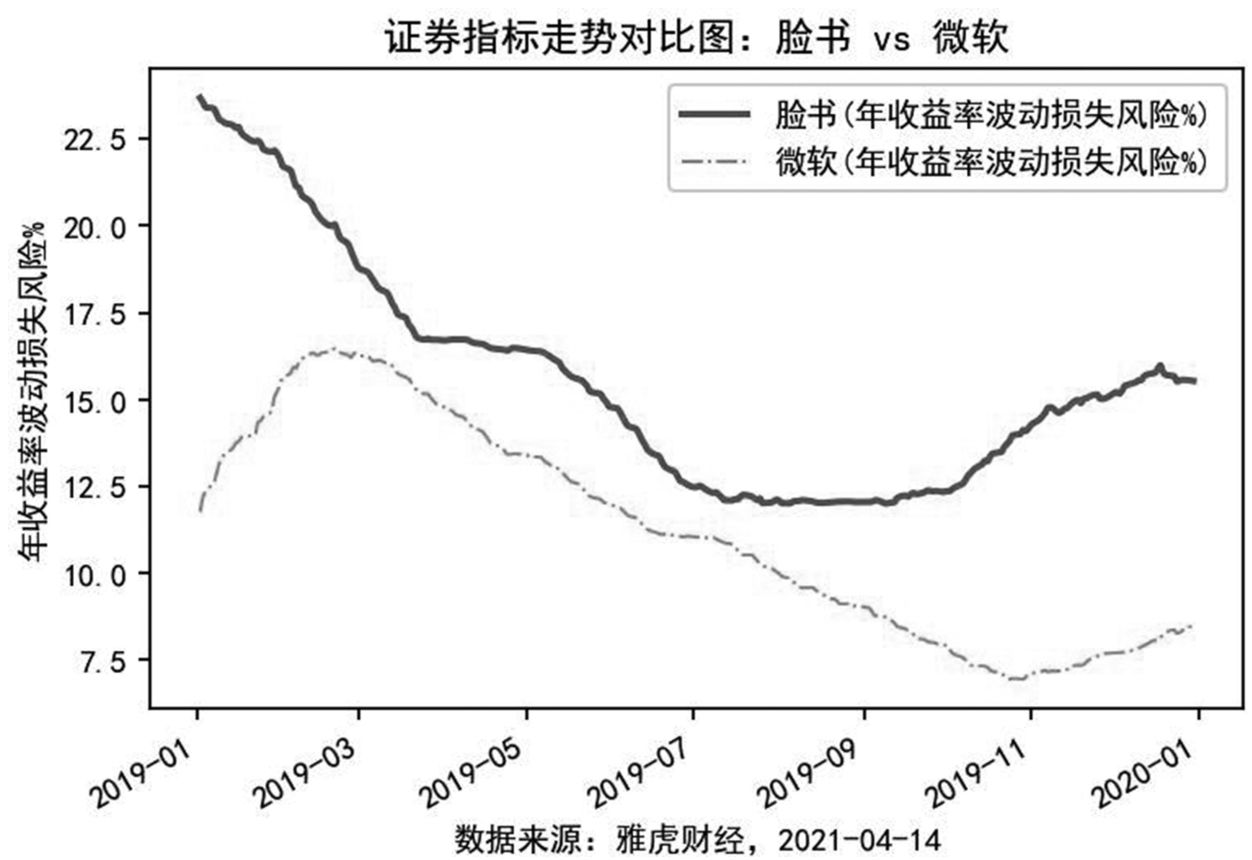

与收益率波动风险指标相类似,收益率的波动损失风险也分为两类:基于滚动窗口的收益率波动损失风险能够揭示证券产品收益率损失的动态趋势,适合用于投资选择时参考;而基于扩展窗口的收益率波动损失风险则能够描述投资之后的累计收益率损失风险。这两类收益率波动损失风险指标既可以用于分析单个证券产品,也可以用于比较两只证券的收益率波动损失风险。以脸书和微软股票为例。

案例1-10

股票的收益率波动损失风险:脸书与微软

图1-15对比了社交网络巨头脸书(美股代码FB,实线)与微软(美股代码MSFT,虚线)之间的年收益率波动损失风险。

图1-15中可见,脸书的收益率波动损失风险持续高于微软。另外,脸书的年收益率波动损失风险在2019年头2个季度持续下降,与微软的差距在缩小,7~10月相对稳定,但随后再次上升,与微软的差距逐步拉大。反观微软,其收益率波动损失风险在2019年3月上升至高点,随后持续下降至11月,之后再次缓慢升高。总的来说,微软的收益率波动损失风险低于脸书。

图1-15 脸书与微软的年收益率波动损失风险对比