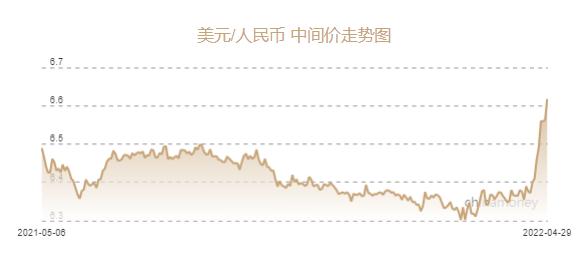

人民币兑美元中间价下调549个基点至6.6177元 贬值至2020年11月13日以来最低

金融界4月29日消息 今日人民币兑美元中间价报6.6177元,较上一交易日(4月28日)的6.5628元下调549个基点。中间价贬值至2020年11月13日以来最低。

中国人民银行授权中国外汇交易中心公布,2022年4月29日银行间外汇市场人民币汇率中间价为:

1美元对人民币6.6177元,1欧元对人民币6.9531元,100日元对人民币5.0616元,

1港元对人民币0.84338元,1英镑对人民币8.2535元,1澳大利亚元对人民币4.7065元,

1新西兰元对人民币4.3001元,1新加坡元对人民币4.7767元,1瑞士法郎对人民币6.8139元,

1加拿大元对人民币5.1707元,人民币1元对0.65886马来西亚林吉特,人民币1元对10.9832俄罗斯卢布,

人民币1元对2.4141南非兰特,人民币1元对192.00韩元,人民币1元对0.55469阿联酋迪拉姆,

人民币1元对0.56648沙特里亚尔,人民币1元对54.4071匈牙利福林,人民币1元对0.67435波兰兹罗提,

人民币1元对1.0702丹麦克朗,人民币1元对1.4924瑞典克朗,人民币1元对1.4218挪威克朗,

人民币1元对2.23549土耳其里拉,人民币1元对3.0871墨西哥比索,人民币1元对5.1988泰铢。