A股市场:未来十年,是科技的时代,科技龙头股里的“全球第一”和“国内第一”,你都知道?

未来十年,是科技的时代

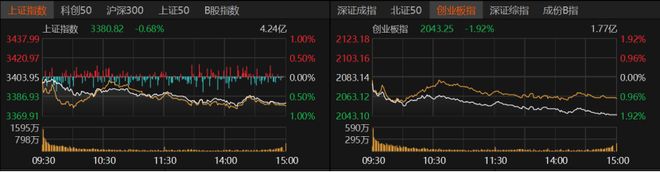

20年了,A股从来没这么硬核过!

过去十年,产业升级和技术迭代在大洋彼岸不断发酵,成就了纳斯达克的漂亮K线,科技行情引领了美股十年牛市。

在全球都在拼科技的阶段,过去十年,是中国科技的黄金十年,这背后是经济结构的转型。2009年,我国将电子信息技术,定义为世界经济发展的重要驱动力,发放3G牌照,创业板开板。一系列重大事件的发生,让一批批科技股成长了起来。

2019年,一年就几乎相当于过去10年,我们加速推进5G、加强对集成电路的扶持、推出科创板,这是2009年的升级版,我们正在开启一个燎原之火的时代。现如今,经济结构转型迫在眉睫,大国科技已经按下加速键,2019年,A股的科技股成为涨幅最大的板块,并且科技创新将上升为下一个阶段的关键战略。

科技股去年7月份后开始整体走强,以半导体为代表的公司出现了持续大涨,比如韦尔股份、兆易创新等股票上涨了数倍。我认为未来的机会在于:科技行业,也在于:增长。

高增长的股票将成为跑赢大市的关键,投资者可以留意5G、半导体等行业中涨幅并不是太大的公司,这些公司有高成长的预期推动。

如何选择优质成长股?

什么是成长投资?

成长投资就是找到在某个领域具有成长空间的公司,在它成长到天花板(可参考的合理市值)之前,只要能确定公司依然沿着你之前研究的成长轨道前进,你可以持续买入,基本不用考虑它是否便宜。你需要关注的指标是“持续”、“显著”地成长及离天花板还远。

具有成长性的个股基本可分为三种:

1、内生性成长股,这类企业由于技术的进步以及营销手段的提高,获得了持续的成长。表现为销售额以及利润的持续增长,象方正科技(新闻,行情)就属于此类,这类股票值得作长期的跟踪。

2、外生性成长股,这些企业往往由于行业或是外界环境发生变化,使得营业额和利润出现超常的增长,像去年的石油、有色金属类股票就符合这个特征。这种股票对寻求长期成长的投资者来说吸引力不大。

3、再生性成长股,即所谓的重组股,由于股市的特殊情况,借壳上市的情况较为普遍。这类多为业绩较差的股票,经过重组以后基本面发生质的变化。当然这种股票往往在事后才能知道,一般投资者难于把握,而到公告重组时,股价已经很高了。

如何选择真正的成长投资标的?

成长性一般以盈利能力来衡量,好的成长投资应该寻找的是净利润在3-5年内可持续显著地高速成长的公司,这些行业或公司具备的最大特征是:

1、高竞争壁垒(技术壁垒、或客户壁垒、或规模壁垒等),这是成长类子行业或公司最核心的必要条件;

2、行业市场规模一般不会特别小,这只是大牛成长股的必要条件,而非所有成长投资的必要条件;

3、在需求维度上,行业表现为持续正增长(出现新生市场常带来最佳机会,产业技术升级带来的行业增长空间为次优,产业转移或进口替代也可但这种为最次)。

4、“持续显著高增长”是成长类公司投资的关键,尤其是“持续增长”,原则上,这个“持续”不能低于3年。“持续”和“显著”两个维度如果反复被证明过的话,那么将提升未来的成长预期,享受一定的估值溢价。不能保证“持续性”的子行业或公司,如电子行业的面板子行业,不能划分到严格意义的成长投资领域。

投资者可以本着以下思路进行:

1)选择成长型的企业。也就是说要选择朝阳行业,避免夕阳行业。目前,生物工程、电子仪器、网络信息、电脑软硬件以及与提高生活水准相关的工业均属于朝阳行业。

2)选择总股本较小的公司。公司的股本越小,其成长的期望也就越大。因为股本达到一定规模的公司,要维持一个迅速扩张的速度是很困难的。对于那些总股本只有几千万的公司而言,股本扩张相对容易得多。

3)选择过去一两年成长性好的股票。高成长的公司,其盈利的增长速度会大大高于其他公司,一般是其他公司的1.5倍以上。

要怎样才能一举买中快速翻倍的好股票呢?其实除了基本面选股之外,技术层面也同样重要。

世界第一名:

京东方:手机面板,平板电脑面板全球出货量第一。全球领先的半导体显示技术、产品与服务提供商,OLED龙头股。

汇顶科技:全球安卓手机市场出货量排名第一的指纹芯片供应商,国家集成电路产业投资基金股份有限公司投资,持股比例占总股本比例为5.62%。

海康威视:国内第一大安防视频监控产品供应商,连续8年蝉联视频监控行业全球第一,拥有全球视频监控市场份额的24.1%。

歌尔股份:微型麦克风、游戏手柄业务、中高端虚拟现实业务全球第一名,近期得益于苹果产业链,核心是无线耳机的出货量增加。

国内第一名:

立讯精密:我国第一大连接器制造厂商,精密制造的王者,从最初的组装发展到现在的高精密的行业龙头股,值得肯定,是手机产业链里最核心的受益者。其中很多产品都是独家的一级供应商,在行业内还没有可以取代的公司,行业地位明显。

中兴通讯:通信电源市场第一名,全球领先的综合性通信制造商、通信解决方案提供商之一,5G布局最早、研发投入高、标准和技术领先,跟华为一样是5G领域的领航者.

其他国内第一:

中科曙光:高性能计算机龙头企业,超算Top100份额国内第一名,业绩也算可以。

三六零:杀毒软件第一名,就是股价实在对不起人。

信维通信:手机天线国内第一名,不及消费电子的龙头股。

用友网络:公有云SaaS国内第一名,科技股里有点东西的个股。

三安光电:LED芯片国内第一名,目前看不及京东方跟tcl。

科大讯飞:智能语音国内第一名,好像资金实力有点差,或者市场目光还不太关注。

欧菲光:光学器件国内第一名,现在走的有点慢,不及蓝思跟立讯。

深信服:虚拟专用网络领域连续11年蝉联国内第一名,参与制定的信息安全、云计算等领域的国家标准和行业标准几十件。

亿纬锂能:锂亚硫酰氯电池国内第一名。

深南电路:PCB国内第一名,科技股中的高价股,最近刚除权,正在填权。

视源股份:交互智能平板国内第一名,貌似没啥存在感。

宝信软件:国内钢铁制造信息化、自动化第一品牌。

沪电股份:多层印制电路板国内第一名,去年科技股的大牛股,炒作的也是PCB这块,业绩亮眼。

四维图新:车载前装导航国内第一名,但就是股价实在是让人看不下去,一直震荡。

华宇软件:连续11年法院、检察院信息化领域国内第一名,目前趋势还好,就是位置偏高。

星网锐捷:连续16年瘦客户机国内第一名;目前是在走趋势,但位置比较尴尬。

网宿科技:CDN业务国内第一名,有点炒作之后的一地鸡毛的感觉。

光迅科技:光通信器件国内第一名,机构控盘很严重。

海能达:专网通信终端国内第一名,今年是连续下跌的第三年,尴尬。

目前A股阶段买什么股票

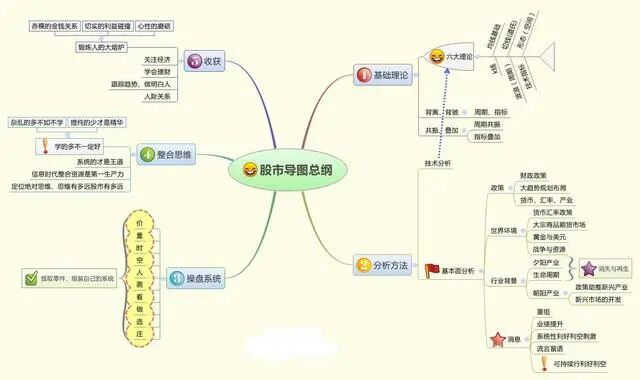

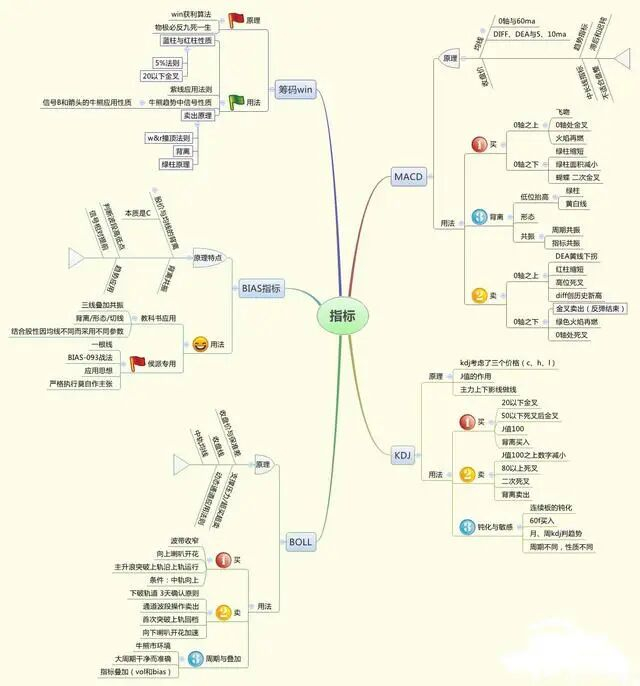

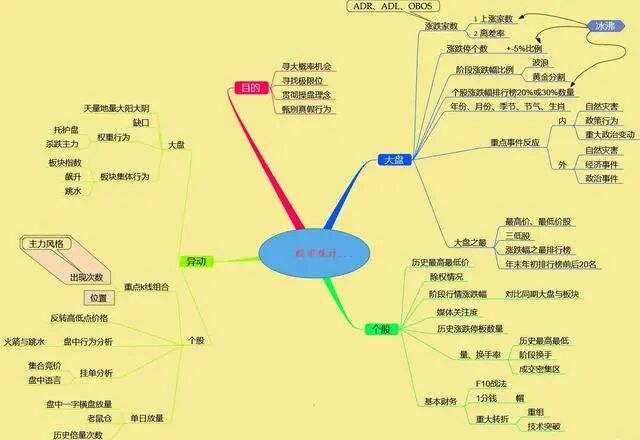

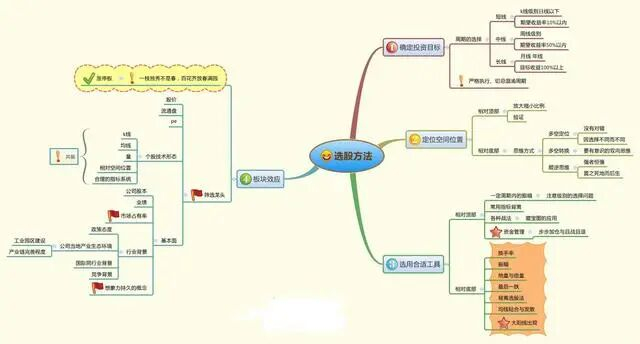

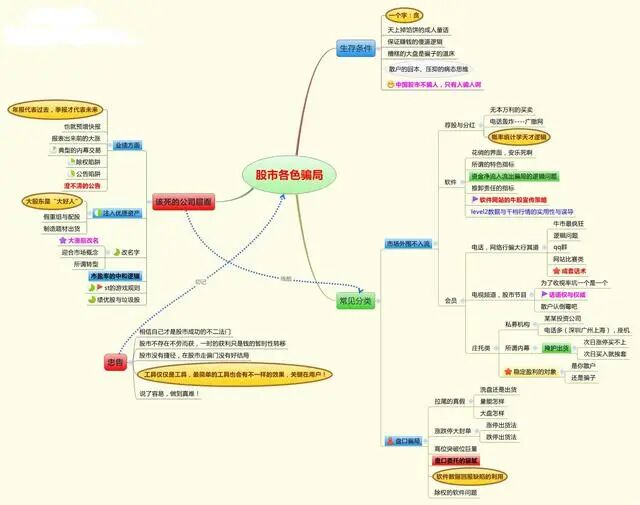

1、股市导图总纲

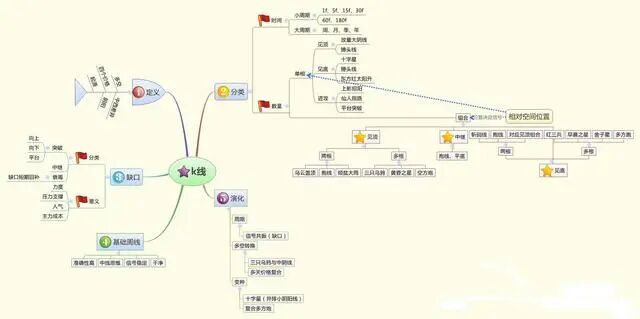

2、K线基础

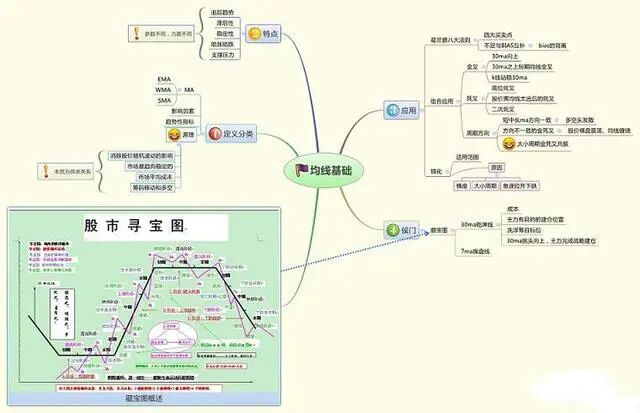

3、均线基础

4、切线基础

5、指标分析

6、统计分析

7、选股方法

8、板块轮动

9、股市中的各色骗局

如何利用筹码分布判断主力控盘

1、筹码密集区的低位无量上穿

主力吸筹往往会在筹码分布上留下一个低位密集区。多数情况,主力完成低位吸筹后并不急于拉抬,甚至要把价格故意再做回到低位密集区下方,因为这个地方市场基本没有抛压,所有投资者处在浅套状态,护盘相对容易些。一旦时机成熟,主力就会从筹码低位密集区下方首先将价格拉抬到密集区上方,形成对筹码密集区的向上穿越,而这个穿越过程极易暴露主力的持仓状况:如果主力巨量持仓已实现控盘,盘面上就不会出现太多的解套抛压。价格上穿密集区呈现无量状态,这就表明该标已由主力控盘。

A、筹码密集区的低位无量上穿出现时,价格往往刚刚告别低位区,此时多数筹码密集于低位区。

B、筹码密集区的低位无量上穿出现时,筹码分布图上面的蓝色筹码(套牢筹码)并不多。

C、筹码密集区的低位无量上穿出现时,成交量并不一定呈缩量状态,只要在整个流通盘的3%以内即可。

价格无量上穿筹码低位密集区出现时,往往蜡烛线上刚刚走出底部区域,有着明显的底部形态,但随后出现的下跌或许会形成一个“坑”状,但筹码却始终在低位密集,不曾分散。

价格无量上穿筹码低位密集区出现时,成交量或略有放大,或缩量,但只要不超过总流通股本的3%即可视为“无量”。

价格无量上穿筹码低位密集区出现时,如果此时上方蓝色筹码太多,表明盘中仍有不少套牢盘存在,价格很难即刻上涨,仍需震荡整理,以实现主力控盘。

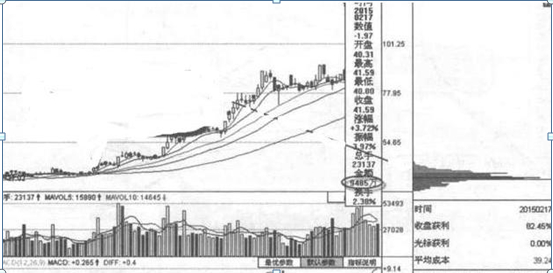

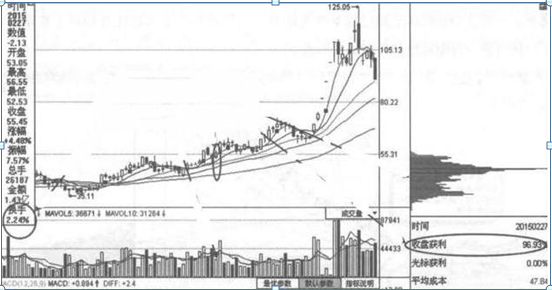

2,获利盘大于90%,换手率低于3%

如果一只品种在告别低位区后,获利盘大于90%,而换手率却低于3%,此时成交量往往呈缩量状态,表明主力只用少量筹码即实现了价格上涨,可以认定此时主力已实现高度控盘。

A、当获利盘大于90%、换手率小于3%时,筹码往往在低位呈密集形态。

B、当获利盘大于90%、换手率小于3%时,成交量往往呈缩量状态。

C、当获利盘大于90%、换手率小于3%时,价格往往已经过了明显的底部震荡,筹码多呈低位单峰密集或是逐渐上升状态。

如果个标出现获利盘大于90%,但换手率过高,筹码往往位于高位区,是主力出货时的表现。

只有个标获利盘大于90%、换手率低于3%,而且价格刚刚离开底部区域,筹码呈低位密集

如果出现获利盘大于90%、换手率低于3%,个标成交量过大,则筹码不会形成低位密集,仍处于低位震荡时期,后市仍有调整的需要。

如何选取庄家控盘股:

短线选股步骤:

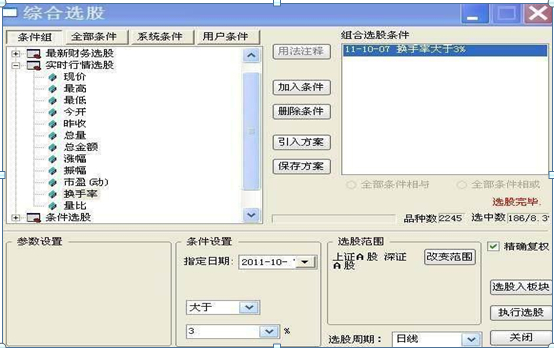

1、选择点菜单里的“功能”–“选股器”–“综合选股”–“实时行情选股”–“换手率”,设置条件:换手率>3,选择周期为“日线”,再点加入条件,最后点选股入板块,然后新建板块名称:“MACD选股”,点确定,这样换手率大于3的票就选出来了,目标缩小到186个股票。

2、“指标选股”–“趋势型”–“MACD”,设置条件:MACD>0,点“改变范围”–“MACD选股”,选择周期为“日线”,再点加入条 件,最后点选股入板块,然后新建板块名称:“M1”,点确定,将日周期的MACD大于0的股票选入到M1板块,目标缩小到52个股票。

3、重复第2步,只是改变范围要选“M1”,选择周期为“60分钟”,将60分钟的MACD大于0的股选入到“M2”。这样就将60分钟周期的MACD大于0的股票选入到M2板块,目标缩小到45个股票。

4、再重复第2步,只是改变范围要选“M2”,选择周期为“30分钟”,将30分钟的MACD大于0的股选入到“M3”。这样就将30分钟周期的MACD大于0的股票选入到M3板块,目标缩小到43个股票。

5、、“指标选股”–“超买超卖型”–“KDJ”,设置条件:J>D,点“改变范围”–“M3”,选择周期为“日线”,再点加入条件,最后点 选股入板块,然后新建板块名称:“K1”,点确定,将日周期的KDJ的J大于D的股票选入到K1板块,目标缩小到20个股票。

6、重复第5步,只是改变范围要选“K1”,选择周期为“60分钟”,将60分钟的KDJ的J大于D的股选入到“K2”。这样就将60分钟周期的KDJ的J大于D的股票选入到K2板块,目标缩小到18个股票。

7、再次重复第5步,只是改变范围要选“K2”,选择周期为“30分钟”,将30分钟的KDJ的J大于D的股选入到“K3”。这样就将30分钟周期的 KDJ的J大于D的股票选入到K3板块,目标缩小到18个股票。大概看一下,去除不合符上面选股条件的,最后选出14个票,节后盘中关注。

K3板块就是我们需要的自选,别看步奏多,熟练后点来点去非常快,我一般选股不会超过3分钟,而且成功率不错的,不管用什么股票软件。这也是我每日复盘的一个内容,选出票后再仔细分别出重点关注票。要做短线,就不要买短线还在下跌的股票,这样选出来的股票,属与强强联合型,保证有你满意的股票,当然剩下的股票本不多了,再次甄别会很快,最后就看你甄别的能力和盘中买点的把握了。

短线操盘必知要点:

1、大盘短线走势较大向上空间或单日力度的配合,这是重要保证,对于选股能力一般(成功率低于70%)的投资者尤其关键!对于能力较强的,如无八成以上把握严禁逆势操作,否则必遭重创!

2、量能充足,必须持续放量。

3、股群板块整体走强,最好是热点,这对于短线安全和暴利来说至关重要!

4、有良好的中线基础或极端的高速连续暴跌(暴跌行情的抄底只是少数人的拿手菜,如无较高技术不要轻试,风险很大!)

5、短线升幅不大,乖离较小。

6、该股所在板块不能处于热炒后的整体退潮向空甚至领跌大盘的状况。

许多投资者对于成交量变化规律认识不清, K线分析只有与成交量分析相结合,才能真正了解到市场的语言,明白股价变化的秘密。

1 、低位量增价平,转阳信号:股价经过持续下跌的低位区,出现成交量增加股价企稳现象,此时一般成交量的阳柱线明显多于阴柱,凸凹量差比较明显,说明底部在积聚上涨动力,有主力在进货为中线转阳信号,可以适量买进持股待涨。有时在上升趋势中途也会出现“量增价平”,则说明股价上行暂时受挫,只要上升趋势未破,一般整理后仍会有行情。

2 、量增价升,买入信号:成交量持续增加,股价趋势也转为上升,这是短中线最佳的买入信号。“量增价升”是最常见的多头主动进攻模式,应积极进场买入,与庄共舞。

3 、低位量平价升,买入信号:股价从高处滑落,往往是放量下跌近而缩量,缩量后量能与前日持平,且价格上升,底部已到,可买入待涨。更稳妥的做法是,等待次日继续放量,股价继续小幅升高可放心入场。

4、高位量平价升,警惕信号:高位量平价升,说明虽然买力没有增加,但是卖方抛售压力也不大,故能拉阳线。但是,买力不增将无法维持股价继续走高,此时应出场观望。若是小盘庄股出现高位量平价升,则是庄家锁筹,吃货拉升。

5、量减价升,继续持有:成交量减少,股价仍在继续上升,适宜继续持股,即使如果锁筹现象较好,也只能是小资金短线参与,因为股价已经有了相当的涨幅,接近上涨末期了。有时在上涨初期也会出现“量减价升”,则可能是昙花一现,但经过补量后仍有上行空间。

6 、量减价平,警戒信号:成交量显著减少,股价经过长期大幅上涨之后,进行横向整理不在上升,此为警戒出货的信号。此阶段如果突发巨量天量拉出大阳大阴线,无论有无利好利空消息,均应果断派发。

7 、量减价跌,卖出信号:成交量继续减少,股价趋势开始转为下降,为卖出信号。此为无量阴跌,底部遥遥无期,所谓多头不死跌势不止,一直跌到多头彻底丧失信心斩仓认赔,爆出大的成交量,跌势才会停止,所以在操作上,只要趋势逆转,应及时止损出局。

8 、量平价跌,继续卖出:成交量停止减少,股价急速滑落,此阶段应继续坚持及早卖出的方针,不要买入当心“飞刀断手”。

9 、低位量增价跌,持股观望:如果因没有止损,跌至低位时放巨量,你应该继续持有等待解套。低价区的增量说明有资金接盘,说明后期有望形成底部或反弹的产生,适宜关注。

10、高位量增价跌,果断清仓:高位增量,价格却无法上扬,若是庄股则是出货,大盘则说明抛压沉重,无法将股价再度推高。无论是大盘还是庄股,都应果断清仓离场。