85后期货交易员的逆袭之路,从巨亏到盈利千万!

苏冰:职业交易员,从事期货交易9年,擅长交易品种为黑色系类和化工品类。交易逻辑采用20%基本面+80%技术面。

历经2015年的巨亏后,师从李永强等多位实盘大赛高手,两年实现扭亏为盈,2017-2018年盈利超500万元,2019年转型为职业交易员,总结出自己的交易系统并坚持执行至今,2019年-2022年盈利超1000万元,2023年盈利超3000万元。信奉“享受交易,快乐生活”的理念。

七禾网专访苏冰

采访时间:2023年11月

投资经历

在进入期货市场之前,我的人生都是按部就班的。23岁大学毕业,按照家人的想法进入银行工作,在我们那代人的父母眼里就是有出息的人生。

恰恰是因为父母炒股,给我留了一扇窗。2007年牛市的时候,看到我爸的账户日进斗金,陪着他一起做发财梦。因为那时候股市打新是稳赚,完全靠资金多就可以不断申购新股,目睹到新股发行的造富速度之快,让我知道资本市场是一个可以暴富的市场。

由于大学学的是经济学专业,也算是专业对口,大学四年我兼职打理我爸的股票账户,08年见底之后股票可以说机会大于风险,随随便便就实现了账户的触底反弹,但应该是没有跑赢沪深300指数。

大学四年挣挣赔赔,其实没怎么学习过股票的专业知识,反而在2010年选修课上请到了一个交易员,每周两次给我们做期货基础知识普及。高杠杆带来的高收益在我的心中埋下了一颗做期货的种子,不过当时的我只是旁观。

可命运就像安排好似的,毕业进入银行后身边的同事几乎都炒股,而且有个别同事赚过非常多,那是2014年,牛市又要来了。

2014年下半年就明显感觉手里的股票出现连续上涨,到了15年上半年,有几天每天的收益比我一个月工资都高。当时我在交通银行从事的是对公信贷工作,一边是处理手里的坏账不断加班,一边是每天盈利超过每月的薪水,我不想上班了。

对,我递交了辞呈……

8月3日-6日,苏冰老师将在山东淄博开课,感兴趣的可以加微15397089355

可命运就是这样,将我高高举起,却又狠狠抛下。20多万元的本金很快从股市做到了到60多万——终于够50万元的股指期货开户门槛了。怀着那颗早就埋下的做期货的种子,我进入了期货市场。这不仅让我碰巧从股市逃顶,甚至第一个月还挣了20多万。赚钱的速度远超股市,也让我忽略了期货的风险,只知道享受杠杆的红利。

但是6月12日股市见顶后,陆陆续续赚来的80万的资金,3个月在期货市场亏到8万块钱,几乎亏光(也就是一手上证50的保证金,还是被强平的)如果不是9月2日股指期货关停,我最后的本金也没有了。

这一切来的太快,甚至我在银行的离职手续都还没办完(银行辞职有三个月脱密期)。

不得不再找个班上了。因为曾经赚到过钱,我不想服输,从哪里跌倒就从哪里爬起来,毅然选择进入期货公司工作。

从业人员不能炒期货,所以我不得不销户,停下交易。虽然停止了交易,但每天看行情走势的时候还是悄悄找个本子记录我心中的开平仓点,最后结算盈亏。

在期货公司工作的那一年收获很多,除了参加公司组织的投教活动见到了很多期货大佬,也在发行资管产品的时候亲自去上海跟当年的冠军私募基金经理坐一桌吃饭。

如果不是因此不得不淡出市场停止交易,可能我就跟大多数散户一样,越做越亏,越亏越多,最后不得不沦为期货市场的赌徒。

在经历了2016年黑色系牛市和下半年,期货市场的“双十一”后,我报了李永强老师的课程,一周时间收获巨大,这也是我为什么总在强调新手进入期货市场初期一定要找个老师带。

急于验证学习成果,当然也还是想赚钱,2017年我用家里人的名字开户重新回到期货市场。短短几个月,就实现了两次小资金翻倍,因此也取得了家人的信任重新得到了200万资金。为了向家人证明自己,这次我知道这200万一定是不能亏损的,所以前半年再好的行情我也只用了不超过20%的资金,坚决的执行了轻仓,收益曲线几乎无回撤,半年不到就实现了总账户的40%收益。

人挣到钱其实精神状态是完全不一样的。穷人乍富,暴发户的状态在我身上体现的淋漓尽致,那时候并没有把利润放到市场等待复利,半年时间我买了3辆车加一套房的首付。

所以这半年我又恰恰在无意间做到了轻仓与盈利出金,这些我早期交易经历的切身体会,最后变成了我近几年账户稳定最重要的法宝。

不过每当我飘起来的时候,就会有一波行情教我做人。

2017年9月底橡胶的回撤和2018年3月份黑色系因为中美贸易战接近跌停,让我的500万利润在一个交易日内回撤200万以上,用了接近5个月时间都是在弥补当日的回撤,那次的亏损是对我影响最大的。

不过那个时候我已经结识了很多期货圈内的大佬,有人愿意投资也有投顾,我还是决定成立自己的投资公司,走职业交易员之路了。

既然决定孤注一掷,就没有退路。2019年我走上了单打独斗的道路,正是那些历历在目的巨额亏损,我一直轻仓。上半年一直平平淡淡,账户也没有太多波动,转机是出现在下半年的沪镍上涨行情,那次我几乎完整的参与了全部上涨。因为轻仓,我依然没有实现翻倍,但还是给我自己积累了本钱,且不再经历大起大落……

时间来到2020年,这是我走上职业交易员道路的第二年,也恰恰是金融市场云谲波诡的一年。

那时口罩原因全员静默,我被迫停掉了一切应酬,不让出门不说,连夜盘也停了。我有了更多时间在家复盘和学习,那一年的收益也是从业以来最大的一年。

彼时,美股在一个月内连续熔断四次,创下历史之最,原油出现史无前例的“负油价”事件,当时舆论几乎一边倒的看空经济与能化产业。而我恰恰在那一年,选择在股市和期货市场的最低点同时做多原油指数和期货。

无意间,我尝到了“抄底”的甜头。

没有人能在交易市场拒绝“抄底摸顶”的诱惑,更何况它让我在走上职业交易生涯的短短一年内就将账户资金做到了接近千万级。

原始资本的积累给了我底气,那一年我将公司从山东搬到了北京,拜访过很多期货大赛的获奖选手,也有幸共事过一段时间。

但行情的巨大变动又给我狠狠上了一课。

2021年的铁矿达到了前所未有的历史高点——1000点,我自认为根据历史行情,是时候大举做空了。没过多久铁矿就涨到了1200,“这是绝对的顶部了”我想,接着继续加仓空单。万万没想到铁矿会在几个交易日内冲到1400点的高点,我持有的空单几乎扛了一个涨停,最后被迫止损出局,账户权益损失超过40%。

其实在此之前风控员已经多次提示我要砍仓,但我都置若罔闻——我坚信自己对于“顶部”的判断,早已违背了自己的交易系统。

几乎一夜之间,我又回到了刚到北京的状态,虽然金钱的损失也不至于影响生活,但那一年铁矿的上涨完全突破了我的认知。

我索性把自己关在书房一个月,静下心来反思、学习,重新梳理自己的交易系统,更多的也是对心态和交易习惯的磨练。期间我还重新把收藏过的文章挨个看了一遍,深有感触的一点就是,明明我很早就看过的方法,还是重复犯了之前的错误。

这个时候再看TVB神剧《大时代》真的是感触良多,资本市场几百年来,人性一直没有改变,保持风险意识,无论是期货市场还是证券市场,我们都要保持一颗敬畏心,钱不是全部,生活才是。

也是太久没有回过家了,所以2021年一过完我又回到了山东,回到了家人身边。

接下来的两年间,我在山东的生活两点一线,读书学习、看盘复盘,偶尔出差参会,定期和圈内好友交流小聚。在这样的生活模式下,我竟然发现过去五年间我的每年收益都稳定在最少30%以上。

行文至此,我突然想到了最近读到的感触很深的一段话:

想要实现财务自由,首先做好3点:

一、远离无效的社交圈,

二、保持读书学习的习惯,

三、也是最重要的一点,每天工作12个小时以上,坚持3个月,你会发现你的专业能力有非常大的提升。

历经8年起伏,我已经过了在期货市场赌身家的年龄,我不再怀疑自己的交易系统,也不再眼红那些“一年N倍”的神话,无非就是慢一点。成功需要努力和勤奋,还有胆识和机遇,这些人人都懂的道理,做起来如此简单,又如此难。

2023年是我账户爆发的一年,年初约了两届实盘大赛冠军孔令艺老师,请教突破收益率瓶颈的方法,也许因为有过共同的经历,孔兄多次给予我心态上的指导和工作上的帮助,让我实现了账户收益的飞跃,虽然这个成绩还远不及各届冠军的收益率,但还是实现了一年3倍的正收益。

轻仓,分批建仓,进场有依,出场有据。当局者迷,旁观者清,做交易难在执行,如果你做不到的止损,那就让风控来做——这就是我的交易系统。

借用沈南鹏说过的一句话作为结尾,年轻人应该对你真正热爱的事情怀有赤子之心,并且选择进入一个令人振奋的行业,如果坚守自己具备天赋的领域,你会发现你的人生会更成功。

核心交易逻辑

我做分析一般是基于20%的基本面分析和80%的技术面分析。

下面的视频是苏冰老师在直播中的片段,他分享了交易系统的构建要素和核心交易逻辑。

交易系统构建、交易逻辑

技术分析的三大假设:都知道市场行为涵盖一切信息、历史会重演、价格呈趋势化运行。

这是我构建的交易系统15个点,大家可以先看一下也可以截屏。我为什么要把这个展示给大家呢?大家截屏以后可以根据这个去构建自己的交易系统,因为跟谁学不重要重要的是这个交易系统要适合你对不对?

构建交易系统的15个点:

1、交易理念;

2、进场条件;

3、开平仓原则;

4、止损原则;

5、交易软件的快捷键设置;

6、盯盘时需要关注的指标及拐点;

7、资金管理;

8、执行力训练;

9、交易心理;

10、交易日志与复盘;

11、交易反思;

12、不同周期的交易策略;

13、周期选择;

14、持仓条件,盈利的单子一直拿;

15、反人性的交易策略。

首先要有个正确的交易理念:开仓怎么开?开仓是怎么样的?止损怎么设置?包括资金的配比还有这职业交易员的快捷设置,盯盘时候我们需要关注的点。有了交易系统还要进行训练,对不对?而且复盘反思这都是非常重要的一部分。

为什么我不选择纯基本面的分析呢?因为我无法保证基本面信息的真实性与完整性,同时即便你用基本面确定了大方向,也需要落实到短周期上择时进入,而不是开盘就抢进,并忽略一切价格波动。

我的核心交易逻辑就是采用20%的基本面分析叠加80%的技术分析。我们为什么一定要多少知道点基本面呢?就是为了找出熟悉的品种,就是用基本面去了解期货品种的基本属性与周期性,想要抓住趋势和起涨点。起涨点不是说只做多,如果是做空的时候,那就是起跌点,但是我统一把它叫起涨点,就是资金的起涨点。需要把握八个字,就是周期共振与指标共振。

后面我们会讲技术分析进行平仓、开仓与平仓是标准化的,也可进行量化交易在流动性足够的品种上是可以自动化运行的。我做过基本面分析,做过一段时间日内短线,但是基本面分析就是没法保证真实与完整,而且基本面不会频繁的变化方向,对吧?所以我们判断出多空出来以后,不是说立马就抢进的,很难判断出入场点。所以这个时候,我们在看盘的过程中跟当天择时进入而不是一开盘就进去。

我的交易系统构建主要基于移动平均线和多指标共振。

指标共振即多个指标指向同一个方向,相对而言能够提高胜率。因基本面分析无法保证数据的真实性、完整性、时效性,我在构建交易系统时,通常是通过基本面判断出方向,再通过技术分析入场,最后基于移动平均线和多指标共振来提供开仓的依据。

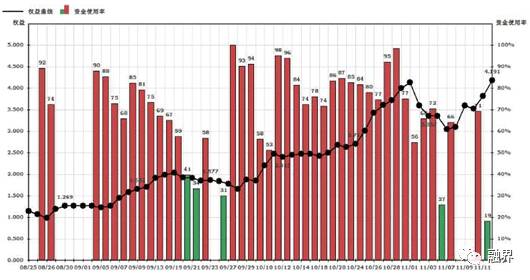

以单周期纯碱为例: