基金经理钟帅最新直播:“找对好的股票,就不用担忧买在半山腰”

说起华夏中生代之一的基金经理钟帅,相信很多基民都不陌生。凭借出色的高景气赛道选股策略,钟帅在管基金华夏行业景气2021年净值增长率达到84.11%,单年最大回撤为11.84%,全年度业绩位列同类第二,在控制波动的前提下、跑出漂亮收益!根据2022年2月18日最新数据显示,华夏行业景气近一年业绩排名上升至同类1/731。

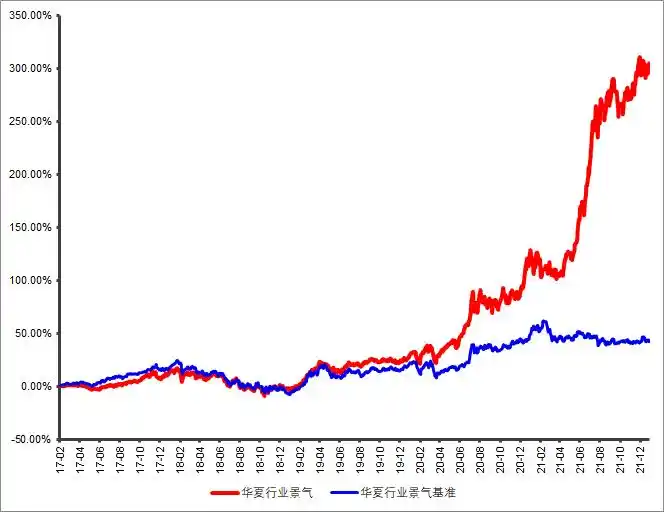

华夏行业景气成立于2017年2月4日,截至2021年12月31日,成立以来累计净值增长率达到305.09%,同期业绩比较基准为43.02%,近一年、近两年累计净值增长率为84.11%、313.95%,同类排名分别为2/692、11/408,获得三年期五星评级。

评级及排名数据来源:银河证券,混合基金-偏股型基金-偏股型基金(股票上下限60%-95%)(A类),截至2021.12.31。基金评价结果不预示未来表现,不构成投资建议。业绩数据来源:华夏基金,四季报,截至2021.12.31。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,也不应视作投资基金的建议。

最近市场风险因素交织,钟帅先生也分享了一波最新观点,小夏整理了一下:

基金经理 钟帅

中国科技大学物理学和南京大学经济学硕士双重复合背景;2018年10月加入华夏基金,历任行业研究员、投委会秘书、中游制造业组长等;拥有10年证券从业经验,其中包含一年多公募基金管理经验。

调整超预期,但市场仍有信心

Q:如何看待去年年底以来的市场走势?

钟帅:从去年年底到今年年初整体市场的调整幅度、速度,都有一些超出预期,回溯近5年的A股市场来看这次也算是比较大的一波调整。关于调整原因,个人认为主要原因之一是市场剩余流动性阶段性出现了问题。

为什么这么说?

权益市场的流动性,实际上更强调的是一个剩余流动性的概念,整体来看当前宏观市场流动性相对比较充沛,而且是处在央行降息的过程中,但剩余流动性却出现了问题,主要原因包括对假北上资金的打击,对量化交易的监管以及年初以来公募基金发行情况不乐观等等。在宏观流动性相对变好的情况下,权益市场的剩余流动性出现问题,导致市场在新的流动性环境下,新的交易量水平下需要找一个新的价格平衡点,自然就会有调整出现。

Q:现在适合抄底吗?市场何时企稳?

钟帅:短期的事情我们也无法判断,但是随着整个交易量变化的持续平稳,市场找到一个新的价格可以开始交易,结合目前市场的估值水平,以及长期看中国市场确实属于确实处于中长期降息的过程中,在这个位置上我们对市场还是充满信心,但是剩余流动性究竟需要多长时间才能恢复,或者说能不能恢复到以前的平还不好说,需要密切观察。

不要过分纠结于能不能抄到底。拉长时间看,能不能抄到那个所谓的最低底,很多情况下真的是靠运气,对我们来讲,其实不是特别关心抄没抄到底,更重要的是,你应该想的你要去买哪些股票,在后面整个市场反转或者真正大级别反弹来的时候,它能够实现较大幅度的涨幅。找对好的股票,即使抄在半山腰也没关系,短期熬一下,扛一下就过去了。关键是等市场好的时候它要能涨起来,这个才更重要。”

在高景气、合理估值之间寻求平衡

Q:行业和个股选择上有什么特点?

钟帅:第一个我是做成长股,主要关注高景气的成长行业,不讲赛道,我要求我所投这些公司所处的行业长期的成长空间要足够,也就是要处于一个比较景气的、快速产业化的、高成长的状态。

第二个在高景气成长行业里面选取相对低估值或者叫合理估值的一些股票,它的估值至少在我的框架里是可以接受的,比如说这个公司我觉得未来会有四五十倍的成长,现在估值就二十多倍,这种可以;如果是未来可能每年有翻倍的增长,五六十倍的估值,也可以。但是你不能说你所处的高景气成长赛道特别,但是未来可能只能实现二三十倍的成长,然后你给我四五十倍的估值,那我可能就算了。整体来讲,我就是在高景气的成长赛道里去找一些相对低估值的公司去投。

总结来说就是投资的时候,我需要你能给我一个理由,或者让我有足够的信心,让我能看的比较长,比如能看未来3年甚至看5年,但这个过程中如果你恰好有一个叠加,有短期的景气周期,我就很愿意买,但是如果没有长的东西,只是说告诉我最近两个季度它会很好,最近三个季度它会很好,明年怎么样不知道,这种情况我就觉得不值得投。他的研究框架是以产业链为基本抓手的,同时调研频率非常高。

这也要求我们必须对产业链变化保持高度敏感性,我基本除去每周一在公司,周二到周五甚至包括周末都在各地调研产业链上下游情况。在调研产业链中某家公司的时候,也会顺手调研该公司周边的可能有机会的其他公司,即使这个公司当前没有什么机会,通过这种高强度的调研可以及时发现产业链变化的迹象,从而较早发现投资机会。

Q:如何控制回撤?

钟帅:关于回撤控制,如果仅从仓位控制上去进行回撤控制,意义不大,主要还是持股和结构上。

我前十大重仓每个季度其实都会有比较大的变化,经常会动态的做一些调整,主要是从板块和个股两个层面去考虑。从大的板块来讲,去年四季度我们减持了一些新能源,买了一些传媒和医药,今年年初传媒传媒和医药的阶段性表现还可以,但最近随着市场持续的下跌,这些前期涨的强势板块也出现了补跌。个股层面,我主要是看这些公司的业绩变化,以及整体市场对它的认知是不是有变化。

相比个股短期波动,我更在乎它长期的投资价值,比如说你持有甚至重仓的个股,它回撤了10%甚至更多,这个公司跌完之后你是敢继续加,还是说一跌下来你就心里慌了,要反手去剁?这一点很重要,我还是倾向于多去买一些长期前景比较好,然后估值比较低,有足够安全边际的公司,说白了就是我希望持有的是这样的公司——即使真的是有10个点20个点的回撤,我也反手敢加,而不是要继续减仓的股票。

新能源或迎来中期底部

Q:新能源板块怎么看?

钟帅:整个新能源产业链我现在还是比较看好的,之前经过过去两年的大幅上涨,新能源板块很多公司估值比较高,而且交易比较拥挤,全市场大量的公募基金头寸都扎堆集中在这个行业里,所以当市场出现波动的时候,它向下杀的也很厉害。但是最近这段时间的调整后,新能源特别是新能源汽车产业链,估值其实已经到了一个相对合理、比较舒服的位置,现在至少应该是一个相对中期的底部。

很多公司我们又开始陆陆续续逐渐买回来,但是我们也不是特别着急地全部买入。这样一波下跌下来,想要马上实现V型的反转是很难的,它需要时间去筑底,估计起码需要一个季度左右的时间,但是我们会陆陆续续的增加新能源的配置。

首先其实最近回收的控制也没有做得很好了,还是跟很多长期的持有人借这个机会说声抱歉。

Q:新能源车行业补贴退步的影响大吗?

钟帅:随着新能源车行业的发展,补贴退步是一个自然的、预期内的现象,不确定的只是节奏和速度的问题。如果一个行业持续的需要靠补贴才能够维持渗透率的增长,依靠持续的补贴才能支撑销量的话,这个行业其实是没什么前途的,也不值得投。

我们投新能源汽车行业更多是看到了至少在目前这个时间点上,它的产业化、技术已经实现了跟燃油车差不多、甚至非常接近的一个状态。而且还可以看到后面持续的技术进步,比如说到今年基本上续航1000公里的新能源车就能出来,此外,汽车的高度的智能化也取得快速进步,国内新能源产品确实让大家看到、感受到在朝越做越好的状态发展,这些才是我们更关心的。

其实拉长了看,成长行业很多都遇到过类似的经历,比如光伏,补贴的退步虽然会影响短期的股价,但它不太会影响长期的东西。我们更需要关注的是,目前新能源汽车在国内或者全球处于怎样一个渗透率水平,它是不是还有巨大的空间?渗透率的水平是不是向上走的?这个曲线它是会平滑地变化还是说会快速地上升?当你对一个行业的宏观图景有了更多了解,具备了信心的话,其他东西都是短期的扰动。

坚守投资风格

努力为更多持有人创造回报

Q:去年基金规模的扩张,对投资有何影响?

钟帅:去年我们对华夏行业景气进行了大额限购,就是想把基金规模实现相对平稳的状态。对于基金经理个人而言,每一个人所能管理的规模肯定是有上限的,如果管理规模很小,业绩很好其实意义也有限,因为没有为更多的基民赚到钱。随着基金规模变大后,你能够投资的体量不同,会有更多的东西引起你的兴趣。这就需要基金经理选取一个平衡点。

就我自己而言,我原来的投资风格是偏中小市值成长的,当规模变大了之后,我其实面临两个选择,第一个,抛弃掉原来的风格,去买一些大股票,买龙头,买偏白马的公司,这样的话可以维持组合里股票数量不变;第二是尽量维持原来的风格,但会大幅增加股票的数量。关于规模对业绩的影响,其实我自己也思考了比较多,我觉得业绩的来源,归根到底还是要回到自己的投资框架上,回到过去支持你做的比较好,支持你取得比较好业绩和低回撤的框架上。所以大家看基金的四季报会发现,我其实倾向于采用了第二种方式,就是尽量去维持自己的投资风格,还是偏中小市值成长。

四季报前十大持仓