市场降温 黑色系期货多品种价格回落 锂价持续阴跌

经历了一轮急涨行情后,商品市场近期明显降温,多个品种大幅回调,市场正在由情绪炒作回归基本面。

9月3日,唐山普方坯钢厂毛利再度转负,钢厂平均亏损21元/吨,时隔半年首次转负。期货市场,螺纹钢、焦炭等品种价格持续下跌,其中螺纹钢从3400元/吨回落至3100元/吨。

此外,由于去库存不及预期,碳酸锂价格也持续下跌。随着资金逐步退出情绪炒作,供需矛盾重新成为定价核心。

黑色系期货多个品种价格回落

今年以来,在“反内卷”政策的驱动下,黑色系商品一度价格大涨。其中,焦煤表现最为抢眼,焦炭、螺纹钢等也纷纷大涨。不过,随着供强需弱的矛盾加剧,黑色系商品价格快速回落。

9月3日夜盘,螺纹钢期货继续下跌,主力合约跌破3100元/吨大关,从 7月30日创下的 3439元高位,每吨回落超过300元/吨;焦炭则从最高1850元/吨附近回落至1560元/吨附近。

Mysteel调研显示,钢材市场延续偏弱运行,唐山钢坯价格较上周同期下降60元至2950元/吨,显示终端需求不足,价格缺乏上行动能。

焦炭市场方面,第八轮提涨仍未获得钢厂响应,需求端观望明显。铁矿石则相对坚挺,形成“成本上升、价格下跌”的挤压态势。

本周,唐山主流样本钢厂平均钢坯含税成本2971元/吨,周环比上调8元/吨,与9月3日当前普方坯出厂价格2950元/吨相比,钢厂平均亏损21元/吨,为时隔6个半月后首次转负。亏损也意味着钢厂生产积极性可能下滑,供应端或将在后续出现收缩。

金源期货指出,北方限产即将结束,下游施工增加,供需双增。螺纹表需现实偏弱,但9月旺季需求边际好转,热卷供应端压力增加,钢材库存整体回升,有一定压力。短线技术支撑较强,预计期价震荡企稳走势。

值得注意的是,就连一度供应紧张的焦煤也开始累库存。金瑞期货表示,炼焦煤总库存连续2周垒积。炼焦煤下游实际需求和投机需求均有离场迹象,上游出货持续走弱。

钢联资讯显示,今日(9月3日)吕梁市场炼焦煤线上竞拍成交不佳,价格下跌,个别煤种流拍;临汾市场炼焦煤竞拍价格下跌,流拍率约60%。

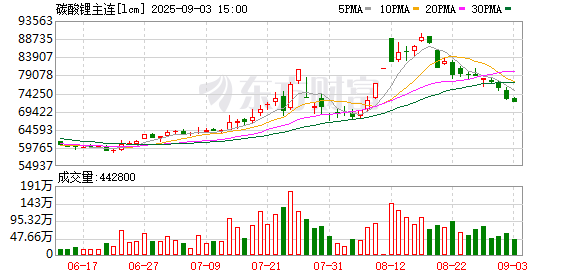

市场情绪降温,锂价持续阴跌

除了黑色系以外,商品市场“终究看供需”的规律也在碳酸锂品种上演。

9月2日,碳酸锂期货主力合约大跌3.89%,持仓量增加8976手;9月3日,碳酸锂再跌3.10%,短短两周时间,碳酸锂期货价格从最高9万元/吨回落至7.2万元/吨,最新报71880元/吨。

金瑞期货指出,去库存不及预期,锂价持续阴跌。9月辉石提锂排产预期高增,对云母减量形成补充,9月碳酸锂排产预计86,730吨,较8月增1490吨,市场对枧下窝带来的供应紧缺影响预期下调,价格持续回调。

SMM数据显示,8月国内碳酸锂月度总产量再创新高,突破8.5万吨大关,环比增长5%,同比大幅增长39%。产量增长的主要驱动力来自于锂辉石端,非一体化锂盐企业代加工订单如火如荼。

值得注意的是,在下游需求持续向好的驱动下,部分柔性产线转至碳酸锂的生产,贡献一定增量,行业整体供给能力也同步提升。锂云母提锂产量环比下降24%。江西地区某头部矿山因矿证问题已停产,其相关锂盐厂通过矿石库存及零单采购8月暂有少量生产。但较此前高开工率相比,产出减量明显,其他锂云母端锂盐企业生产相对稳定。

“目前市场情绪不佳,‘金九银十’去库幅度或不及此前预期,短期价格回调,主力价格区间70000~77000元/吨。目前江西其余7矿矿种问题暂未有定论,警惕后市矿证问题炒作风险。”金瑞期货表示。

业内人士分析称,展望未来,商品市场或将在政策预期与基本面约束之间寻找新的平衡点。一方面,政策层面仍将释放利好信号,“反内卷”深化有望减少供应,稳增长、促投资等措施有望为需求托底,市场情绪不排除阶段性回暖;另一方面,终端消费恢复需要时间,特别是房地产投资低迷、制造业订单不足,决定了需求端难以在短期内显著改善。

新浪合作大平台期货开户 安全快捷有保障