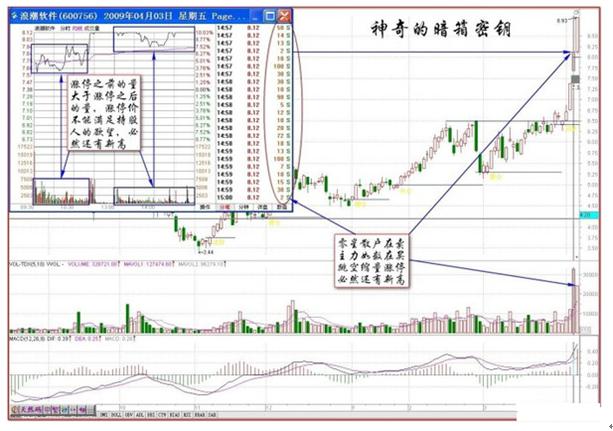

纵横股市20年的操盘手自爆MACD量柱绝战手法:“买小卖小,前大后小”!没几个人知道

(本文由公众号越声擒牛(ysjfh953)整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

MACD有一定的先知先觉的作用,一般来说,一开盘,从MACD图象的显示,就可以看出大盘或个股的当日,当周,当月的走势基本成定局。除非在当日震荡特大,能改变其形态,形成反转,一般情况下都较为稳定。

MACD的六大功能如下:

1:MACD能判断一天,一周,一月的走势。

2:MACD能判断大盘及个股一波行情开始后主力和庄家洗盘,打压的情况。

3:MACD能判断大盘及个股一波下跌行情开始,大盘及个股主力,庄家给投资者第二次,第三次出货的机会。提示:当一波下跌行情刚开始时,如股指数出现反弹(K线出现阳线,而MACD继续缩短),就是给投资者第二次出货的机会,投资者千万不要抱着侥幸心理,否则会贻误战机,后悔莫及,白白赔了时间又赔钱。

4:当KDJ指标中J值发生钝化时,投资者可再观察MACD的变化,只要macd当时,当日,当月,当周红柱继续比前一时,一日,一周,一月放长,投资者即可大但放心持股,一旦J值钝化几时,几日,几周后开始回落时,投资者可考虑出场或减仓。

5:MACD第一次在0轴线之下金叉,股指,股价会有一定的涨幅,第二次在0轴线以上二次金叉,股指,股价涨幅会比前一次更大。

6:每一次行情始末与MACD指标均有相辅相成的关系,最主要的一点是:每日K值DIF(日线)向下弯头是短线见顶信号。看下周的K线DIF,只要周DIF不向下弯头,即可大胆持股。如果周K线DIF向下弯头,说明是中线见顶信号。再看一下月 K线DIF,只要月K线DIF不想下弯头,做长线的投资者仍可耐心持股。如果月线DIF向下弯头,说明长线见顶信号,这时应该考虑彻底清仓,离场。以上各种情况MACD的红柱长短有很大关系。

另外:还要特别注意4点:

1:MACD绿柱线时段在0轴以下不要进场。

2:没有周K线配合不要进场 。

3:当5日与10日平均线在30日下方发生金叉时不要进场。

4:凡除权(10送5以上)股票,除权前已经放量的,除权后不进场。

买小卖小,前大后小(选股量柱绝战手法!)

一个指标:MACD

一条均线:30日均线

一个方法:买卖涨停板股票

一个技巧:周线二次金叉抓大牛股

一种理念:我们只是市场的跟随者

实战中我们追求的就是“知行合一”,最高境界就是所谓的“大道至简”

战法之一:买“小”卖“小”

这是运用MACD捕捉最佳买卖点的一种简易方法。

这里的“大”和“小”是指MACD中的大绿柱,小绿柱,和大红柱,小红柱。而在操作时图中的DIF和MACD两条白色和黄色的曲线,一般是视而不见的,我们只注重红绿柱的变化。

《曹刿论战》中有一句话,叫做“一鼓作气,再而衰,三而竭”。在股市中,任何一次头部和底部的形成,市场都会提供两次或两次以上的机会给我们(入市或出场)。“大红”之后是“小红”,“大绿”之后是“小绿”。

当一波气势汹汹的下跌,或一波气势如虹的上涨开始时,我们首先应避其锐气,保持观望。也就是说,当经历一波下跌后,当股票处于最低价时,此时MACD上显现的是一波“大绿柱”。我们首先不应考虑进场,而应等其第一波反弹过后(出现红柱),第二次再探底时,在MACD中出现了“小绿柱”(绿柱明显比前面的大绿柱要小),且当小绿柱走平或收缩时,这时就意味着下跌力度衰竭,此时为最佳买点,这就是所谓的买小(即买在小绿柱上)。

显现上涨也同样。当第一波拉升起来时(MACD上显现为大红柱)我们都不应考虑出货,而应等其第一波回调过后,第二次再冲高时,当MACD上显现出“小红柱”(红柱比前面的大红柱明显要小)此时意味着上涨动力不足,这时我们方考虑离场出货。这就是所谓的卖小。

也就是说,当市场“一鼓作气”时,无论是上涨还是下跌,我们都应保持观望;当市场“再而衰”时,我们方考虑进场或减仓;当“三而竭”时,我们应重仓追涨,或者杀跌出货。

综上所述,此方法的口诀即为:买小卖小(买在小绿柱,卖在小红柱),前大后小(即前面是大绿柱或大红柱,后面往往为小绿柱或小红柱)

MACD八大量能柱,一旦掌握,高抛低吸轻而易举!

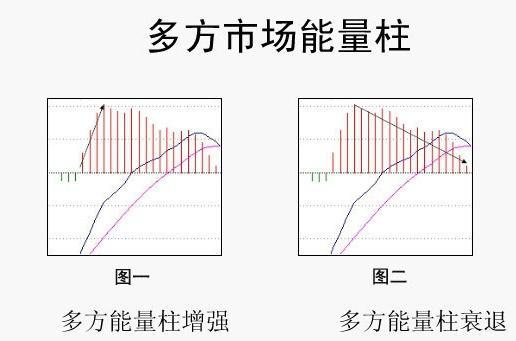

A、多方市场能量柱

条件:都在零轴线之上,零轴线之上就代表了多方市场强势。

多方能量柱增强(图一),通常都是一波行情最强势、利润集中释放区。

多方能量柱衰退(图二),做多能量衰退。

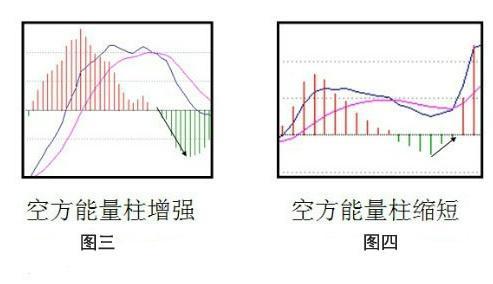

B、空方市场能量柱

空方能量柱增强(图三):D IF与DEA在零轴线之上,红柱转化为绿柱,说明在多方市场中,上涨行情运行中调整出现恶化。

空方能量柱缩短(图四):空方能量柱增强(图三)转化为空方能量柱缩短(图四)。调整随时结束,重上上升趋势。

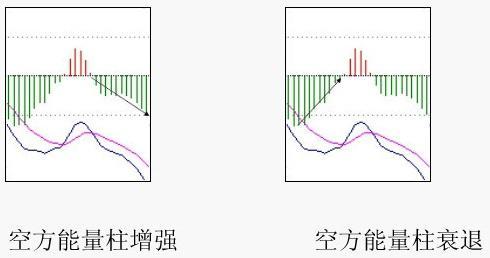

空方能量柱增强(图五左):D IF与DEA在零轴之下,市场环境不太理想,处于弱势市场,绿色能量柱由小到大,就说明了杀跌过程,风险比较大,利润没有。

空方能量柱衰退(图五右):DIF与DEA在零轴线之下,整体的市场环境都不好,说明了做空动能衰退,有可能会产生一波反弹。

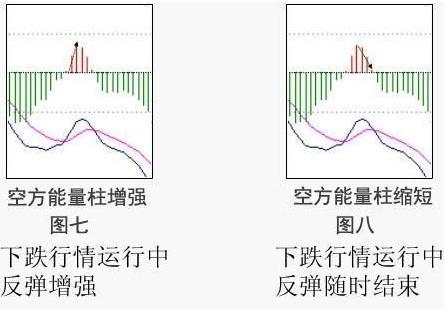

空方能量柱增强(图七):绿色能量柱缩短之后翻红,而且红柱开始增强,在一波弱势结构里面,就说明反弹在增强;

空方能量柱缩短(图八):环境同样是在零轴之下,红柱趋势向下,在弱势结构里面,仅仅是修复性反弹,还不足以形成大结构,所以反弹随时都可以结束。

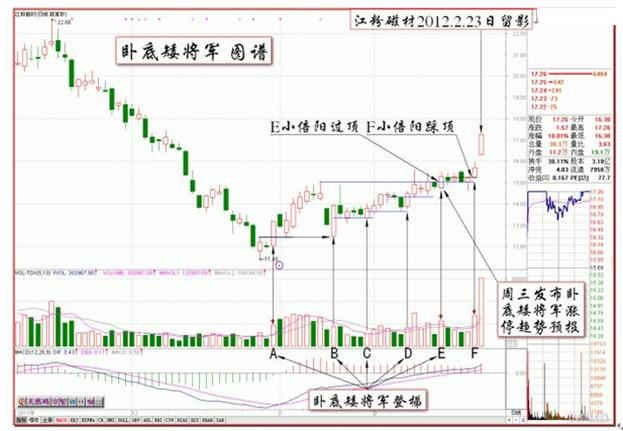

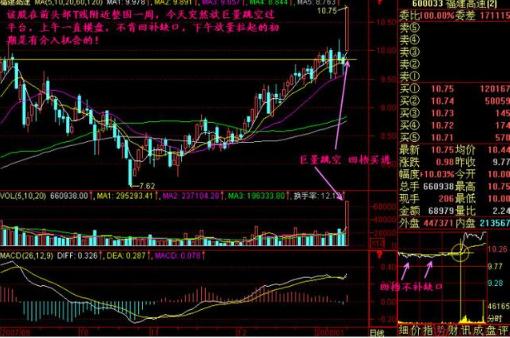

案例说明1:大名城

标注点1:零轴圆圈,由绿翻红,这是做多能量。做多的点,D IF上穿DEA圆圈:这是零轴之下金叉,零轴之下金叉由绿翻红多做能量所对应的股价形态是底部结构。

标注点2:股价滞涨回落,对应红柱宿短说明做多动能衰退,但是没有变成绿色柱,这不构成顶部结构,2所对应的位置,是趋势反弹结构,代表了反弹中继结构。

标注点3:股价滞涨回落,整体环境都在零轴之上,做多动能衰退,并没有翻绿这是反弹中继结构;

标注点4:市场环境在零轴以上。红柱从4这个位置开始缩短了,做多的动能开始不足,但是并没有翻绿,操作上先看看。

标注点5:反弹之后的高点,市场环境在零轴之上是强势市场,死叉同时,由红翻绿能量变化,这时候应该做空。

案例说明2:洪涛股份

标注点1:能量柱由红翻绿,D IF与DEA死叉,股价形成了顶部结构,震荡调整阶段

标注点2:DIF与DEA位于零轴之下,处于弱势市场环境,弱势市场环境发生了微小变化,就是绿竹缩短做空动能不足,股价也出现止跌

那么这种情况是反弹还是下跌中继呢?这就要看绿色能量柱是否由绿翻红,如果由绿翻红,那么2位置有可能会反弹,不是下跌中继,实际上绿竹由短边长了,如果你交易了,只能是左侧交易,设定止损。

标注点3:能量柱又开始缩短了。做空动能不足,是反弹还是下跌中继?能量柱由短变长,那么3这个位置仍然是下跌中继,可以左侧交易,设定止损。

标注点4:能量柱缩短翻红,做空动能不足,股价止跌了,点4与点3点2唯一不同就是:能量柱发生了变化,即零轴下一次金叉,一次金叉配合能量柱由绿翻红,有可能延伸为底部结构,形成一波反弹,左侧交易就可以同时加仓了。

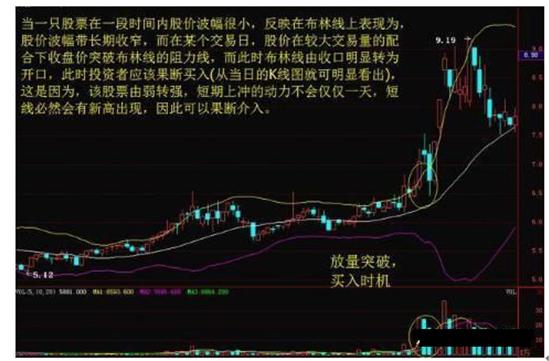

利用MACD能量柱逃顶、抄底:

1、逃顶

案例讲解:洪涛股份

标注点1:红柱不断增强之后第一次能量柱衰退,不再创新高,所对应的股价重心回落;

标注点2:红柱不断缩短,同时DIF与DEA形成了死叉,所对应的股价为阳十字星;如果你按照死叉卖出的原则明显滞后(相对点1);红柱不断缩短由红变绿(相对点1更加晚了)也是滞后。

MACD,金叉买入死叉卖出的交易策略,显得之后,那我们要克服MACD滞后盲点,如何规避盲点呢?利用物极必反的原则(做多能量冲至最顶级时,没办法再增强时要走下坡路了)

红色能量柱由短到长增强之后第一次衰退,所对应的如果是阴阳十字星的话,那么构成阶段性高点的概率就非常大,这是第一点。

红色能量柱由短线到长增强之后第一次衰退,所对应的股价如果阴线的话,那么构成阶段性高点的概率也很大,这是第二点。

红色能量柱由长变短有可能是反弹中继,如果是反弹中继,在股价重新高之后重新做多介入。

案例说明2:东睦股份

标注点1:红色能量柱物极必反,重心回落第一个交易日所对应的是重点回落的阴线,仍然有可能会产生高点,我们就要进行风险控制了。

标注点2:没形成死叉,也没有红翻绿过渡,那么点1处于调整,有可能是反弹中继调整。

标注点3:3为阴线所对应的红柱缩短,因此,构成了阶段性买点,类似于大级别高点。

标注点4:死叉,由红翻绿,回头看看点2点3点4没有理由继续留下该股;

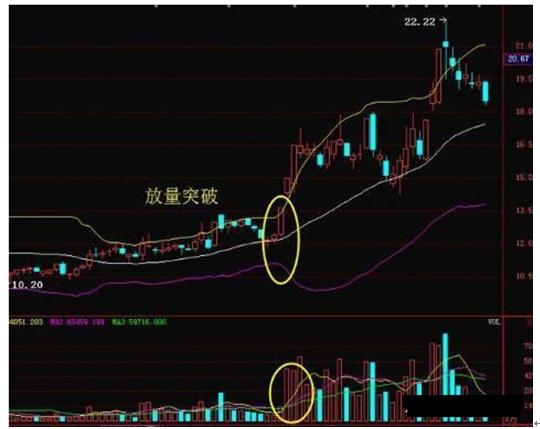

2、抄底

抄底与逃顶相反

在底部,物极必反的绿色能量柱开始缩短所对应的股价如果是阴阳十字星,那么构成阶段性低点的概率就很大,所对应的位置就是买点,这是其一。

其二,在底部,物极必反的绿色能量柱开始缩短所对应的股价如果是小阳线,那么构成阶段性低点的概率很大,所对应的位置就是买点。

在底部,绿色能量柱由长变短有可能是下跌中继,如果是下跌中继,股价创新低之后重新做空。

案例:云海金属

标注点1:能量柱释放到了极值之后,物极必反,绿色能量柱开始缩短,所对应股价呈现一小阳线。

在底部,物极必反的能量柱所对应的小阳线(十字星也可以),对对应的位置就是买点。

标注点2:DIF上穿DEA形成了金叉,能量柱由绿翻红,这个位置可以抄底,但是逃不掉MACD的滞后盲点。

在点1位置最好,点2的位置滞后点加仓。

案例:中科三环

标注点1:根据红色能量柱物极必反原则,在点1这点,红柱缩短,所对应高位十字星,那就是顶部结构。

标注点2:调整之后的点2,绿色能量柱是物极必反产生得小阳线,可买入。

标注点3:零轴之上一次金叉,能量柱由绿翻红,这是加仓点。

标注点4:零轴以上二次金叉,和点3相比,点4为二次金叉,容易产生大级别反弹行情,这是进一步的加仓点,可博取后市反弹的利润。

若觉得小编文章有意思,可关注公众号越声擒牛(ysjfh953),获取更多的股票投资要诀,不断地优化自身的投资体系。