8只地产股,(*)ST!

“戴帽”简单“摘帽”难。

中房报记者 付珊珊 上海报道

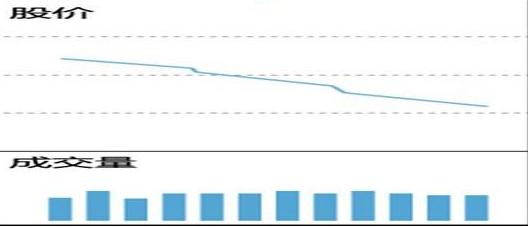

5月伊始,A股上市房企迎来了“戴帽潮”。

5月5日,Wind数据显示,泛海控股、中天金融、新华联、美好置业、阳光城、宋都股份、世茂股份、粤泰股份8只房地产个股证券简称于当日正式变更,分别变更为*ST泛海、*ST中天、*ST新联、ST美置、ST阳光城、*ST宋都、ST世茂、ST粤泰。

就在前一天,蓝光发展和嘉凯城也因为触发被实施退市风险警示的条例,证券简称更改为*ST蓝光、*ST嘉凯。

“*ST是指被实施退市风险警示,而ST是指被实施其他风险警示,相比之下,前者的风险等级更高。”一位A股上市房企证券部人士表示。

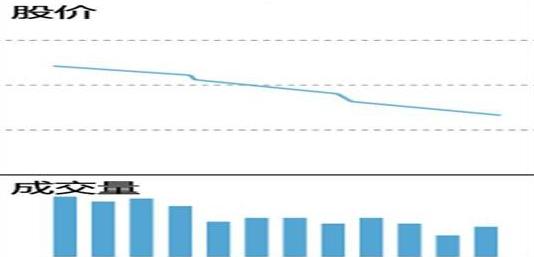

汇生国际融资总裁黄立冲向中国房地产报记者表示,被戴上ST帽子并且12个月未能满足摘除ST的要求后,公司将进入退市风险警示期限,其股票将被以“*ST”为前缀进行交易,如果公司仍无法符合退市要求,则其股票可能会被交易所终止上市,或者被实施其他退市措施。

此外,上述证券人士补充道,如果房企股票被实施退市风险警示或其他风险警示,那么股价存在下跌可能,如果股价连续下跌至面值1元以下,则又会触及面值退市条件,即股价连续20个交易日低于1元而被强制退市。

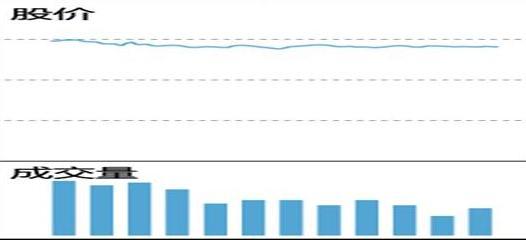

中国房地产报记者统计了11家被实施风险警示的A股地产股股价表现,截至5月5日收盘,*ST泛海、*ST嘉凯、*ST蓝光、*ST中天以及ST美置5只股票股价已低于1元;ST泰禾股价卡在1元线上;*ST宋都、*ST新联、ST世茂、ST阳光城以及ST粤泰虽然目前股价仍高于1元,但仍不足2元,而股价在2元徘徊的个股随时面临面值低于1元的风险。

近两年来,A股已经有59家上市公司因连续多年亏损、股价低于面值或其他不符合挂牌的情形而退市。随着地产行业缩表出清,上市房企在资本市场也迎来“大撤退”。

在黄立冲看来,地产公司没有白武士最终都会被退市。

难过审计关

最近两年,随着行业下行、地产出险企业增多,房企年报难产的现象与日俱增。在此情况下,往日处于幕后的会计师这一角色也不断被聚焦关注。

实际上,房地产上市企业在财务报告中使用修饰手段并非新鲜事。但在以前,会计师鲜少出现干预的情况。但在过去一年,不少房企都卡在了会计师这一关。

以此次股票被实施其他风险警示的房企而言,原因多是2022年度的内控审计报告被会计师出具了否定意见。

例如,阳光城和宋都股份的会计师——立信中联会计师事务所(特殊普通合伙)(以下简称“立信中联”)均对两家公司2022 年度内控审计报告出具了否定意见。不过,两家企业涉及否定意见的事项并不相同。

在阳光城的内控审计报告中,立信中联提到,济南兴铁投资合伙企业(有限合伙)向平潭兴祁禾企业管理咨询有限公司提供借款,阳光城未经董事会、股东大会审议批准,对该笔借款提供差额补足担保。此外,中航信托股份有限公司以股权投资形式向福州俊德辉房地产开发有限公司提供资金,阳光城亦未经董事会、股东大会审议批准,对该笔股权投资投入资金及投资收益提供差额补足担保。

立信中联认为,阳光城的上述对外担保未按规定履行审议程序和信息披露义务,被担保方为外部单位,表明阳光城在对外担保内部控制上存在重大缺陷。有效的内部控制能够为财务报告及相关信息真实完整提供合理保证,而上述重大缺陷使阳光城内部控制失去这一功能。

立信中联同样对宋都股份的内控审计报告出具了否定意见。其表示,截至2022年末,宋都股份以23.66亿元定期存单作为质押,为控股股东浙江宋都控股有限公司及其关联方的约21.64亿元借款提供担保,上述担保借款将分别于2023年5月、6月、7月、9月、10月以及2024年3月到期。宋都股份曾在回复上交所问询回复中提及,公司及实际控制人俞建午承诺通过变现各类资产等方式,逐步解决上述担保事项,最晚于2023年12月31日前彻底消除存单质押的担保情形。

但截至审计报告日,宋都股份控股股东和实际控制人尚未开始履行2023年解决存单质押担保事项的承诺,其偿债能力存在重大不确定性,宋都股份就可能发生的财务担保损失计提预计负债20.81亿元,影响金额重大。立信中联认为,由于宋都股份对该担保损失的计提缺少合理、必要的客观证据,影响预计负债的计价与分摊,该事项表明宋都股份相关内部控制存在重大缺陷。

除了上述这种对具体事项出具否定意见的情形,不少上市房企股票被实施退市风险警示,原因之一就是会计师对企业整个年度的财务报告都无法表示意见。

会计师对房企年报的审计态度转变,在一些业内人士看来也是意料之中。

黄立冲认为,当一个公司出现财务困难甚至问题时,这些问题会产生负面信息,经过市场发酵后,对会计师事务所也是品牌和形象上的打击。例如此前华融和安永事件中,就出现了会计师事务所被罚款上亿元的情况。

“在这样的背景下,一旦公司出事,会计师会认为风险增高,包括过去审计的账目风险在发酵,而未来审计的账目风险也在增加。”黄立冲还表示,一般情况下,当公司财务出现困难时比较容易出现假账,而会计师一般都不愿意承受这个风险。此外,有些公司在困难的时候支付审计费用也可能拖延,这些公司对于会计师事务所而言就是劣等客户,那么这样的客户往往容易被抛弃,会计师自然也不愿意出具报告。

“总体而言,这些房地产企业想要‘摘帽’并不是那么简单。”黄立冲认为,仅仅是解决与审计师出具的否定意见相关的事项还不足够,这属于存在公司治理和其他合规问题,有的公司可能还存在债务违约问题,这些问题都需要解决。

有人积极应对 有人消极躺平

“戴帽”简单,“摘帽”难。被实施风险警示的上市房企在应对方式上也各不相同,总体而言,有人积极应对,有人消极躺平。

以蓝光发展为例,其股价已经连续18个交易日低于1元,退市似乎已是“铁板钉钉”。然而截至目前,蓝光发展并未对此公开发声,而其官方披露在被实施退市风险警示期间的联络方式也无人接听。

相比之下,一家被实施其他风险警示的A股房企则相对积极。据其公司相关人士表示,目前公司上市事务部都在积极对接监管部门,项目也都在正常运营,公司经营基本面没有影响。

阳光城董事会在公告中给出了几点整改措施。董事会表示,在获悉以上事项后,第一时间组织自查并对涉及的两笔担保采取相应措施来化解对上市公司的影响。其中,济南兴铁投资合伙企业(有限合伙)承诺并确认放弃依据判决执行法律文书确定的阳光城应承担责任的追索权,且不再追究其与上述纠纷相关的偿还义务、担保和赔偿责任;对福州俊德辉房地产开发有限公司差补担保事项,已与债权人中航信托股份有限公司进行友好协商,共同推进,争取尽快妥善解决公司对此担保事宜。

阳光城董事会还表示,会定期组织合规培训,加强合规意识;加强内部控制制度建设,将积极采取各项措施争取尽快达到撤销其他风险警示的要求,待相应情形消除后,公司将及时公告并向交易所申请撤销其它风险警示。

除了阳光城,世茂股份、宋都股份等企业均在公告中表明,董事会正在积极努力采取措施,力争撤销相关风险警示。

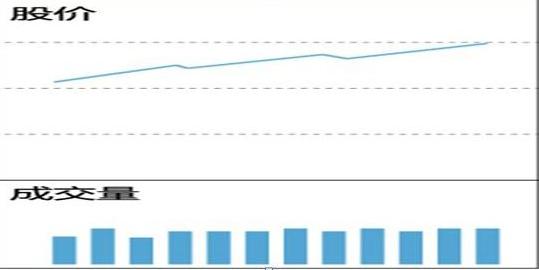

值得注意的是,在这些已经被实施风险警示的上市房企中,不少房企股价面值已经低于1元。为了避免股价连续下跌触发面值退市条件,一些房企也祭出了护盘措施,提振投资者信心,稳定股价。

比如泛海控股就在5月4日发布了董监高增持公告,其中,公司部分董监高拟通过二级市场集中竞价交易的方式增持公司股份,拟增持金额合计不低于3,000万元;同时,公司控股股东的一致行动人通海置业、华馨资本各计划增持2500万元至5000万元。上述增持行为也起到了积极作用,5月5日,泛海控股股价上涨了4.65%至0.9元/股。

在业内人士看来,“摘帽”是需要满足多元条件的,为避免被实施退市措施,上市公司需要加强内部管理,健全企业治理结构,规范信息披露,及时披露财务数据,确保财务指标符合规定。