国际油价暴跌创4周最大跌幅!国内油价反而上涨?

国际油价上周遭遇4周最大周度跌幅

【快讯通财经 】(www.kxt.com)

讯:美国WTI原油价格周一(6月5日)亚盘盘初持续上周跌势,下跌逾1%,在美国原油产量持续增长的情况下,石油输出国组织(OPEC)通过减产来平衡市场的效果引发质疑,目前原油市场上空头仍占据主导地位。

国际油价上周遭遇四周以来最大周度跌幅。美国WTI7月原油期货价格周五收盘下跌1.5%,报47.66美/桶,创自5月10日以来的最低收盘价。该合约上周累计下跌了4.3%,创下自截至5月5日当周以来的最大单周跌幅;布伦特8月原油期货价格下跌1.3%,报49.95美元/桶,周线跌幅达4.9%左右。

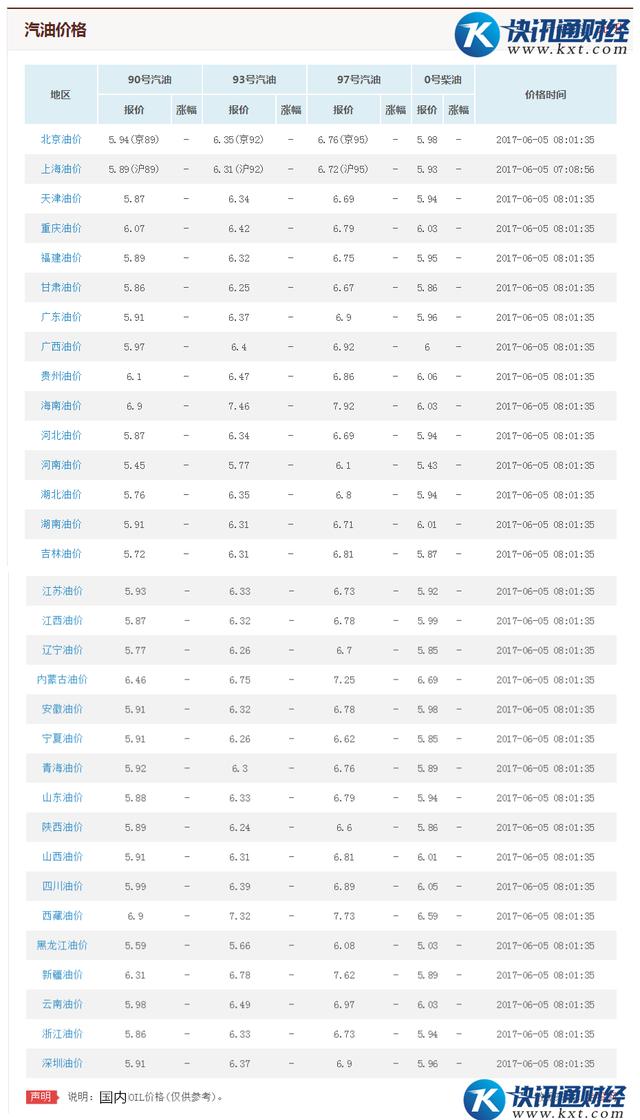

不过国内油价似乎没有跌多少,今日国内各地油价如下↓↓↓

今日国内各地油价

OPEC减产不给力

路透上周的调查显示,尽管OPEC上月减产执行率从90%提升至95%,但由于尼日利亚及利比亚增产,该组织5月原油产量环比增加25万桶/日至3222万桶/日,为该调查显示的首次年内月度上涨。

国际能源署(IEA)的一位高级能源监控员表示,经济合作与发展组织(OECD)国家去年的库存超过30亿桶,创纪录新高,今年初仍持续增加,3月份小幅下跌了3200万桶。

法国兴业银行的首席原油分析师Michael Wittner报告中称,根本问题在于,市场看到OPEC几乎完全执行减产承诺,但却看不见库存有任何大幅下跌。

俄罗斯能源部长Novak重申,若减产协议下追加其他措施,则有助于油价回升。必要时,石油减产参与方能够延长或缩短减产的执行时间。减产协议之外的石油增产并不会破坏OPEC的减产协议。

分析指出,若有关OPEC结束减产协议的预期在市场发酵,不排除油价短暂整理之后继续下跌的可能性。

增产行动完全抵消OPEC减产努力

目前没有加入减产协议的产油国增产形势也令市场担忧。明年,巴西和加拿大等国早已规划好的项目将增产,势必加剧全球供应过剩局面。

油服公司贝克休斯数据显示,截至6月2日当周,美国石油钻井总数为733口,连续第20周增加。分析师预测美国原油产量明年将突破1000万桶/日,创下纪录新高。

据【快讯通财经 】(www.kxt.com)此前提及,美国页岩油产量从OPEC减产参照月的低点845万桶/日算起至今,增产幅度已达到90万桶/日。此外,最近有消息显示,利比亚原油产量达到82.7万桶/日的三年最高水平,相比OPEC减产参照月2016年10月的52.8万桶/日增加了约30万桶/日。即在暂不考虑尼日利亚增产的情况下,仅美国和利比亚两国的增产量就达到了约120万桶/日,对冲掉了OPEC的全部减产努力。

俄罗斯石油公司CEO表示,由于美国的页岩油填补了供应短缺,OPEC及其盟友的减产长期而言可能不会成功。

有分析称,随着美国页岩油产量增加,抵消了欧佩克减产的保价效应,一些全球最大的原油生产商已经接受了原油价格在50美元这个新现实。

能源咨询机构HIS Markit的副主席丹尼尔表示,“除非发生极端情况,我们预测不会再上调了。业界正在重新确定原油价格水平标准。

空头占据主导 大行机构下调油价预期

据《华尔街日报》5月底公布的最新调查显示,全球范围内已有14家投行8个月以来首次下调油价预期,原因是担心减产协议不足以解决全球原油供应过剩的问题。

OPEC成员国和10个非OPEC产油国于上月签订延长减产协议,称将减产进行到2018年3月。虽然如此,但受调查的14家投行预测今年布伦特原油的平均价格只有56美元/桶,较4月份的预期下调1美元,同时预测今年美国WTI原油价格将达到54美元/桶,也较四4份的预期下调1美元。

据【快讯通财经 】(www.kxt.com)此前提及,14家投行还下调了未来几年的油价预期,预计明年布油平均价格为59美元/桶,较去年同期下调9美元;预计2019年布油平均价格为60美元/桶,而去年5月的预期为76美元/桶。

油市看多情绪也较前一周大幅消退。CFTC最新持仓报告显示,截至5月30日当周,原油投机性净多头增加766手合约至373755手,连续第三周增加,但是增幅较前一周的44037手出现大幅下滑。

北京时间8:40,布伦特8月原油下跌0.14%,报49.96美元/桶;美国WTI7月原油下跌1.36%,报47.70美元/桶。

布油15分钟图

美油15分钟图

【更多精彩财经资讯,欢迎访问:【快讯通财经 】 (www.kxt.com)或在各大应用商店下载:

快讯通财经APP

,7*24小时财经快讯】