港股市场大热,富途证券、老虎证券均不支持境内新增投资者开户!布局港股可通过这两种方式

近期,港股市场大热,富途控股(即富途证券)、老虎国际(即老虎证券,以下表述的“老虎国际”“老虎证券”均为同一家公司),这两家做港股美股交易的券商,再次因内地投资者能否去开户的问题受到市场关注。

其中,富途控股方面,《每日经济新闻》记者了解到,富途已全面停止了内地用户存量证明开户,目前仅支持生活或工作在境外的内地居民开户,且开户时需要同时提供内地身份证及在境外工作或生活的证明。

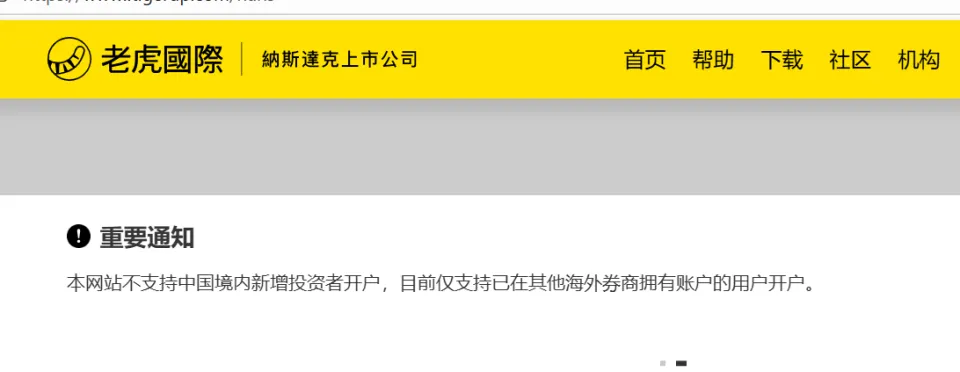

另外,《每日经济新闻》记者今日致电老虎国际客服,其客服人员回应称,目前仍支持存量客户开户,即如果已于2023年5月19日(不含)之前在其他海外券商开户,可以凭借身份证明和存量证明(如境外对账单)等证明在老虎国际开户。公司官网也发出了重要通知:“本网站不支持中国境内新增投资者开户,目前仅支持已在其他海外券商拥有账户的用户开户。”

目前存量客户仍可在老虎App开户

据了解,监管机构对老虎证券、富途控股等互联网券商整治要追溯到2021年。

2021年10月15日,证监会通过媒体发声表明监管态度,即此类境外证券经营机构的跨境证券业务不符合《证券法》《证券公司监督管理条例》等法律法规规定,将依法对此类活动予以规范。

2022年12月底,证监会对外宣布推进富途控股、老虎证券非法跨境展业整治工作,将老虎证券等互联网券商未经证监会核准,面向内地投资者开展跨境证券业务的行为,正式定性为“非法经营证券业务”,并提出按照“有效遏制增量,有序化解存量”的思路,要求富途控股、老虎证券对上述违法违规行为进行整改。

证监会对两家券商提出两项要求:一是依法取缔增量非法业务活动。禁止招揽境内投资者及发展境内新客户、开立新账户。二是妥善处理存量业务。为维护市场平稳,允许存量境内投资者继续通过原境外机构开展交易,但禁止境外机构接受违反我国外汇管理规定的增量资金转入此类投资者账户。

2023年5月,富途控股、老虎证券相继宣布下架境内App,但同时均指出,调整不影响存量客户对App的正常使用。

不过据《每日经济新闻》记者了解,目前对存量客户是否能新开账户,老虎与富途执行标准不同。

如上所述,6月5日下午,记者致电老虎国际客服热线,客服明确表示,目前仍支持存量客户开户,即如果已于2023年5月19日(不含)之前在其他海外券商开户,可以凭借身份证明和存量证明(如账单)等证明在老虎国际开户。

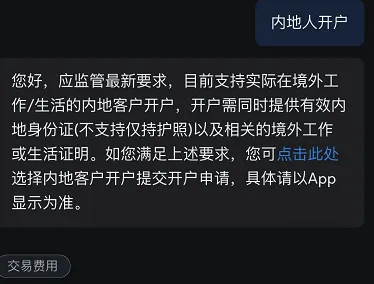

富途则暂停了存量投资者开户。记者在App客服栏目输入“内地人开户”,其智能客服回应称,“应监管最新要求,目前支持实际在境外工作/生活的内地客户开户,开户需同时提供有效内地身份证(不支持仅持护照)以及相关的境外工作或生活证明”。

之所以近期港股开户再次被投资者关注,与港股市场火热有着密切关系。

今年以来,港股市场震荡走高。4月,受海外关税政策冲击,恒生指数在4月7日一度大跌超13%。不过,在南下资金涌入的支撑下,港股市场迅速得到修复,并在5月份完全收复4月初的跌幅。6月5日,恒生指数大涨1.07%,创下2025年3月21日以来收盘新高。

此外,多家内地龙头企业赴港IPO,且在上市后表现不俗。5月20日,宁德时代H股在港交所挂牌,上市首日大涨超10%;5月23日恒瑞医药H股挂牌,首日涨幅近30%。

持续的赚钱效应激发了投资者对港股的兴趣。不过,在现有监管条件下,此前从未开立港股账户的投资者并不能直接参与港股打新或交易。

据记者了解,目前内地投资者投资港股正规渠道一是港股通,二是通过内地上市的港股ETF进行投资。

但两者的投资者门槛并不一样。港股通申请核心的条件是申请开通权限前20个交易日内,证券账户及资金账户的日均资产不低于50万元人民币(包括股票、现金、基金等,但不包括通过融资融券融入的资金和证券)。后者无资金门槛,对中小散户较为友好。

值得一提的是,伴随港股市场火热,港股ETF近期也热度不减。Wind数据统计显示,4月1日~6月3日,在超100只布局港股ETF的产品中,有近六成产品实现份额规模增长,总体份额规模增长184.04亿份,份额总规模达到4280亿份。

每日经济新闻