外汇风险管理的成功案例有哪些?

一、外汇风险管理的基本概念与重要性

外汇风险管理是指企业或金融机构通过一系列策略和工具,降低因汇率波动带来的财务风险。随着全球化进程的加速,企业跨境交易日益频繁,汇率波动对企业的财务状况和经营成果产生了深远影响。因此,外汇风险管理成为企业财务管理的重要组成部分。

1.1 外汇风险的类型

外汇风险主要分为三类:交易风险、折算风险和经济风险。交易风险是指企业在进行跨境交易时,因汇率波动导致的现金流不确定性;折算风险是指企业在编制合并财务报表时,因汇率变动导致的资产和负债价值波动;经济风险则是指汇率变动对企业未来现金流和市场竞争力的长期影响。

1.2 外汇风险管理的重要性

有效的风险管理可以帮助企业稳定现金流,提高财务预测的准确性,降低经营成本,增强市场竞争力。特别是在全球经济不确定性增加的背景下,外汇风险管理显得尤为重要。

二、企业层面的外汇风险管理策略

企业在进行外汇风险管理时,通常采用以下几种策略:

2.1 自然对冲

自然对冲是指企业通过调整业务结构,使收入和支出在不同货币之间自然抵消。例如,企业可以在多个国家设立生产基地,以当地货币进行生产和销售,从而减少汇率波动的影响。

2.2 金融对冲

金融对冲是指企业通过金融工具,如远期合约、期权、掉期等,锁定未来汇率,降低交易风险。例如,企业可以与银行签订远期外汇合约,以固定汇率进行未来交易。

2.3 资产负债管理

资产负债管理是指企业通过调整资产和负债的货币结构,降低折算风险。例如,企业可以增加外币负债,以抵消外币资产的汇率波动。

三、金融机构的外汇风险管理实践

金融机构在外汇风险管理方面具有丰富的经验和专业的技术手段。以下是几种常见的实践:

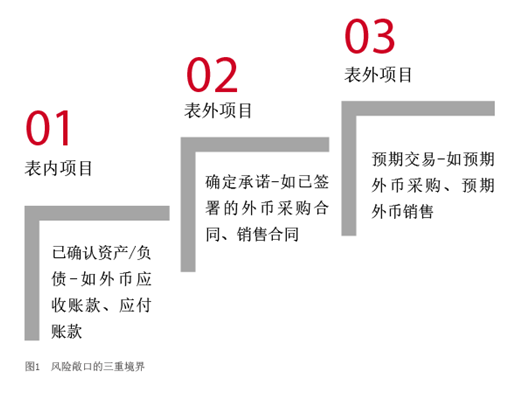

3.1 风险敞口管理

金融机构通过计算和分析外汇风险敞口,制定相应的风险管理策略。例如,银行可以通过VaR(风险价值)模型,评估外汇交易的风险水平。

3.2 多元化投资

金融机构通过多元化投资,分散外汇风险。例如,银行可以在多个国家和地区进行投资,以降低单一货币汇率波动的影响。

3.3 风险对冲

金融机构通过金融衍生品,如外汇期权、掉期等,对冲外汇风险。例如,银行可以通过外汇期权,锁定未来汇率,降低交易风险。

四、技术工具在外汇风险管理中的应用

随着信息技术的发展,技术工具在外汇风险管理中的应用越来越广泛。以下是几种常见的工具:

4.1 外汇风险管理软件

外汇风险管理软件可以帮助企业实时监控汇率波动,自动生成风险报告,提供决策支持。例如,SAP Treasury and Risk Management(TRM)系统可以帮助企业进行外汇风险管理和现金流预测。

4.2 大数据分析

大数据分析可以帮助企业识别汇率波动的规律,预测未来汇率走势。例如,企业可以通过分析历史汇率数据,建立汇率预测模型,制定相应的风险管理策略。

4.3 人工智能

人工智能可以通过机器学习算法,自动识别和预测外汇风险。例如,企业可以通过人工智能技术,实时监控外汇市场动态,自动生成风险预警。

五、不同经济环境下的外汇风险管理挑战

在不同的经济环境下,企业面临的外汇风险管理挑战也有所不同。以下是几种常见的挑战:

5.1 经济不确定性

在经济不确定性增加的背景下,汇率波动更加剧烈,企业面临的外汇风险也更大。例如,在全球经济衰退期间,企业需要更加谨慎地进行外汇风险管理。

5.2 政策变化

政策变化,如货币政策、贸易政策等,会对汇率产生重大影响。例如,央行加息或降息,会导致汇率大幅波动,企业需要及时调整风险管理策略。

5.3 市场波动

市场波动,如股市、债市等,也会对汇率产生影响。例如,股市大幅下跌,会导致资本外流,汇率贬值,企业需要加强外汇风险管理。

六、成功案例分析:具体场景与解决方案

以下是几个成功的外汇风险管理案例,展示了不同场景下的解决方案:

6.1 案例一:跨国制造企业的自然对冲

某跨国制造企业在多个国家设立生产基地,以当地货币进行生产和销售。通过自然对冲,企业有效降低了汇率波动的影响,稳定了现金流。

6.2 案例二:金融机构的风险对冲

某银行通过外汇期权和掉期等金融衍生品,对冲外汇风险。通过风险对冲,银行降低了外汇交易的风险水平,提高了财务稳定性。

6.3 案例三:科技企业的技术工具应用

某科技企业通过外汇风险管理软件和大数据分析,实时监控汇率波动,自动生成风险报告。通过技术工具的应用,企业提高了外汇风险管理的效率和准确性。

6.4 案例四:零售企业的资产负债管理

某零售企业通过调整资产和负债的货币结构,降低折算风险。通过资产负债管理,企业减少了汇率波动对财务报表的影响,提高了财务透明度。

结论

外汇风险管理是企业财务管理的重要组成部分,特别是在全球化进程加速的背景下,有效的风险管理可以帮助企业稳定现金流,提高财务预测的准确性,降低经营成本,增强市场竞争力。通过自然对冲、金融对冲、资产负债管理等策略,结合技术工具的应用,企业可以更好地应对外汇风险。同时,不同经济环境下的外汇风险管理挑战也需要企业及时调整策略,以应对复杂多变的市场环境。通过成功案例的分析,我们可以看到,不同场景下的解决方案各有特点,企业需要根据自身情况,制定适合的风险管理策略。

原创文章,作者:IT_editor,如若转载,请注明出处:https://docs.ihr360.com/strategy/it_strategy/100150