学会精华知识——解析股票低位放大量起涨特点

在金融市场中,低位放量上涨是一个备受投资者关注的重要信号。当市场处于低位时出现放量上涨的情况,往往蕴含着丰富的信息,对投资者的决策具有重要的启示作用。

首先,低位放量上涨可能意味着市场情绪的转变。在经历了一段时间的下跌或低位盘整后,成交量的显著放大表明市场参与者的交易活跃度增加,更多的资金开始涌入市场。这可能暗示着投资者对市场前景的看法由悲观转向乐观,市场信心正在逐步恢复。

其次,从资金流向的角度来看,低位放量上涨通常反映出有大规模的资金入场。这些资金可能来自机构投资者、大户或者是受到某些利好因素吸引的散户。资金的大量流入为市场提供了强大的支撑,推动股价或指数上涨。

再者,低位放量上涨也可能是基本面改善的信号。例如,宏观经济数据的好转、行业政策的利好、公司业绩的超预期等因素,都可能吸引投资者买入,从而导致市场低位放量上涨。

对于投资者而言,这种趋势带来了以下启示:

一是关注市场热点和板块轮动。低位放量上涨往往会带动某些板块或个股的强势表现,投资者可以通过分析资金的流向和热点板块的形成,及时调整投资组合,抓住市场机会。

二是要有耐心和定力。虽然低位放量上涨是积极的信号,但市场的走势并非一蹴而就,可能会有反复和波动。投资者不应被短期的波动所干扰,而应保持长期投资的视野和心态。

三是合理控制仓位。在低位放量上涨的初期,可以适当增加仓位,但也要注意风险控制,避免过度投资导致风险过大。

下面通过一个简单的表格来对比低位放量上涨前后的一些市场特征:

市场特征

低位放量上涨前

低位放量上涨后

成交量

相对较低,交易清淡

显著放大,交易活跃

市场情绪

悲观,投资者信心不足

乐观,投资者信心增强

资金流向

流出为主,资金观望

流入为主,资金积极参与

股价走势

下跌或低位盘整

上涨趋势形成

一旦一只股票低位放大量,那么必须重点关注,在没有大幅上涨的前提下,出现快速缩量回调往往就要胆大心细。否则可能错失低吸机会。

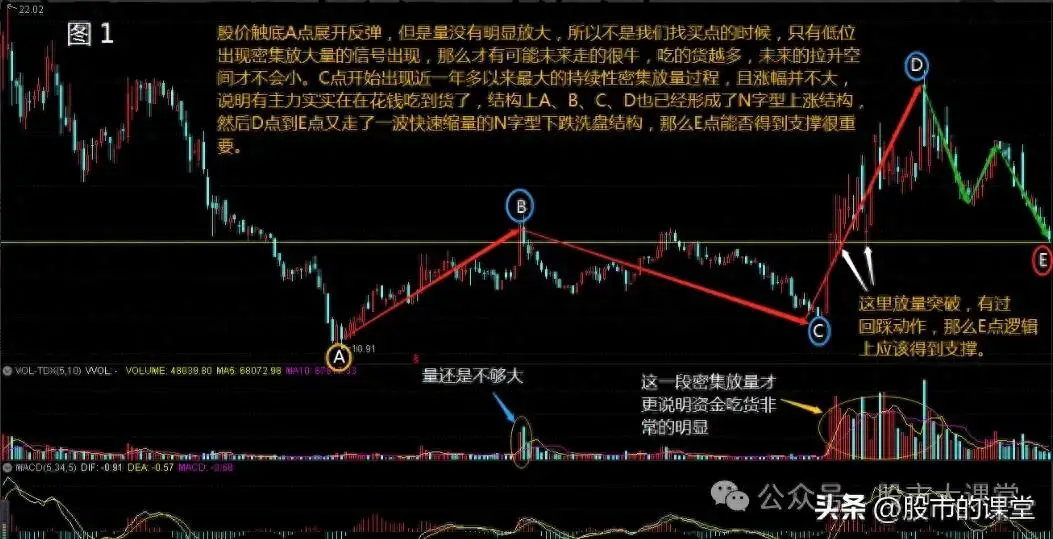

图1(点击看大图)

案例:002777,久远银海

股价刚触底的时候,一般很难断定是真底还是假底,只有出现明显的资金进场,才能说明有主力看好这个股票了,那么就可以果断放入自选股中去继续跟踪关注它。

图2(点击看大图)

案例:002777,久远银海

在第一波放大量拉升中,涨幅又不大的情况下出现快速缩量回调,那么这种形态量价关系是不会构成主力出货的条件的,就可以假设这种快速缩量回调为洗盘,只要是在重要的支撑附近,还是要心细一些,该胆大低吸就要果断去部分试错买入。

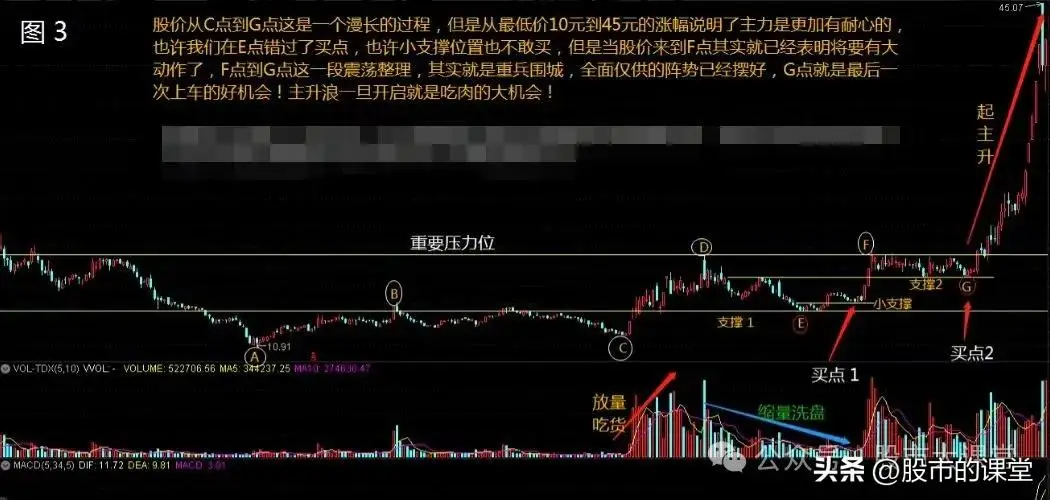

图3(点击看大图)

案例:002777,久远银海

如果错过了首个低吸的机会,情有可原;但是当机会再次摆在你的面前的时候就要认真想想了,多少试错买上一部分,可能就会带来超额收益。胆大心细就非常重要了。

如何先看量的变化呢?记住一个核心法则量在价先,量先过高,价再破高,听起来比较简单,在实操的需要记住3个关键,做技术要特别留意细节,接下来直接讲重点:,1、股价在低位回升阶段,成交量要是越过最近K线高点时的量,而且量柱要呈现阶梯式的抬升,说明主力资金有逐步向上收复多头的失地。2、成交量越过前高时的,其K线的位置相比前高还有一定距离,这个时候通常会逐步向上运行,前高成为重要的阻力,突破这个阻力位的时候,就容易走出突破上涨。,3、搭配均线来用,减少失误的概率;在起涨初期可以用20日线,当趋势比较明朗的时候,要用好10日线,作为上升的重要防守,也是作为低吸的点位。在使用这个方法的时候,最明显的特征是成交量会逐级放大,说明主力收集好筹码后,向上拉升,呈现量价齐升的格局。

关键在于,成交量连续放大,超过前期高点时的成交量,但K线的位置还未到前高,随后股价突破前高,由此诞生一轮趋势性的上涨行情。量价结构分为多种情况,当出现低位起涨量过前高,表示主力积蓄力量后向上发动进攻,同时也说明有机会能化解前高的压力,所以成交量是非常关键的信号。

很多强势股在起涨的时候,成交量会有明显的变化,再结合均线来使用,就可以把握比较好的买入机会。