低开破位:认沽升波大涨,后市逢高空?

行情回顾

AI智能算法买卖点提示,龙爪手指标,领取如图所示让大家期权路上少走弯路。

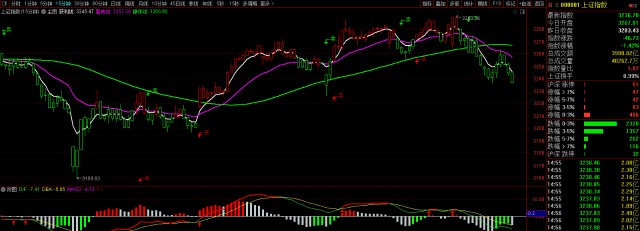

隔夜美股继续延续下跌在前日破位五日线在昨日继续下跌至M20均线的强支撑,走出破五断头去M20的走势纳斯达克下跌超2%,趋势上今天美股有反弹的预期,如跌穿M20将会是空头走势,那么受美股影响早盘低开3267围绕五日线3270震荡早盘一举突破五日线反弹至3290随即震荡向下回踩破位五日线3270进而在午后加速下跌至M20均线的3240尾盘破位M20均线一天跌穿两根均线两市超4000家公司下跌成交量略有缩量仅9200亿,缩量400亿指数下跌1.42%个股普跌,芯片医药金融领跌,趋势有进一步下跌的可能明天M20均线将是重要的决战关口,从目前外围局势和盘面情况向下概率较大。

大盘破位五日线及M20均线两道关口,并呈现趋势性走弱,叠加外围影响,明天决战3240的M20均线,关键点3240,阻力位3250,支撑位3200。

大盘指数五分钟级别早盘低开反弹冲高回落破位五分钟M20均线后震荡向下单边下跌截止尾盘空头排列后市有进一步下跌的趋势。

十五分钟级别与五分钟级别形成均线空头的共振行情,震荡下行,五分钟与十五分钟共振向下趋势有进一步空头延续。

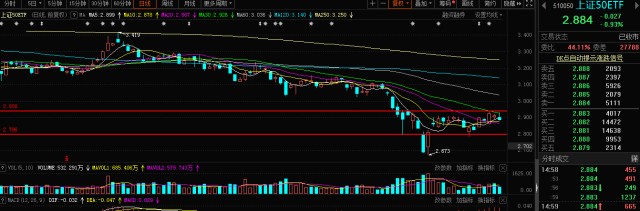

50标的下跌0.93 %收于2.884元,破位五日线并失守2.9元关口后市逢高空。

策略继续以五分钟级别顺势逢高空,沿着五分钟M20均线操作,支撑位2.85元,阻力位2.9元,关键点2.9元。

【看多选择】

买方:2850认购

卖方:2900认沽

【看空选择】

买方:2900认沽,

卖方:卖购2850认购

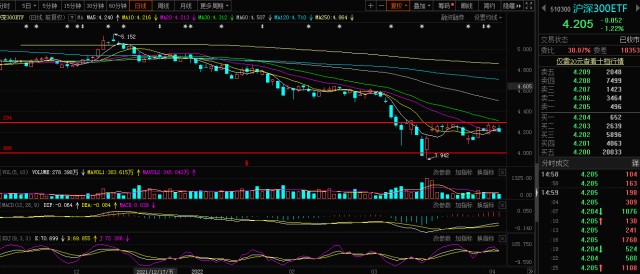

沪深300标的下跌1.22%,收于4.205元破位五日线并失守M20均线支撑于4.2元关口,明天决战4.2元关口。

策略以逢高空为主,支撑位4.15元,阻力位4.25元,关键点4.2元。

【看多选择】

买方:4200认购

卖方:4200认沽

【看空选择】

买方:4200认沽,

卖方:卖购4200认购合约

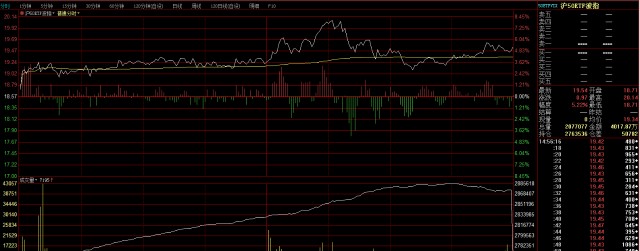

波动率分析

期权波动率:波动率是衡量情绪乐观和悲观的情绪化指数,当情绪过度乐观过度悲观都会导致升波,波动率与行情负相关走势,波动率小幅升波5.22%收于19.54,波动率连续两天升波并维持负相关,在午后开盘波动率加速升波一度升波超7%,反映出恐慌情绪有蔓延趋势,市场统计认购加仓7万张,认沽减仓2.7万张,沽购比中性偏多,认购连续两天加仓并有浮亏被套补仓的趋势故和真实市场情绪可能出现偏差仅供参考注意及时止盈止损。

持仓分析:期权标的震荡下跌,合约呈现认沽普涨伴随升波大涨近50%,认购普跌超30%同时行情与波动率共振偏空恐慌情绪小幅蔓延并破位均线支撑趋势偏空。

总结:策略以逢高空为主,带好止损,五分钟突破均线止损。

关键点3240,支撑位3200,阻力位3250。

【免责声明】

交易计划的内容不作为投资建议及交易依据,盈亏自负。分享的目的是总结和提高交易员的同时分享给朋友们学习参考之用。

本文并未考虑任何特定用户的特定投资目标、财务状况和需求。任何引用历史价格波动或价位水平的信息均基于我们的分析, 并不表示或证明此类波动或价位水平 有可能在未来重新发生。本文所载信息之来源虽被认为可靠,但作者不保证它的准确性和完整性,同时作者也不对任何可能因参考本文内容及观点而产生的任何直接或间接的损失承担责任。

期货、期权、外汇和其他产品保证金交易存在高风险,不适合所有投资者。在决定交易之前,您需仔细考虑您的财务目标、经验水平和风险承受能力。文中所含任何意见、新闻、研究、 分析、报价或其他信息等都仅作与本文所含主题相关的一般类信息。