期权入市手册(七):期权与股票、期货、权证的区别

编者按:2022年9月19日,深市期权新品种——创业板ETF期权(标的为创业板ETF,代码159915)、中证500ETF期权(标的为中证500ETF,代码159922)上市交易。为帮助投资者系统了解期权产品特征、理性参与期权交易、有效提升风险管理能力,深交所联合市场机构推出“期权入市手册”系列连载文章。今天是第七期,让我们一起看看期权与股票、期货、权证的区别吧!

1. 期权与股票的区别是什么?

第一,交易对象不同。股票的交易对象是个股,而期权的交易对象则是期权合约,即在约定时间以约定价格买入或卖出标的资产的权利。

第二,交易方式不同。股票一般采用全现金交易,而期权是期权买方支付权利金,期权卖方缴纳保证金并获取权利金。

第三,投资期限不同。只要上市公司没有退市,投资者就可以长期持有该公司的股票,而期权合约有具体到期日,过期则作废。

第四,收益曲线不同。股票收益是线性的,其主要来源于股价变化和分红,即涨多少赚多少,跌多少就亏多少。一般来说,股票只能赚取上涨的收益。而期权收益是非线性的。通过认购、认沽、买方、卖方的组合搭配,在上涨、下跌、横盘等多种行情下,期权都有对应的策略。

2. 期权与期货的区别是什么?

第一,买卖双方权利义务不同。期货合约当事人双方负有对等的权利和义务,合约到期时,当事人必须按照约定的价格买入或卖出标的物(或进行现金结算)。而期权合约是非对称合约,期权买方有权利、无义务;期权卖方有义务、无权利(若期权买方选择行权,则期权卖方必须履行义务)。

第二,保证金规定不同。期货交易中,买卖双方都需缴纳一定的保证金作为担保,其保证金按照线性比例收取。期权交易中,只有期权卖方需要缴纳保证金,其保证金一般按照非线性比例收取。

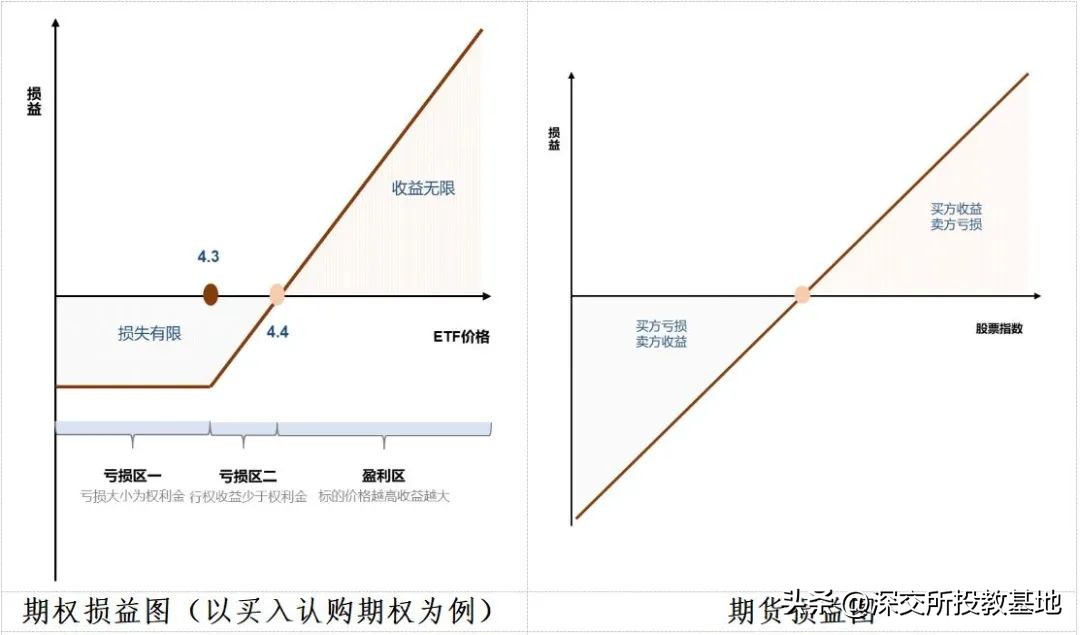

第三,风险收益特征不同。期货合约交易双方的收益和风险是对称的,盈利和亏损均随标的价格等因素变化而变化。而期权交易双方的收益和风险并不对称,期权买方可能获得的盈利随标的价格等因素变化而变化,可能承担的亏损是有限的(以缴纳的权利金为上限)。期权卖方可能获得的盈利是有限的(以收取的权利金为上限),可能承担的亏损随标的价格等因素变化而变化。

第四,收益曲线不同。期货的盈亏特性为线性,交易的主要是涨跌方向。期权的盈亏特性为非线性,需要同时关注标的价格涨跌、波动率变化以及剩余到期时间,通过不同类型合约的组合使用,可实现更多样且立体化的收益曲线。

第五,风险管理功能不同。当持有标的时,期货、期权都能通过期现盈亏相抵规避部分标的价格风险。期货、期权风险管理功能的不同点体现在:当标的价格朝有利方向变动时,期货放弃了标的获取进一步收益的机会,期权保留了标的进一步获利的可能。

【小贴士】期货、期权的损益图如下:

3. 期权与权证的区别是什么?

期权与权证有着明显的不同。

第一,发行主体不同。权证通常是由标的证券上市公司、投资银行或大股东等第三方发行。而期权没有发行人,交易双方都是投资者。

第二,合约特点不同。权证合约对应的部分要素由发行者决定。而期权合约是标准化合约,其行权价、标的和到期日等要素都由交易所统一规定。

第三,合约供给量不同。权证的供给有限,由发行人确定,受发行人的意愿、资金实力和市场上流通的标的证券数量等因素限制。而期权理论上供给无限。

第四,履约担保不同。权证卖方,即权证发行人,以其资产或信用担保履约,而期权卖方需缴纳保证金以保证其履约的义务。

(“期权入市手册”系列文章支持单位:广发证券、国泰君安证券、华泰证券、嘉实基金、易方达基金、招商证券、中信建投证券(按音序排列,排名不分先后))