一位交易员的成长是非常痛苦的,这需要和环境、明师指点、自身品行、信念体系等一切因缘结合,还要和自己的人性弱点做对抗。我从来不相信没有人不经历惨痛亏损,一个错误反复犯,就能真正学会交易。对于没有入门的交易员来说,任何赚到的钱都是市场暂时借给你的,等到市场向你讨账的时候会更加的凶狠。——金融帝国

没有技术空谈心态就是扯淡,有了技术没有哲思理念都是无根之萍的雕虫小技。学缠论3年有余,明白了技术是有瓶颈的,要想突破这个瓶颈必须要建立一套正确的交易观。有道无术,术尚可求,有术无道止于术。“想赢怕输”是每个交易员除了技术关后的另一个重要的关,甚至说只有过了“输赢关”,才算交易真正入门。而“输赢关”只是一层窗户纸,有些人瞬间顿悟,有些人几年才渐悟,而有一大部分一辈子也过不了。

只要有心,每个交易员在成长的路上,总会在某一个关键的十字路口发现一个契机帮助你打开一扇窗户,看到了更高的世界。几年前机缘巧合下阅读了金融帝国写的《走出幻觉走向成熟》,反反复复读了十几遍,每次都有不一样的感悟。我想把这些感悟结合缠论技术做一些总结,也算是对阅读本文及后来的朋友一个成长契机。总结一句话就是“输赢关”就是“输赢观”!一念之间愿你顿悟!

我可以毫不夸张的说:从一位交易者对亏损的认知境界,就完全能够看出他的交易水平。“亏损”是一个那么令交易员讨厌的词汇。但事实上,交易长期稳定获利的秘密就在于亏损的正确认知。——金融帝国

第一层认知:没有对错标准,只想赢钱,逃避亏损

事实上,交易者达到成熟的起点与终点之间的距离并不遥远,但通常交易者都是在原地转圈而停滞不前。交易者能否取得成功,从某种意义上来说就是取决于坚持”错误“与改正错误的能力。其中第一个错误代表”交易策略“和”交易理念“,第二个错误代表的是交易方向错误而引起的亏损。——金融帝国

这一层的人最大的心理状态就是只想赚快钱,坚决不承认自己会犯错误。律师和医生都要付出十几年的时间来学习专业的知识,此后才能获得可观的收入,而一位交易者上来就想在市场上赚大钞票,你不觉得很可笑呢?

这类人特别容易追涨杀跌,低位不敢买,高位胆子却很大。如果输钱被套就做鸵鸟,然后一直死扛,直到扛死。然后把所有的亏损怪罪在“贪婪与恐惧”上。

其实贪婪与恐惧是人类进化的本能,如果没有贪婪我们来交易市场干嘛?如果没有恐惧,我们的祖先也就早已经灭绝了。所以我们要做的不是抗拒贪婪恐惧,甚至不需要去克服贪婪与恐惧。巴菲特说过:在市场贪婪的时候要贪婪,在市场恐惧的时候要贪婪。炒股养家说过:别人贪婪时我更贪婪,别人恐慌时我更恐慌。我说该贪婪的时候就该贪婪,该恐惧的时候就该恐惧。关键在一个该字,这要提出一个操作标准的问题。

我相信没有任何一个再头铁的人会去闯红灯,因为他知道闯红灯是危险的,是会要命的!只是在虚拟市场,我们被盈亏迷住了眼睛,忘了应该要有一套操作标准!

有句话很重要:执行正确的交易策略出现的亏损,不属于错误;没有正确的交易策略,即使赚钱也属于错误。在交易市场上,凭运气赚来的钱会加倍地还回去!

第二层认知:有了对错标准,但是害怕做错

如果一位交易者学不会如何正确的区分”对与错“,那么他将永远原地转圈而毫无进展。——金融帝国

有人做过一个测试,如果就以一条20日均线为操作标准操作铜期货,如果突破20日线以上就平空做多,如果跌破20日均线就平多做空,那么从2023年到现在(2024年6月),就一手铜期货可以赚5万7千元。

这个时候,大部分交易者开始各种学习,江恩理论、波浪理论、海龟交易法、趋势交易法等等,无论什么方法,只要严格执行,理论上都可以赚钱。但是这个时候也会出现一种现象,就是学的越多越不会做了。因为总感觉某个地方不符合标准,某的指标不到位,甚至出现几个指标互相矛盾的情况,这个时候就陷入了“完美主义”陷阱。这个时候开始谨小慎微,根本不允许自己犯任何错误。如果真犯了错误,就会陷入反复的自责中无法自拔。

或者为了确定性,总是等各种指标到位,其实到那时候已经是追高了。

当然这一层的人已经比第一层次的人要进步了很多。已经开始明白市场永远都是对的,跟随市场才是明智的,和市场较真是愚蠢的。他们已经不和市场较劲,但是转而另外一种极端就是和自己较劲了。说实话这个阶段本人也经历了很漫长一段时间。

操作对错肯定有标准,这套标准就是一套对走势的评价系统。一套好的评价系统应该对走势做一个完全分类,比如趋势和盘整,强势和弱势,中继还是转折,走势大小级别联立,买点与卖点等等。从目前来看,《缠论》的背驰模型及三类买卖点绝对算的上是全世界范围内最好最完整的走势评价系统。

其实说白了,这个阶段还有一个深层次的原因,就以为学会了某一套技术就得到了一个交易圣杯,以为从此以后就可以天下无敌了 。如果出错了,亏损了就开始怀疑自己。其实他不知道任何一个买点买入都是有风险的,世界上的任何规律在宏观上是确定的,但是在微观上其实是不确定的!也就是说任何波动是既有规律又随机的,根本没有必要纠结100%的完美!

第三层认知:做交易就是做大概率,盈亏同源

是世界上没有100%,所以任何一次进场都会面临行情走不出来、判断错误、提前或者提早介入等等原因导致的买点失败问题。而这些亏损都是交易中常见的,是无法避免的,我们应该大胆承认亏损的合理性。不能因为害怕亏损10个点20个点,而导致错过100个点200个点,畏首畏尾,没有魄力永远都不可能在交易市场拿到结果。

我们经历了几年的技术学习仍然在小亏小赚里面打转,最根本的原因就是我们遗漏了一件事:那就是学会如何去输!

交易是一定会产生亏损成本的,世界上做任何生意都会有库存,都会有损耗,难道交易就没有吗?

一个成熟的交易者应该是接受亏损的客观存在,并且量化亏损的对错。承担一定的亏损风险,然后在趋势买点来临的时候抢到一个好的位置,才能从容的拿到最后的大利润。

本人经常说做交易就如猜天气预报,如果今天要下雨是确定的,那么在哪个时间段开始下是不确定的。甚至要下雨变成一天都不下雨也很常见。但是天晴还是下雨,天气预报在大概率上都是正确的。而我们做交易其实就是做大概率事件!

《缠论》的三类买卖点就是大概率事件,当然结合突破某条均线,MACD的金叉死叉,BOLL带的张口收口,那概率的大小就更好判断了。所以我们就可以用某条均线破坏或者买点底分型破坏来量化对错的标准。

第四层认知:赢多少随缘,天意;亏多少可控,人为。

《孙子兵法》说:“善战者先胜而后战,先为己之不可胜,以待敌之可胜,不可胜在己,可胜在敌。”这句话在交易中的意思就是赚多赚少,趋势能走多远,那是天意,但是亏多亏少,关键在自己。

如果要问火箭升空最危险的阶段是什么时候,那一定是开始发射阶段。在发射阶段,火箭会快速穿过大气层,产生巨大的热量和压力。这个过程中,火箭和飞船会面临极高的温度、压力和振动,这些因素可能会导致飞船和火箭的故障或损坏。

类似对于交易,最危险的时候就是刚刚介入的时候,这个时候不一定能马上脱离成本,有可能会跌破成本直下。所以我们的重心应该关注在走势有没有出现正确的行情,如果当下走势破坏了介入的标准,比如破坏了买点的底分型,形成向下笔的延续。那么立刻止损退出是唯一正确的事情,哪怕后面再进的成本更高那也是后面的事。

拿2024年5.6周一白银举例:买入逻辑是日线3买

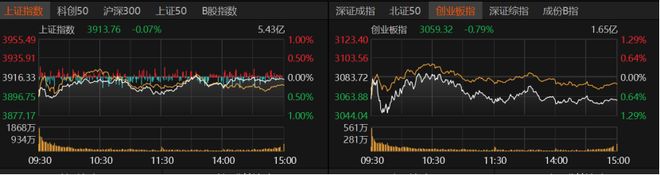

再拿上证指数举例:

第一次介入:2023年12.22出现了背驰后的底分型,既然一买出现我们就应该大胆介入做多。

第一次退出:但是在2024年1.8日打破底分型就应该止损出来,后面又出现了100多个点的下跌。

第二次介入:并在2024年1.24再次出现背驰后的底分型,应该再次进场,后面又同样出现了底分型破坏。

第三次介入:最后在2024年2.6再次放大阳线出现背驰底分型,并最终抓到了这波300多个点的上涨,并延续至今。而这小半年的上涨个股50%甚至翻倍的案例比比皆是。

预言任何一次底部就是历史底部,预言任何一次上涨都会牛市,在本人看来这与跳da神的没有本质的区别。

所以回到开头“输赢关”就是“输赢观”!

当一个交易者开始把注意力放在操作标准上,放在控制亏损上,开始喜欢亏损,热爱亏损,说明自己已经与走势合一了。

学会认怂,学会认错,学会承认自己能力的有限性,是多么难得的优秀品质啊!

最后以《道德经》四十八章作为结尾:

为学日益,为道日损。损之又损,以至于无为。

无为而无不为。取天下常以无事,及其有事,不足以取天下。

交易亦是如此:学交易技术可以每天都有新的收获,但是大道至简,背后的规律其实就是一层窗户纸,然后就要把这层窗户纸捅破,从而明白什么是自己可以人为的(亏损),什么是人为所不能及的(盈利)。盈利会自己照顾自己,根本不需要我们去操心。要想从交易中赚大钱,都是顺天意而非人为的,如果在顺天意的事情上忙忙碌碌,那都不过都是臆想而已。

愿本文能成为你交易路上打开一扇窗,看到长期稳定盈利的秘密:善输、小输、大赚!