采购价格的应用

作为采购管理系统的价格信息处理中心,采购价格资料除了集中管理价格信息、并提供这些信息的设置和维护等必要功能之外,最主要的作用是在权限控制的范围内最大程度地实现信息资源共享和同步更新,同时灵活地进行价格控制。

从总体来说,系统主要提供采购价格的获取、自动更新和限价预警等多项功能。

1.单据上采购价格的取数

单据在选择物料获取采购价格时,存在两种不同的获取条件,新增单据和关联单据两种情况,因为关联单据时存在获取关联单据的价格信息,所以下面分两种情况说明。

一、单据新增时采购价格的获取

总体获取单价规则

如果启用了采购价格资料,在新增采购订单、采购入库单、采购发票时,其价格取采购价格资料中的报价,如果取不到,再取物料属性中的采购单价。在以上单据新增时,系统会根据所录入的供应商、物料、数量所在的数量范围、使用的计量单位、当前系统日期等信息,自动匹配已审核采购价格的报价,填入不同单据的相应字段中,用户可以修改该价格。

依据计量单位获取价格

计量单位也是采购价格传递中非常重要的因素。 在采购价格中系统默认的是基本计量单位,但是用户可以采用修改为为常用计量单位,系统携带是根据相应的计量单位进行携带。

优先取对应供应商、对应物料、对应数量段、对应默认携带计量单位的本位币采购价格传递到单据上;如果在记录中找不到与其单据上默认携带单位相同单位的匹配数量段的采购价格,则再去找该物料对应数量段的基本计量单位的记录,找到后需根据现有单位与其基本计量单位的换算关系携带单价,如果两个单位都找不到匹配记录,则不携带单价。

举例:某物料基本计量单位为“个”,常用计量单位为“盒”,系数为10,此时录入采购专用发票,发票使用的是常用计量单位,如果用户选择了选项,当前的供货报价为23.4元,折扣率为5%,默认税率为17%,记录单位为“个”则传递到发票的“单价”字段的价格为190元、“含税单价”字段的价格为222.3元,单位税额为32.3元。

自动获取上一次该供应商该物料的采购价格

在采购模块的【查看】—【选项】有 “取最近采购价”选项。如勾选“取最近采购价”,则在以后新增单据中,如系统中有和新增单据中相同供应商、相同物料代码、相同单位的记录,则取以上三者皆相同的最近单据的价格。

小提示:

采购入库单虽然不属于采购业务单据,但为了防止其形成暂估单据时没有最近可比较的价格,令用户无法确定暂估价,导致单据积压,故也进行了采购价格的传递,传递的是扣除了税额的进货价格。

只有在采购业务单据手工录入时才考虑到采购价格传递功能的实现,如果单据是通过其他途径而新增,如关联(包括间接关联)、复制等方式,则系统传递的价格、折扣资料来自源单据,而非采购价格。

二、单据关联时采购价格的获取

当采购订单采购入库单、采购发票等单据直接关联源单生成时,即源单的订单号为空,则优先取源单的单价信息。如果源单分录中的采购订单号不为空,即三方关联,此时单据单价携带规则:采购系统单据三方关联只要关联到采购订单,目标单据单价取订单单价。如:采购订单→采购入库单→发票,则采购入库单单价的携带视同采购订单→采购入库单,采购发票单价的携带视同采购订单→采购发票。

单据关联单价取数时,默认规则是含税单价携带到含税单价,不含税单价携带到不含税单价。具体各条关联路线按照以下规则进行取数:

1)、采购订单→采购发票

当采购订单→采购发票(专用),采购订单的“含税单价×(1-折扣率)”携带到采购发票的含税单价和订单含税单价中,然后依据单价=含税单价/(1+税率)计算单价,精度按照“专用发票精度”进行处理;

当采购订单→采购发票(普通),采购订单的“含税单价×(1-折扣率)”携带到采购发票的单价和订单含税单价中;

2)、采购入库单→采购发票

当采购入库单→采购普通发票,采购入库单将单价携带到采购普通发票的单价字段,税率默认为0;

当采购入库单→采购专用发票,采购入库单将单价携带到采购专用发票的单价字段,税率按照系统选项进行获取;

特别注意:因精度问题,采购入库单下推采购发票取数提供两种控制方式:以单价为准、以金额为准。

在【基础设置】–【系统参数】–【业务参数】–采购入库单下推发票取数控制方式,可进行选择。

选择以单价为准,即采购入库单下推采购发票时,单价不会发生变化,金额=单价*数量

如选择以金额为准,即采购入库单下推采购发票时,金额不会发生变化,单价=金额/数量

2.采购价格限价预警

采购限价主要应用于三个方面:采购价格的设置控制、采购订单预警控制、采购发票预警控制。

1)、应用于采购价格的设置,在采购价格中设置各类采购价格和折扣时,若某物料针对某供应商的报价扣除折扣后的净价超过了该物料资料预设的采购最高限价,系统会给出提示信息“对于当前供应商和当前物料,您所录入的采购价格已经超过了设定的采购最高限价,是否继续保存?”。 用户按需要决定是否修改报价信息。

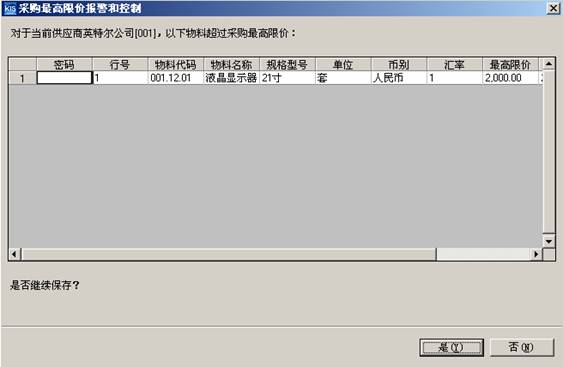

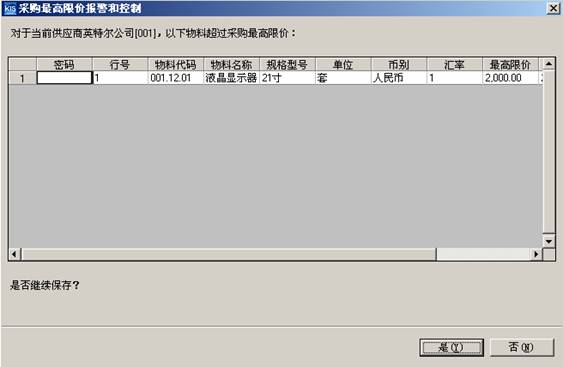

2)、应用于采购订单的新增,在订单新增时,无论采用何种新增方式,如果当前供应商、当前物料的订单价格扣除折扣后的净价超过了该物料资料预设的采购最高限价,系统弹出报警提示界面,列出本单据的所有超过限价的物料、最高限价、当前价格及差价。 提示界面如下图所示:

如果涉及到外币,则系统按订单上的汇率信息将最高限价折算成订单上的币别价格,再与订价进行比较;如果订单上的价格是针对常用计量单位或其他非基本计量单位的,系统按照基础资料中其与基本计量单位之间的换算比率,将最高限价按比例扩大、或缩小为单据上使用的计量单位价格后,再与订价进行比较。

3)、应用于采购发票的新增,在发票新增时,无论采用何种新增方式,如果当前供应商、当前物料的单价(或含税单价)超过了该物料资料预设的采购最高限价,系统弹出报警提示界面,提示界面与采购订单的一致。

如果涉及到外币,则系统按发票上的汇率信息将最高限价折算成发票上的币别价格,再与发票单价(或含税单价)进行比较;如果发票上的价格是针对常用计量单位或其他非基本计量单位的,系统按照基础资料中其与基本计量单位之间的换算比率,将最高限价按比例扩大、或缩小为发票上使用的计量单位价格后,再与单价(或含税单价)进行比较。

采购价格的获取

系统提供两种获取采购价格的方式,一种是通过按F5直接在单据编辑界面上获取物料的采购价格,另一种是通过按F9弹出采购价格管理窗口来查询价格列表;下面我们分别说一下这两种获取价格的内容。

F5即时获取采购价格

系统在录制物料明细时会自动传递采购价格,不过用户在修改或编辑单据时,如果对价格进行修改,还可以主动、随时地获取采购价格,这就是F5的功能,也就是说按F5后,系统会更新当前物料的采购价格,把获取的采购价格直接填入单据体中。

在采购业务单据的可维护状态下,如果通过关联、传递或修改等方式取得的当前价格仍不符合业务要求,则可使用快捷键即时获取采购价格,方法是: 在单据的“单价”或“含税单价”字段(1)使用快捷键F5;(2)选择〖查看〗→〖选项〗→〖获取采购价格〗,即可随时将符合当前业务数据的采购价格再次取到并显示在单据上。单据上获取的采购价格是已审核的且报价时间最新的采购价格,未审核的采购价格不能被获取。

F9获取采购价格

为了让用户在录单时,能更方便的使用采购价格,系统在部分单据上提供了单价的返回功能,主要包括:外购入库、采购订单、采购发票(返回采购价格)。

具体操作方法:

1、在单据上F9调出采购价格,找到相应的价格记录,并选中;

2、在所选的记录上,双击鼠标,即可将所选记录的物料名称、计量单位、价格返回到当前的单据分录上。

如果返回时,单据头上已有供应商,则不再返回供应商。当所选记录的供应商与原单据头的供应商相同,则返回物料、计量单位及价格;当所选记录的供应商与原供应商不同,则只返回物料、计量单位,不返回价格。

如果返回时,单据头上没有供应商,则会返回本行的物料、计量单位及价格,同时将所选记录的供应商返回到单据头上,并会重新刷新已有物料行的单价。

在返回时,如果返回记录中的供应商等于现在单据头的供应商,则自动增加一行分录,并相应返回物料、价格;若返回值不等于原供应商,则系统会重新返回供应商,并根据新返回的供应商,重新刷新已有分录的价格。

历史价格的查询及取数

在所有采购单据界面均可以实现对于历史采购价格的信息查询,采购历史价格查询的价格数据来源于采购发票中的价格信息。

在单据界面选择〖查看〗→〖历史价格查询〗,或者直接按Shift+ F11可以调出历史价格查询界面。界面分为左右两侧,左侧根据工具框按钮的切换显示客户或商品(物料)的树状信息,右侧显示从采购发票中提取的对应最近一定次数的价格信息。在历史价格查询界面选择〖查看〗→〖查询属性设置〗或者点击〖设置〗按钮可以进行相应的属性设置。

只允许查看自己做过的单据:价格查询在从采购发票中提取价格信息时按照操作人员自动过滤,提取现有操作人员所操作过采购发票的价格信息进行显示。

统计最近()次发生的业务:对要查询的历史价格信息的范围和记录进行设置,系统按照设置在价格查询的主界面列示所需信息;系统默认自动提取最近10次发生业务的价格信息;如果系统中业务数据小于所设定的业务发生次数,则列示全部可提取信息的全部。

物料属性“采购单价”的同步

物料属性中的采购单价可以由采购订单进行更新。系统自动记录某供应商某物料的每次新的(重新修改或保持原带入价格)采购价格,回填到物料基础资料的采购价格中。 每一次回填的单价自动覆盖原有单价,从而实现自动更新的功能。 默认为本位币价格,如果单据上是非本位币,则直接将单据上的非本位币价格按单据上汇率换算成本位币币别价格,回填到中。 其他的传递方式和规律都与价格资料的传递相同。