【重制版】小白的量化入门⑦:新手如何玩转程序化交易?

开篇

告别了波折不断的第三季度,我们已经站在2025年的尾声冲刺线上。过去的9个月,A股和商品期货经历了剧烈震荡,人工智能概念层出不穷,越来越多“量化”、“程序化”这类词汇出现在散户群里。很多交易者已经开始着手明年的工作计划,一边心痒痒:程序化交易到底是什么?散户能不能学会?为什么总有人说它能带来超额收益?今天这篇番外篇,就带大家拆解程序化交易的基本框架,并结合当下国内市场的发展,给出一些入门建议。

程序化交易的本质

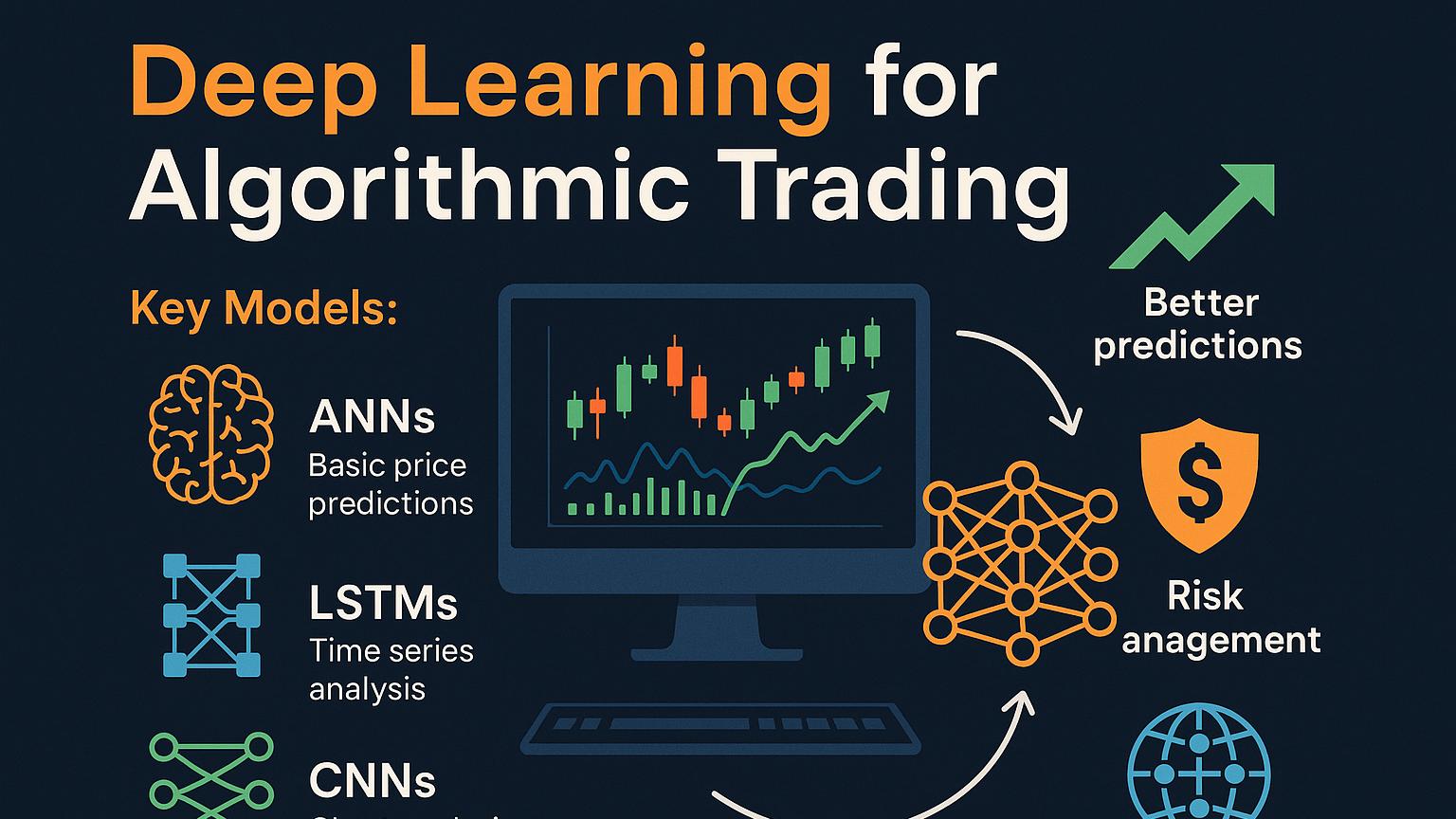

对许多新手而言,“程序化交易”听起来像高深莫测的黑盒。简而言之,它就是用一组事先编好的程序指令告诉计算机“在什么条件下买入、卖出以及怎么执行”。这套规则可以简单,也可以复杂,既可以完全自动执行,也可以在发出信号后由人手动下单。

程序化交易的核心逻辑是“条件输入→结果输出”:我们把金融数据(如价格、成交量、基本面信息、市场情绪指标等)输入给程序,程序按照预设规则计算后给出买卖信号,并将订单发送到券商或期货公司的交易系统。不同的交易者可以选择半自动(人来按键执行)或全自动(程序直接通过 API 下单),后者需要券商提供面向个人的接口支持。其实看到这里大家也不用担心,目前国内有很多第三方软件公司已经对接了券商的接口,为大家打造了安装即用的量化交易平台。

程序化交易是如何运行的?

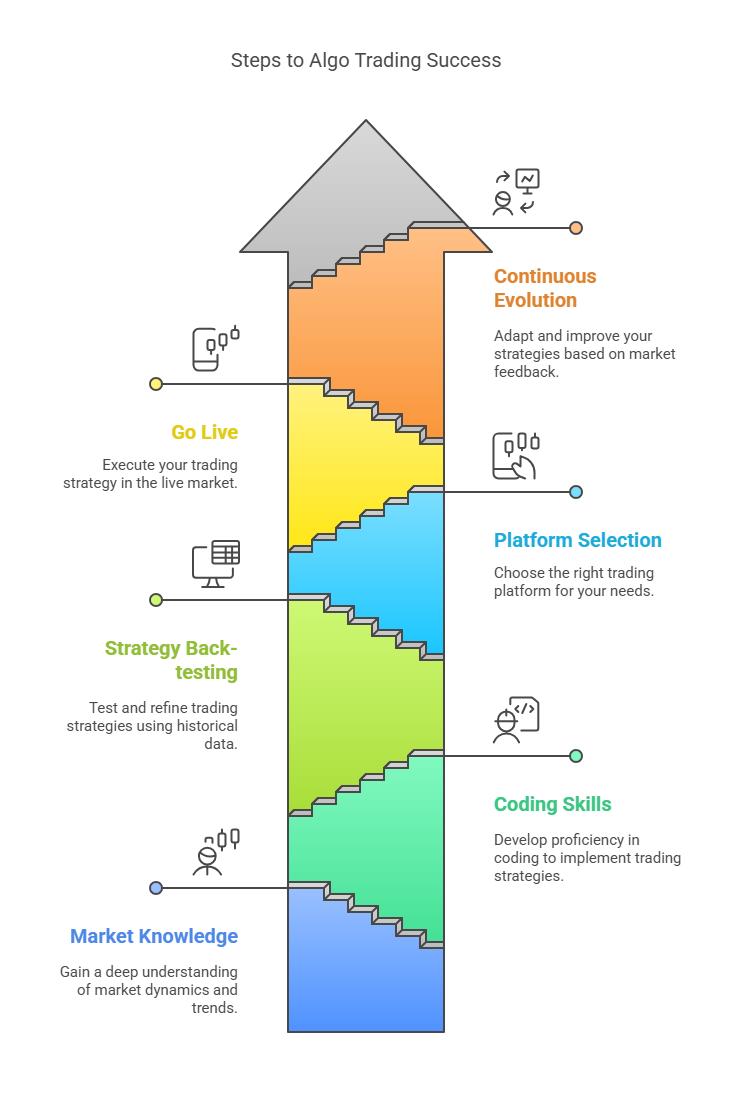

一般来说,一个典型的程序化交易系统包含以下几个环节:

数据采集:获取历史行情、实时行情以及可能用到的基本面或情绪数据。2025年的国内市场,价格数据已经比较容易获得,越来越多券商开放了实时行情接口;不过高质量、无延迟的专业数据和深度基本面、情绪数据仍然昂贵,并非每个散户都适合投入。策略设计:根据自己的交易思路,明确买卖信号的触发条件。例如使用均线交叉、动量指标、统计套利、波动率模型等。关键在于把口头经验写成明确的“如果…那么…”的逻辑。程序编码:将策略逻辑转换成代码,保证在符合条件时自动生成买卖信号,并附带止损、止盈、仓位控制等风控模块。回测与优化:用历史数据验证策略效果,评估收益、回撤、胜率、盈亏比等指标,再进行参数优化。过度追求历史曲线漂亮可能导致“过拟合”,实盘表现往往不如预期。实盘执行与监控:在真实市场小仓位试运行,记录信号与成交差异,逐步放大资金。还要做好异常处理,如网络断线、服务器故障等。散户常见难点

对于个人交易者来说,程序化之路最先遇到的挑战是数据和硬件投入。某些券商会提供少量免费数据,但往往存在延迟或深度不足;购买高质量数据的成本并不低,刚入门的朋友不必急着投入巨资。另外,基本面和情绪数据需要复杂模型支持,大多掌握在专业机构手中。国内近几年兴起了一些面向个人的量化平台,可以在同一平台上完成策略研究、回测和托管,但在选择时仍需关注手续费、数据质量和稳定性。

为什么要用程序化交易?

很多人选择程序化交易,是希望获得高于市场平均水平的收益,即所谓的“Alpha收益”。假设你投资美股,年化收益率为5%,而同期标普500指数上涨10%,虽然赚钱,但跑输指数。如果将资金直接购买跟踪SPX500的ETF,收益会更高。程序化交易的目标是通过规则化的方法,捕捉超越基准的机会,长久来看产生稳定的超额回报。

当然,这并不容易。一个成功的程序化交易者在正式上线策略之前,需要投入大量时间进行策略构思、数据挖掘、历史回测和模拟,持续不断地优化和迭代。如果没有清晰的逻辑和严格的风控,再先进的程序也只会自动化地放大你的错误。

2025年的新机遇

相比几年前,现在国内散户接触量化交易的门槛正在快速下降:一方面,大型券商和科技公司纷纷推出支持 Python 及可视化编程的交易接口,许多量化社群分享了丰富的开源模板;另一方面,AI 技术的爆发让策略开发工具更友好,即便没有深厚编程基础,也可以通过拖拽式的模块搭建策略框架。与此同时,监管对个人程序化交易的规范更加明确,要求完善风控措施。

不过需要提醒的是,市场竞争也越来越激烈,热点策略的生命周期缩短,低门槛策略容易被挤压。因此,找到适合自己风险偏好和资金规模的策略,扎实做回测与风控,仍是个人量化交易的核心课题。

尾声|写在“上篇”之后

程序化交易听起来很“硬核”,但其实它更像一台由你亲手组装的机器——每一颗螺丝都决定它能不能跑得稳。

今天我们只是打开了盖子,看见了“算法的轮廓”;下一篇,我们就要开始动手——把这台机器拆成六个模块,看看一套完整的交易算法,是怎样从想法变成信号、从信号变成交易。

别急着关掉页面。

想想看——

如果你每天交易的那些决定,也能被写成规则、被电脑复盘验证,那你的交易还会有多少“拍脑袋”的瞬间?

下一篇,我们把“感觉”变成“模块”,让你看懂一套程序化系统真正的血肉结构。

关注我,别让这一章的成了你的终点。