RSI指标的操盘秘诀,这个指标完胜MACD,不愧是新的指标之王!

相对强弱指数RSI是目前流行最广、使用最多的技术指标之一,它是由技术分析大师威尔德创造的。

RSI可应用于股票、期货和外汇等市场。股票指数是由股市中的供求关系决定的,供应和需求达到平衡,指数才能稳定。RSI就是根据供求平衡的原理而产生的,用以测量股市中多空双方买卖力量的强弱程度。

RSI相对强弱指标以一个特定时期内股价的变动情况来推测价格未来的变动方向。实际上,RSI是计算一定时期内股价涨幅与跌幅之比,测量价格内部的体质强弱,根据择强汰弱原理选择出强势股。

RSI指标的计算方法

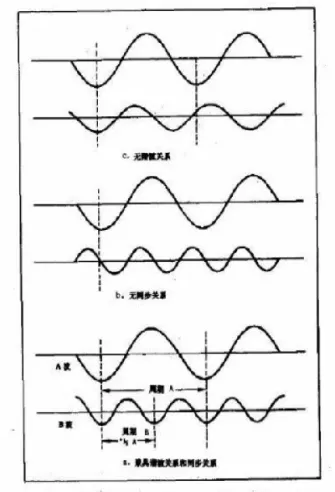

RSI的计算公式实际上就是反映了某一阶段价格上涨所产生的波动占总波动的百分比,百分比越大,强势越明显;百分比越小,弱势越明显。RSI的取值介于0-100之间。在计算出某一日的RSI值以后,可采用平滑运算法计算以后的RSI值,根据RSI值在坐标图上连成的曲线,即为RSI线。

以日为计算周期为例,计算RSI值一般是以5日、10日、14日为一周期,另外也有以6日、12日、24日为计算周期的。一般而言,若采用的周期的日数短,RSI指标反应可能比较敏感;日数较长,可能反应迟钝。目前,沪深股市中RSI所选用的基准周期为6日和12日。

和其他指标的计算一样,由于选用的计算周期不同,RSI指标也包括分钟RSI指标、日RSI指标、周RSI指标、月RSI指标以及年RSI指标等各种类型。经常被用于股市研判的是日RSI指标和周RSI指标。虽然它们计算时的取值有所不同,但基本的计算方法一样。另外,随着股市软件分析技术的发展,投资者只需掌握RSI形成的基本原理和计算方法,无需去计算指标的数值,更为重要的是可以利用RSI指标去分析、研判股票行情。

RSI数值的超买超卖

一般而言,RSI的数值在80以上和20以下为超买超卖区。

(1)当RSI值超过80时,则表示整个市场力度过强,多方力量远大于空方力量,双方力量对比悬殊,多方大胜,市场处于超买状态,后续行情有可能出现回调或转势。此时,投资者可卖出股票。

(2)当RSI值低于20时,则表示市场上卖盘多于买盘,空方力量强于多方力量,空方大举进攻后,市场下跌的幅度过大,已处于超卖状态,股价可能出现反弹或转势,投资者可适量建仓、买入股票。

(3)当RSI值处于50左右时,说明市场处于整理状态,投资者可观望。

对于超买超卖区的界定,投资者应视市场的具体情况而定。一般市道中,RSI数值在80以上就可以称为超买区,20以下就可以称为超卖区。但有时在特殊的涨跌行情中,RSI的超卖超买区的划分要视具体情况而定。比如,在牛市中或对于牛股,超买区可定为90以上,而在熊市中或对于熊股,超卖区可定为10以下(对于这点是相对于参数设置小的RSI而言的,如果参数设置大,则RSI很难到达90以上和10以下)。

(1)RSI指标超买。

当6日RSI进入80以上区域时,说明市场进入超买状态,市场有短期回档的风险,保守的投资者可先行减仓。6日RSI向下跌破80位置时,投资者应果断卖出。

如上图所示,2015年5月18日,欧菲光放量收出一根大阳线,同时6日RSI线进入到80以上的超买区,此时持股者应该保持警惕。一旦RSI返回80线下方,则应执行卖出操作。

2015年6月15日,该股高开低走,股价收出一根大阴线。当天6日RSI线跌破了80位置,投资者应在当日进行减仓或清仓操作。

(2)RSI指标超卖。

当6日RSI进入20以下区域时,说明市场进入超卖状态,市场有短期反弹的可能,

投资者可保持观望。6日RSI重新向上突破20线位置时,投资者可考虑部分建仓。

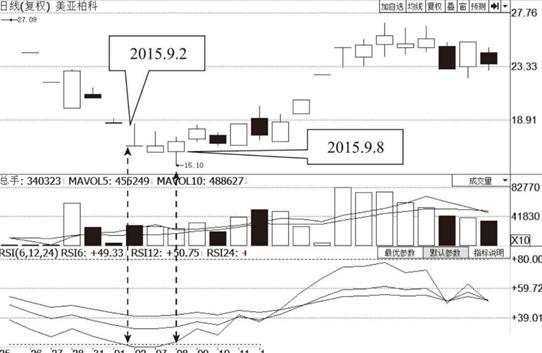

如上图所示,2015年5月18日,美亚柏科缩量跌停,同时6日RSI线进入到20以下的超卖区,投资者应该保持关注。一旦RSI返回20线上方,则可考虑短线抢反弹操作。

2015年9月8日,该股低开高走,股价收出一根小阳线,当天6日RSI线向上突破了20位置,投资者应在当日进行少量建仓操作。

RSI的背离

RSI指标的背离指的是RSI指标的曲线的走势正好和股价K线图的走势正好相反。RSI指标的背离分为顶背离和底背离。

1、顶背离

当RSI处于高位时,若出现RSI近期新高后,反而会形成整体下跌的趋势,而此时K线图上的股价却再次创出新高,形成上涨的趋势。顶背离的现象一般是在股价高位时反转的信号,表明股价近期内会下跌,需要卖出。

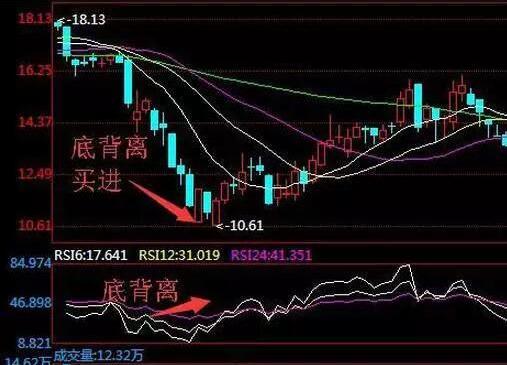

2、底背离

RSI的底背离一般出现在20以下的低位区。当K线图上的股价一路下跌,形成一波比一波低的走势,而RSI线却在低位止跌,形成一波比一波高的走势。底背离现象的出现表明股价短期内可能反转,是买进的信号。

参数修改

由于RSI指标实用性很强,因而被多数投资者所喜爱。虽然RSI指标有可以领先其它技术指标提前发出买入或卖出信号等诸多优势,但投资者应当注意,RSI同样也会发出误导的信息。由于多方面的原因,该指标在实际应用中也存在盲区。在目前的市场中还没有出现一个十全十美的技术分析工具,RSI也是如此。

指标不能决定股价涨跌,股价的变化是决定指标运行的根本因素。RSI指标最重要的作用是能够显示当前市场的基本态势,指明市场是处于强势还是弱势,或者牛皮盘整之中,同时还能大致预测顶和底是否来临。但RSI指标只能是从某一个角度观察市场后给出的一个信号,所能给投资者提供的只是一个辅助的参考,并不意味着市场趋势就一定向RSI指标预示的方向发展。尤其在市场剧烈震荡时,还应参考其它指标进行综合分析,不能简单地依赖RSI的信号来作出买卖决定。